5月中旬以來,益豐藥房、一心堂、大參林等A股藥店龍頭被資本市場狠狠拋售,累計跌幅高達40%左右。

股價集體閃崩背后,預警了未來業績可能將大幅惡化,主要源于三重利空暴擊齊至——門店供給嚴重過剩、線上比價新政、醫藥電商加速崛起,進而帶來藥店企業估值重塑。

01

門店供給嚴重過剩

過去很多年,中國藥店是一門好生意——競爭格局好,需求剛性,毛利水平又高。因此,一大批上市連鎖藥店龍頭業績迎來長達數年的高速增長。

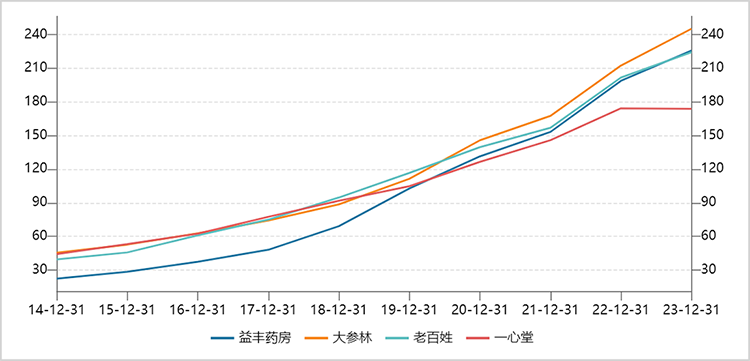

比如,行業龍頭益豐藥房,營收從2011年的12億元膨脹至2023年的226億元,歸母凈利潤從5600萬元膨脹至14億元。股價也一度暴漲超過10倍。

▲四大連鎖藥店龍頭營收走勢圖

來源:Wind

時過境遷,中國藥店行業愈發內卷,生意變天了。

2023年,全國藥店數量攀升至66.7萬家,較2022年新增超4萬家,較2018年大幅增加17.8萬家,累計增幅逾36%。

這比同期全國奶茶店總量還要多10幾萬家,可見藥店密集度有多大。更有媒體報道,重慶一些地區100米范圍內就有超過5家藥店的情況。

全國藥店擴張還在一路狂奔。截至2024年6月末,全國藥店門店數量已突破70萬家,相當于短短半年時間又新增了3萬多家。

早在2020年,曾供職醫療系統的官員倪滬平發出預警:中國藥店行業已經出現了嚴重產能過剩,供給遠遠超過需求。

按照倪滬平測算,按照國際慣例1個門店服務6000人,那么中國只需要23.3萬家藥店就可以了。而當年全國藥店總數已達54.6萬家,服務比例已達1:3000的水平。

再經過3年多的高速擴張,藥店經營內卷無法避免。據中康CMH數據顯示,2023年全國連鎖藥店日均人效、坪效下降至1344元/人、72元/平方米,較2018年下滑15%以上。此外,單店服務能力已從2020年的3000人降低至2024年6月末的2000人,一些重點城市已經下探至1000人。

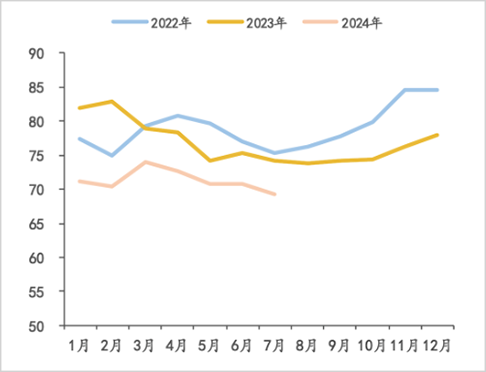

2024年前7月,實體藥店每日店均銷售額均值為2989元,同比下降10%。其中,店均訂單量均值為41.9單,同比下降1.5%,客單價為71.3元,同比下降8.6%。

▲零售藥店客單價走勢圖

來源:國投*券

供給嚴重過剩背景下,上市連鎖藥店企業卻沒有打算停止擴張。其中,益豐藥房上半年擴張1575家門店,全年規劃自建1800家,并購700家,加盟1500家。一心堂被國家醫保局基金監管司約談后表示,二季度門店擴張較一季度還有所加速,未來將按照此前規劃繼續進行門店拓客。

然而,中國藥品需求端較為疲軟。2024年前6月,全國藥店零售市場規模為2458億元,同比僅增長0.4%。市場蛋糕幾近見頂,更多門店來分攤,單店收入、盈利水平自然會趨于惡化。

因此,上市連鎖藥店企業業績也開始有惡化苗頭了。

國大藥房上半年虧損1400萬元,為23年以來首次出現虧損。另外,一心堂二季度歸母凈利潤為0.4億元,同比下降84.9%。健之佳二季度歸母凈利潤為0.11億元,同比下降87%。

以上只是藥店賽道自發內卷競爭下的惡果,2024年還有政策層面的沖擊以及外部競爭對手的降維打擊。

02

線上比價醫藥新政

5月29日,國家醫保局醫藥價格和招標采購司發布函件——《關于開展“上網店,查藥價,比數據,抓治理”專項行動的函》。

據內容顯示,國家醫保局會啟動一個新的治理藥價專項行動,即以網絡售藥平臺“即送價”為錨點,對同用名、同廠牌、同劑型、同規格、同包裝藥品進行比價,將網絡售藥平臺藥價作為價格發現的“利器”。

此外,省級集采平臺掛網價格、集中帶量采購中選價格、定點零售藥店價格與網店“即送價”對比,若發現高價,督促企業調整價格至合理水平。

新政出發點很明確,即繼續降低老百姓的用藥負擔。對于藥店而言,則對賴以生存的盈利模式構成不小威脅。

新政之前,零售藥店價格享受監管范圍內的自主定價權,且定價往往高于公立醫院在內的醫療機構的藥品價格。

要知道,院端、零售端的藥品銷售渠道價格互不相通已經持續幾十年了。而伴隨著國家集采大規模推進,院端藥品價格已有明顯下降,且伴隨著處方外流和門診統籌制度的推進,藥企在院端渠道份額已下滑至60%左右。

與之對應的是,零售藥店銷售藥品的份額上升至30%左右,但藥品零售價并未顯著受到集采的沖擊,與院端價格差價有所拉開。

線上比價新政出臺之后,線下實體藥店與藥店之間,院端與零售端之間,線上與線下之間,價格競爭會更加激烈,也會趨于同質化,且更加透明化,對之前藥店自主定價模式可謂是某種程度上的顛覆。

新政有些類似藥企集采,打掉虛高標價,會加劇行業內卷,零售藥店價格下行空間被打開,對連鎖藥店企業的盈利能力產生重大沖擊。這也是新政出臺后,藥店企業股價連續暴跌的最核心驅動力。

03

醫藥電商加速崛起

線下實體藥店生意除門店供給嚴重過剩、線上比價新增影響外,外部還有一個強大對手——醫藥電商會來蠶食存量蛋糕。

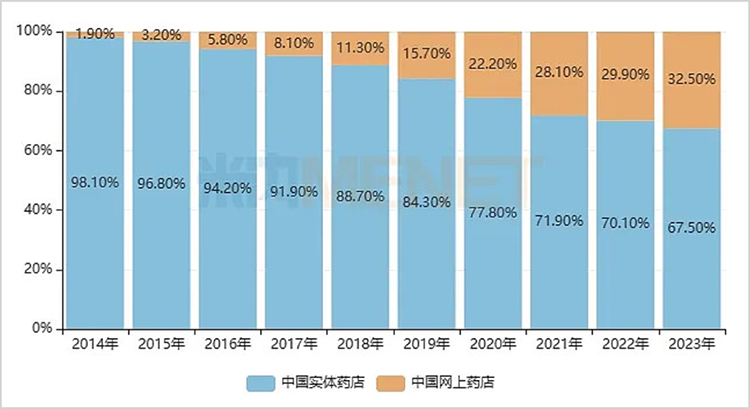

2015年,醫藥電商銷售規模僅143億元,占總銷售額的比例僅3.2%,實體藥店銷售占比高達96.8%。伴隨著線上滲透率的提升以及三年疫情對消費者線上買藥習慣的催化,2023年醫藥電商銷售額已經突破3000億元,占比已經達到32.5%。

▲實體藥店與電商終端占比

來源:米內網

醫藥電商主要有三種運營模式,對實體藥店的影響不同。其一,B2B。這類電商平臺位于終端藥店與醫療機構上游,為醫藥終端企業或者機構提供藥品采購、配送等服務,對零售藥店銷售影響較小。

其二,B2C。這類似淘寶模式,面向消費者提供醫藥產品,與零售藥店構成直接競爭關系。該模式主要被電商平臺占據,包括阿里健康、京東健康。

其中,2024財年阿里健康營收超270億元,同比小增1%,但同期凈利潤大幅暴增60%以上。京東健康2024年上半年營收283億元,同比增4.6%,凈利率為7.18%,創下歷年新高,且盈利水平已經超過線下藥店。

其三,O2O。該模式提供零售藥店到消費者的醫藥配送服務。依托實體藥店,通過抽成方式分走部分渠道利潤。主要玩家包括美團、餓了么、叮當送藥等。

據米內網數據顯示,2023年O2O市場銷售規模為430億元,5年年復合增速高達76%,遠超線下零售門店的3%。另外,該規模占實體藥店份額已從2019年的0.8%上升至2023年的7%。

醫藥電商具備方便快捷、價格低廉等諸多優勢,不斷蠶食線下實體零售藥店的蛋糕,且趨勢會越來越明顯。

另值得注意的是,最近幾個月,北上廣深一線城市開通了線上買藥醫保個賬支付服務。除此之外,青島、上饒、東莞等城市也都跟隨上線了,可以預料的是全國范圍大面積鋪開只是時間問題。

這進一步放大了線上購藥優勢,會驅動客流量繼續往線上轉移,對實體藥店的生意又構成了不小沖擊。

一方面,線上醫保支付開通將有利于B2C市場擴張,直接對實體藥店的生意蛋糕產生擠壓。

另一方面,買藥線上化趨勢愈發明顯,越來越多實體門店會接入美團、餓了么、叮當快藥等平臺。但這相當于多了一個分走渠道利潤的對手,藥店話語權被大幅削弱,有淪為平臺打工人的風險。另外,一旦未來線上銷售占比過大,藥企也有驅動力直接跳過藥店,直接將藥品供應給平臺。

總而言之,三重暴擊之下,中國藥店生意失勢了,盈利能力會大幅惡化,讓此前市場交易的處方外流、非藥板塊增量蛋糕、集中度提升的邏輯不堪一擊。

中國藥店的生死時速已經拉開大幕,誰能夠在即將迎來的寒冬中存活下來,關鍵在于能否順勢而變,適應市場。否則,難逃被殘酷淘汰的結局。