今年以來,眼科行業(yè)持續(xù)承壓,“冰與火”同時(shí)上演。

一邊是在國內(nèi)外經(jīng)濟(jì)形勢多重挑戰(zhàn)影響下,居民消費(fèi)意愿不足,另一邊是眼科醫(yī)療需求在不斷提質(zhì),市場的潛力與韌性猶在。

眼科醫(yī)療行業(yè)經(jīng)歷了近年來波折和沉淀之后,曾經(jīng)的浮躁正在逐漸消退,投資者開始關(guān)注真正的長期投資價(jià)值。在當(dāng)前不確定性愈發(fā)顯著的發(fā)展環(huán)境中,穩(wěn),顯然已是企業(yè)經(jīng)營中最難能可貴的品質(zhì)。

“冬天總會(huì)過去”,不畏浮云遮望眼,眼科醫(yī)療賽道仍具有強(qiáng)大的增長潛能。面對(duì)行業(yè)需求增長的高度確定性,企業(yè)還需要憑借自身實(shí)力穿越激流,最終勝出的將是在戰(zhàn)略、管理、布局等多維度領(lǐng)先的企業(yè)。

那么,在目前眼科醫(yī)療“坡長雪厚”的賽道上,“一超多強(qiáng)”的競爭格局是否持續(xù)?強(qiáng)者恒強(qiáng)的邏輯是否依舊堅(jiān)實(shí)?

01

分化中,看韌性

近日,A股市場5大眼科醫(yī)院陸續(xù)公布中報(bào)。

在宏觀經(jīng)濟(jì)不確定性增強(qiáng),消費(fèi)降級(jí)“捂緊錢袋子”的背景下,行業(yè)整體承壓。疊加資本市場遇冷,眼科企業(yè)股價(jià)普遍下挫。

今年以來,A股市場大幅分化,成長風(fēng)格和紅利價(jià)值嚴(yán)重倒掛,大型銀行、水電股、高速公路股等連創(chuàng)新高,而曾經(jīng)的成長股一路向南,呈現(xiàn)截然相反的走勢。

分化中,有些投資者再次陷入追漲殺跌的循環(huán),而真正的長期投資者看到的是獲取超額收益的機(jī)會(huì)。尤其是醫(yī)藥股經(jīng)歷三年的調(diào)整,跌出了“價(jià)值深坑”。普跌中,殺估值不可避免,但絕對(duì)龍頭可以憑借超強(qiáng)韌性,率先走出低谷,這些龍頭就是最值得關(guān)注的企業(yè)。

眼科曾被視作投資者眼中的“黃金賽道”,那么如今就會(huì)被資本市場“遺棄”嗎?

答案肯定是否定的。

作為人類器官中最忙碌的單元,在移動(dòng)互聯(lián)網(wǎng)普及、電子產(chǎn)品推陳出新的背景下,圍繞眼睛的各種疾病大幅增加。而隨著老齡化加劇,白內(nèi)障患者也會(huì)繼續(xù)上升。

數(shù)據(jù)顯示,我國屈光手術(shù)量僅為200萬例/年,仍有非常大的治療缺口。2021年,中國每千人近視手術(shù)量僅為0.7,遠(yuǎn)低于同期發(fā)達(dá)國家水平,相較美國的2.6仍有3倍空間。

此外,我國還是全球白內(nèi)障患者人數(shù)最多,白內(nèi)障致盲人數(shù)最多的國家。但每年白內(nèi)障手術(shù)治療量僅400萬例左右。

而老齡化和電子產(chǎn)品的使用剛性是不可逆的,這也就決定了這一賽道的絕對(duì)成長空間。

從商業(yè)價(jià)值來看,業(yè)內(nèi)素有“金眼、銀牙、銅骨頭”的說法,基于較高的專業(yè)門檻,眼科的盈利能力顯著高于其它專科,是“醫(yī)療+大消費(fèi)”領(lǐng)域不折不扣的黃金賽道。

疊加投資擴(kuò)張及規(guī)模復(fù)制,龍頭企業(yè)強(qiáng)者恒強(qiáng),將成為長跑競賽中的最大贏家。從今年中報(bào)對(duì)比來看,就可窺出端倪。

大環(huán)境不佳,企業(yè)業(yè)績普遍不如以往。但綜合實(shí)力最強(qiáng)的愛爾眼科以國內(nèi)、國際“雙向聯(lián)動(dòng)”,在“1+8+N”戰(zhàn)略的加持下,呈現(xiàn)韌性增長態(tài)勢。

公司上半年門診量794.07萬人次,同比增加9.23%;手術(shù)量64.99萬例,同比增長6.92%,市占率進(jìn)一步擴(kuò)大。

上半年,愛爾眼科保持了營收利潤的雙向增長,實(shí)現(xiàn)營收105.45億元,同比增長2.86%;歸母凈利潤20.5億元,同比增長19.71%。

三大支柱業(yè)務(wù)(屈光、視光服務(wù)和白內(nèi)障業(yè)務(wù))均取得穩(wěn)步增長,得益于領(lǐng)先的管理水平及業(yè)務(wù)結(jié)構(gòu)調(diào)整,第二季度利潤大幅改善,第二季度毛利率提升到50.55%,凈利率來到20.95%。

而其他四家企業(yè)也保持盈利狀態(tài)。行業(yè)調(diào)整期,考驗(yàn)的是微觀企業(yè)的管理精細(xì)化程度。

銷售費(fèi)用率是一個(gè)不錯(cuò)的觀察口,得益于合理的分級(jí)診療,龐大的專家人才團(tuán)隊(duì),強(qiáng)大的品牌效應(yīng)以及口碑傳播,愛爾眼科的銷售費(fèi)用率為10.62%,處于較低水平,但仍有潛力可挖。

當(dāng)然,其他四家企業(yè)體量較小,仍處于擴(kuò)張期,前期進(jìn)行相應(yīng)的銷售投入,也可以理解,隨著時(shí)間的延伸和品牌的成長,未來的銷售費(fèi)用率也有望趨于下降。

值得一提的是,自2009年上市以來,到2023年,愛爾眼科營收復(fù)合增速(CAGR)高達(dá)28.54%,凈利潤復(fù)合增長率高達(dá)29.25%,并且營收增速、凈利潤增速連續(xù)保持正增長。

這樣的答卷,放眼整個(gè)A股市場,都十分罕見,體現(xiàn)出長跑型選手的耐力,而華夏、普瑞、何氏、光正4家眼科醫(yī)療機(jī)構(gòu)上市時(shí)間較晚,增速也可圈可點(diǎn),但在2024年上半年,5家眼科醫(yī)療機(jī)構(gòu)收入增速普遍大幅下滑。只是短期的“趔趄”,還是長期的趨勢?是當(dāng)下市場高度關(guān)注的問題。

深挖這份財(cái)報(bào),有利于發(fā)現(xiàn)各家醫(yī)療機(jī)構(gòu)獨(dú)特的“阿爾法”,隨著行業(yè)必須也必然進(jìn)入高質(zhì)量發(fā)展階段,追求更有效率的增長,也是5家眼科上市企業(yè)的共識(shí)。

02

下沉,大市場

我國醫(yī)療資源分布不平衡,不平均,優(yōu)質(zhì)醫(yī)療資源集中在省會(huì)及一線城市,廣闊的下沉市場對(duì)優(yōu)質(zhì)醫(yī)療服務(wù)的需求非常急切。

華夏眼科就提出推動(dòng)醫(yī)療資源下沉,構(gòu)建“365眼健康生態(tài)圈”,截至目前其眼科醫(yī)療機(jī)構(gòu)相較其上市之時(shí)增加75家;愛爾眼科則定下“1+8+N”戰(zhàn)略目標(biāo)(將長沙愛爾眼科醫(yī)院打造為世界一流眼科醫(yī)學(xué)中心,在北上廣深、成都、重慶、武漢、沈陽建設(shè)8個(gè)國家級(jí)眼科中心,帶動(dòng)N家地區(qū)領(lǐng)先級(jí)眼科醫(yī)院發(fā)展)。

作為眼科“排頭兵”,愛爾眼科這一戰(zhàn)略部署更具代表性。

這項(xiàng)戰(zhàn)略是審時(shí)度勢的戰(zhàn)略抉擇。不同于其他疾病,眼科健康具有剛性屬性,眼科賽道依舊充滿生機(jī)。長遠(yuǎn)來看,市場容量足夠大,眼科企業(yè)擁有繼續(xù)發(fā)展壯大的肥沃土壤。

當(dāng)前,我國人口老齡化加劇,有數(shù)據(jù)顯示,2023年,我國60歲以上老人超2.9億,占比高達(dá)21.1%;65歲以上人口達(dá)2.1億,占比接近15%。預(yù)計(jì)到2030年,我國60歲及以上人口將超4億,年齡相關(guān)性眼病患者不斷增加,對(duì)眼科醫(yī)療的需求將持續(xù)增加。

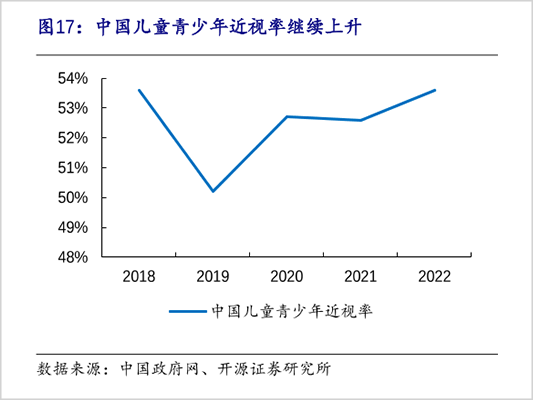

與此同時(shí),兒童青少年近視率高發(fā)且持續(xù)上升,但我國醫(yī)療服務(wù)覆蓋率仍偏低,尤其是縣域等下沉市場醫(yī)療服務(wù)不完善,巨大的需求沒有被滿足,市場尚未被充分發(fā)掘。

今年以來,愛爾加大收購步伐,繼5月斥資13.44億元收購52家醫(yī)療機(jī)構(gòu)部分股權(quán),創(chuàng)造公司歷史上單次收購醫(yī)院數(shù)量的紀(jì)錄;7月29日又計(jì)劃拿出8.98億元收購虎門愛爾、運(yùn)城愛爾等35家醫(yī)院部分股權(quán)。

收購的醫(yī)院中,絕大多數(shù)位于地市級(jí)和縣級(jí)。可以看出,公司正在不斷提升醫(yī)院布局的顆粒度和覆蓋度,滿足居民高質(zhì)量眼科醫(yī)療服務(wù)需求。

在戰(zhàn)略布局上,普瑞眼科加快“全國連鎖化+區(qū)域一體化”的布局;愛爾則繼續(xù)秉持獨(dú)特的“分級(jí)連鎖”模式,在廣度和深度兩個(gè)維度不斷挖潛,覆蓋省級(jí)和下探縣級(jí)并舉。

當(dāng)前,愛爾眼科長沙醫(yī)學(xué)中心正式成立,公司提出以此為基座,引領(lǐng)全集團(tuán)醫(yī)教研水平的全面提升,標(biāo)志著長沙愛爾眼科醫(yī)院駛?cè)胧澜缂?jí)水準(zhǔn)的“快車道”。

中報(bào)顯示,募資建設(shè)的區(qū)域眼科中心上海愛爾、南寧愛爾已建成并結(jié)項(xiàng),湖北愛爾、安徽愛爾、沈陽愛爾、貴州愛爾陸續(xù)建成中,北京愛爾英智處在籌建中,“新十年戰(zhàn)略”正在穩(wěn)步推進(jìn)。

對(duì)比來看,相比其他區(qū)域性醫(yī)院,愛爾起步最早、覆蓋最廣,下沉最深,2023年省會(huì)城市覆蓋已超90%,地級(jí)市覆蓋率達(dá)80%左右。截至2024年6月30日,愛爾眼科在境內(nèi)擁有醫(yī)院311家,門診部202家,共計(jì)513家。民營眼科“老二”華夏眼科,擁有61家眼科專科醫(yī)院和65家視光中心,總計(jì)126家。

其他醫(yī)療機(jī)構(gòu)的區(qū)域特征明顯,何氏眼科聚焦在遼寧省內(nèi),營收占比高達(dá)95%,光正眼科、華夏眼科華東地區(qū)貢獻(xiàn)都超七成。

而且,在愛爾眼科的分級(jí)連鎖模式下,上級(jí)醫(yī)院向下提供技術(shù)支持,下級(jí)醫(yī)院則向上轉(zhuǎn)診疑難雜癥,實(shí)現(xiàn)資源配置的最優(yōu)化和患者就診的便利化。

隨著醫(yī)療網(wǎng)絡(luò)規(guī)模不斷擴(kuò)大,分級(jí)連鎖優(yōu)勢和規(guī)模效應(yīng)得到了進(jìn)一步體現(xiàn)。微觀層面,不僅有效夯實(shí)公司的綜合競爭力,宏觀層面,更是對(duì)推動(dòng)“健康中國”戰(zhàn)略起到非常積極的作用。

透過其他4家上市眼科醫(yī)療機(jī)構(gòu)年報(bào)和中報(bào),可以發(fā)現(xiàn)這4家機(jī)構(gòu)也都制定了雄心勃勃的擴(kuò)張計(jì)劃,從行業(yè)發(fā)展的整體態(tài)勢來看,群雄逐鹿的“大戲”正在徐徐開演。

在此階段,誰也不可松懈,尤其面對(duì)經(jīng)濟(jì)增速下滑局面,各家眼科機(jī)構(gòu)都需要突破自己的“天花板”。從老百姓的角度看,更高的醫(yī)療質(zhì)量、更好的醫(yī)療服務(wù)、更方便的就診條件,也會(huì)隨著行業(yè)的良性競爭得到實(shí)現(xiàn)。

畢竟相對(duì)于發(fā)達(dá)國家和地區(qū),中國眼科醫(yī)療服務(wù)的滲透率還很低,至少從當(dāng)前看來,更好、更大、更強(qiáng)、更特是各家眼科醫(yī)療機(jī)構(gòu)都要努力實(shí)現(xiàn)的目標(biāo)。

03

黃金賽道,價(jià)值判斷

眼科醫(yī)療行業(yè)門檻較高,非常依賴技術(shù)、品牌、研發(fā)、人才以及先進(jìn)的管理體系。

因此入局早構(gòu)建的競爭壁壘很難被打破,經(jīng)過22年的深耕,愛爾眼科已經(jīng)是全球最大的眼科醫(yī)療集團(tuán)。

國內(nèi)發(fā)力的同時(shí),愛爾眼科已在海外布局140家眼科中心及診所,逐漸形成覆蓋全球的醫(yī)療服務(wù)網(wǎng)絡(luò),憑借領(lǐng)先的全球技術(shù)整合和資源融合,駛?cè)雵鴥?nèi)國外雙循環(huán)的發(fā)展階段。今年6月5日,愛爾國際化再上臺(tái)階,其歐洲分部Clínica Baviera宣布收購英國Optimax集團(tuán)(及其下屬機(jī)構(gòu)),進(jìn)入人口更多、價(jià)值量更高的英國市場,海外業(yè)務(wù)將成為愛爾眼科持續(xù)的增長引擎。

強(qiáng)大的品牌效應(yīng)、人才儲(chǔ)備、技術(shù)全球領(lǐng)先,醫(yī)療機(jī)構(gòu)覆蓋的廣度和深度其他企業(yè)難以企及,國內(nèi)外雙向布局其他企業(yè)難以望其項(xiàng)背,愛爾眼科已經(jīng)構(gòu)筑了強(qiáng)大寬厚的護(hù)城河。

作為一家上市公司,利用資本杠桿做大做強(qiáng)是合理且理性的,這在眼科上市公司中并不少見。

跨界而來的光正眼科正在推進(jìn)剝離鋼構(gòu)和能源業(yè)務(wù),重組所得資金,將被投入更具前景的醫(yī)療產(chǎn)業(yè);華夏眼科亦堅(jiān)持“內(nèi)生增長+外延并購”的發(fā)展戰(zhàn)略;普瑞眼科則將外延式擴(kuò)張視作公司業(yè)績的強(qiáng)勁增長動(dòng)力。

但并購整合真正考驗(yàn)的是背后的融合管理能力,愛爾眼科的銷售和管理費(fèi)用增幅不到個(gè)位數(shù),這還是在上半年進(jìn)行了大規(guī)模并購的基礎(chǔ)上,可見其管理模式的領(lǐng)先和效率。不過愛爾眼科對(duì)少數(shù)并購標(biāo)的也進(jìn)行了商譽(yù)減值,可見并購并非次次成功,各家眼科醫(yī)療機(jī)構(gòu)在并購時(shí)都需謹(jǐn)慎,整合更需有力。

目前,愛爾眼科體量最大的省會(huì)醫(yī)院年度收入超過6億元;華夏眼科的旗艦醫(yī)院廈門眼科中心,系公立醫(yī)院改制而來,歷史最長,單體收入逼近10億元;沈陽的何氏眼科收入為5億元;光正最大的眼科機(jī)構(gòu)上海光正新視界收入在8億元左右。而愛爾眼科的地級(jí)市醫(yī)院已經(jīng)出現(xiàn)收入過億或接近2億的情況。這些醫(yī)院都刷新了社會(huì)以往對(duì)民營醫(yī)院小而弱的印象,醫(yī)院體量和做業(yè)務(wù)質(zhì)量都進(jìn)入到了行業(yè)的前列。

但相對(duì)于歷史悠久的公立眼科醫(yī)院如中山眼科、北京同仁、溫醫(yī)眼視光等,各上市眼科醫(yī)療機(jī)構(gòu)還需要持續(xù)發(fā)力,更上一層樓。

20多年來,中國眼科格局的發(fā)展演變,也充分顯示,通過公立眼科、民營眼科的競爭、合作,讓眼科行業(yè)在各醫(yī)學(xué)領(lǐng)域成為發(fā)展最快的專科賽道,老百姓的眼健康是建國70多年來增長最快、獲得感最強(qiáng)的階段。

未來中國眼科行業(yè)應(yīng)瞄準(zhǔn)于世界眼科強(qiáng)國,立足于眼科強(qiáng)國之林,更需要公立眼科與民營眼科良性競爭、充分競爭、協(xié)調(diào)發(fā)展、各具特色。