上一篇,我們復盤了2022年的消費市場。

縱然大盤慘不忍睹,消費信心跌落谷底,但仍可以看到一些曙光。比如京東依靠物流優(yōu)勢逆勢牌局、家居場景相關品類快速增長等等。

除了電商、品類和品牌維度,另一個直觀反饋市場熱度的指數(shù)就是一、二級市場活躍度。

在消費領域,資本扮演了極為重要的角色。尤其自2018年以來,平臺依次呈現(xiàn)流量洼地,品牌普遍加大營銷投入,陷入流量與資金的追逐戰(zhàn)。

消費投資一路走高,在2021年上半年達到頂峰。隨即而來的是不斷遇冷,在2022年更是直接遭遇寒冬。

那2022年的消費投融資整體態(tài)勢如何?哪個賽道最先被資本拋棄?哪個領域依舊能得到資本賞識?2023年有哪些值得關注的投資機會?

為厘清這一年的消費投融資市場變化,瀝金聯(lián)合烯牛數(shù)據(jù)一同梳理了2022年的消費投融資事件,并按照地域、輪次、機構、品類等維度進行了深度解讀,以下是結論總覽:

1. 消費投融資概覽 2022年消費行業(yè)投融資事件數(shù)大幅下降,全年只有982起,同比下滑43%;投融資項目主要分布在北上深杭等一線城市;主要輪次集中在天使輪和A輪,融資金額集中在500-5000萬人民幣。

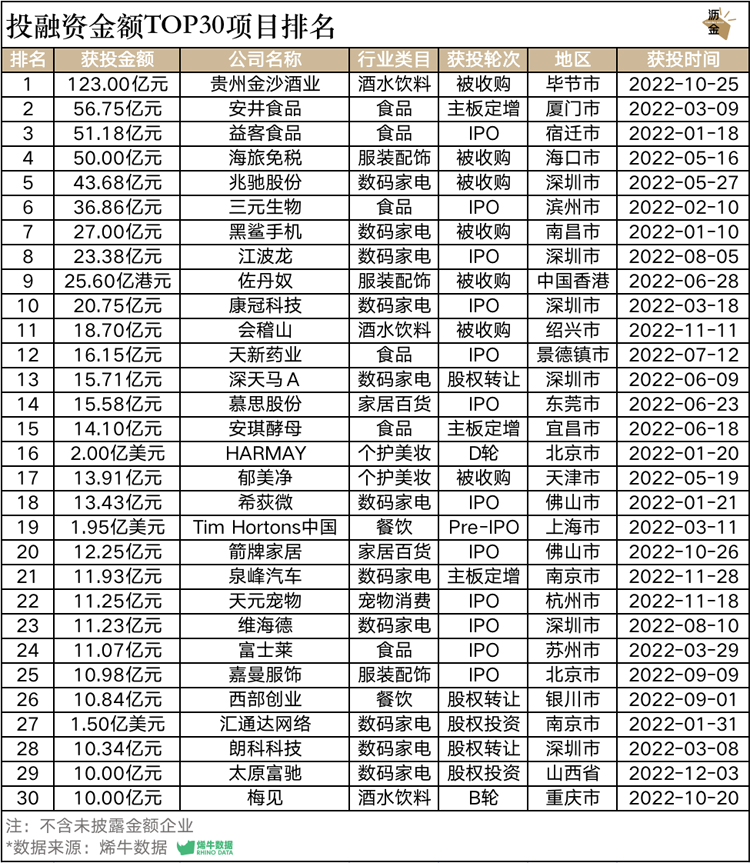

2. 大額融資項目 大額投融資主要集中在數(shù)碼家電與家居百貨領域,單筆最大投融資是華潤啤酒收購貴州金沙酒業(yè),獲投金額為123億元。

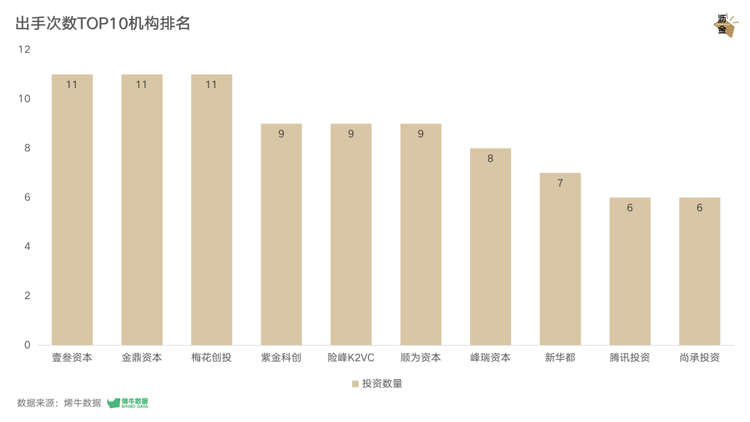

3. 投資機構 綜合基金普遍減少消費類投資,消費基金的出手次數(shù)最多,出手次數(shù)TOP3為壹叁資本、金鼎資本和梅花創(chuàng)投。

4. 重點類目 食品出現(xiàn)多家融資額超過10億的企業(yè);餐飲融資不容樂觀;數(shù)碼家電集體遇冷;美妝個護HARMAY話梅創(chuàng)造單筆最高融資;服裝配飾的投資重點在供應鏈;家居百貨多家企業(yè)走上IPO之路;寵物賽道多家企業(yè)獲得億元以上融資。

5. 未來展望 2023年消費投資會逐漸恢復,機構會重點關注創(chuàng)始人的風險應對及現(xiàn)金流管控能力;項目的創(chuàng)新能力和PMF將是機構檢驗的關鍵。

6. 數(shù)據(jù)維度 本文匯率按照:1港元=0.8933元;1美元=6.9596元進行換算及排序;數(shù)據(jù)周期:2022年1月1日-12月31日。

先看最直觀的指標,就是投融資數(shù)量。

2022年的消費行業(yè)投融資數(shù)量大幅下降,全年只有982起,同比下滑43%。

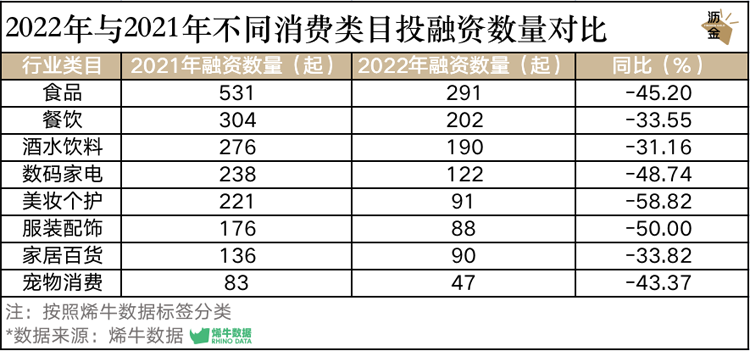

幾乎所有賽道的融資件數(shù)都不同程度下滑,其中食品領域減少240筆,餐飲領域減少102筆;連去年大火的美妝個護也未能繼續(xù)獲得青睞,同比下滑58.82%。

2022年與2021年不同消費類目投融資數(shù)量對比

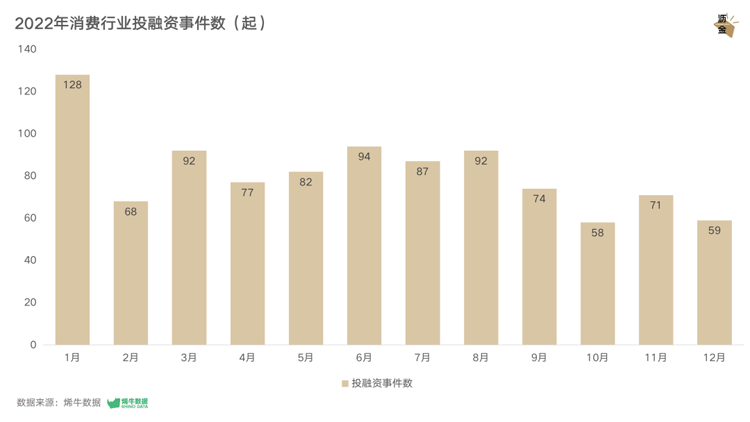

進一步看每月的融資數(shù)量,會發(fā)現(xiàn)在2022年1月,機構還對消費市場懷有憧憬,并且釋放了部分需要在年前披露的項目,投融資數(shù)量達到全年最高的128起。

2月受春節(jié)假期影響,資本偃旗息鼓,投融資數(shù)量大幅下降,僅為68起。伴隨全年的疫情反復,投融資事件數(shù)量也呈現(xiàn)相關性變化。

除3月、5-8月短暫回暖,其余月份投融資數(shù)量均不足80起。10月更由于國慶假期和疫情影響,創(chuàng)造了全年最低記錄,僅有58起。

2022年消費行業(yè)投融資事件數(shù)

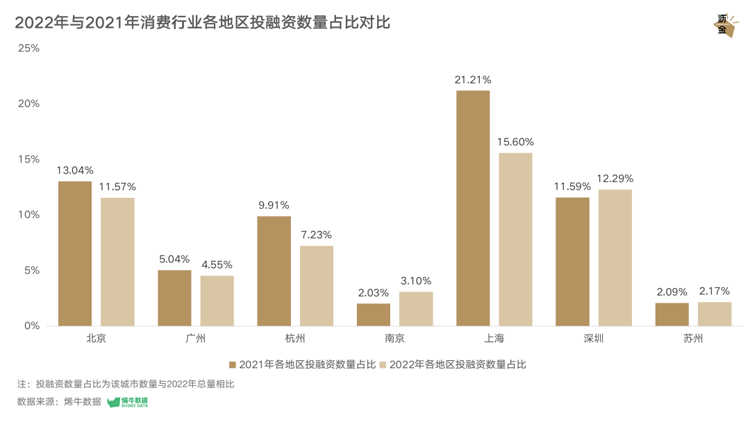

從地域分布來看,無論2021年還是2022年,消費領域的投融資都集中在一線城市,北京、上海、深圳、杭州合計占比約5成。

受電商氛圍、人力成本、政策紅利等因素影響,新消費品牌們更愿意在一線城市發(fā)展。但廣州對于消費品牌的吸引力較弱,遠不如杭州。

隨著消費下沉愈發(fā)明顯,人們在購物時更看重性價比,投資機構也因此更加注重三四線城市等下沉市場的消費機會。

2022年與2021年消費行業(yè)各地區(qū)投融資數(shù)量占比對比

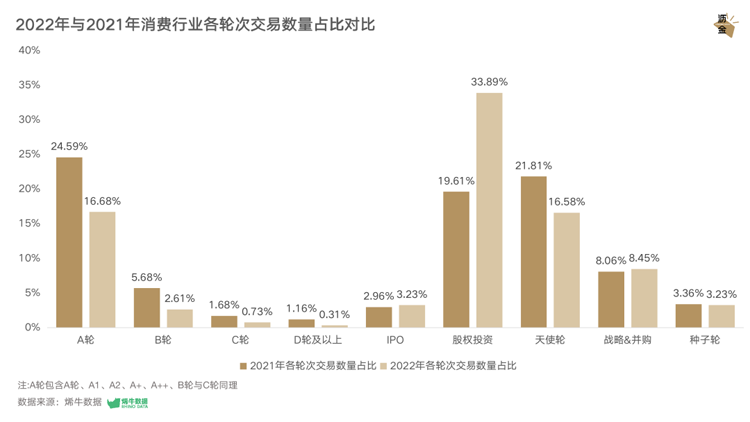

從輪次來看,2022年的消費行業(yè)投融資主要集中在天使輪及A輪,投資機構更愿意投資早期項目的創(chuàng)始人及創(chuàng)新產(chǎn)品。

值得注意的是,IPO融資占比也呈現(xiàn)加大趨勢,2022年共有33起IPO事件,占比從2.96%增加至3.23%。

三元生物是其中規(guī)模最大的一筆IPO,融資金額達36.86億元,于2022年2月10日在深交所上市。這家公司的主營業(yè)務是發(fā)酵法生產(chǎn)赤蘚糖醇及新型多功能糖的研究和開發(fā)。

2022年與2021年消費行業(yè)各輪次交易數(shù)量占比對比

不僅消費企業(yè)艱難,資本也叫苦不迭。消費專項基金大幅縮水,即便兜里有錢,也盡可能壓低估值,規(guī)避風險。

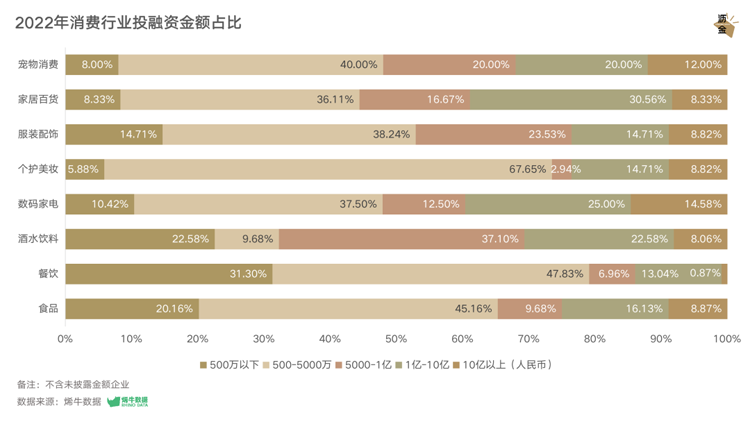

反應在投資標的上,就是投資總額的嚴重下滑。2022年的消費企業(yè)融資金額多數(shù)集中于500-5000萬元人民幣的區(qū)間。

其中酒水飲料的融資額主要集中在5千萬-1億元之間;而10億元以上的融資主要發(fā)生在數(shù)碼家電的收并購之間。

2022年消費行業(yè)投融資金額占比

下面來看看,誰拿到了最多的錢?

2022年的消費大額融資主要集中在數(shù)碼家電和家居百貨領域,其中江波龍在8月5日通過IPO獲得了23.38億融資。

江波龍的背后,是國產(chǎn)存儲芯片行業(yè)史無前例的火爆。而慕斯股份在6月23日也通過IPO獲得15.58億元融資,顯示了睡眠經(jīng)濟的廣闊前景。

食品行業(yè)依舊是消費領域的香餑餑,其中安井食品通過主板定增獲融56.75億元,并投資10億元布局預制菜。

安井食品是速凍食品行業(yè)中較早布局預制菜品類的企業(yè)。這一品類從2019年起就被機構視為重點賽道,相關企業(yè)紛紛布局,并搶灘海外市場。

美妝個護領域中,HARMAY完成近2億美元C輪及D輪融資,估值進一步提升。受疫情影響,線下實體雖遭受沖擊,門店虧損嚴重,但HARMAY憑借與同業(yè)渠道在款式多樣、品牌合作領域的差異化,依舊能夠在全國線下渠道坪效中名列前茅。

寵物賽道近年來成為消費市場的新寵兒。其中天元寵物在11月18日完成IPO融資,但上市首日卻驚現(xiàn)“開門黑”。

背后原因是,天元寵物的經(jīng)營模式以外協(xié)及外貿(mào)為主,受疫情、匯率波動及原材料上漲等因素影響,業(yè)績處于下滑趨勢。

投融資金額TOP30項目排名

機構大撤退,顯然是2022年消費投資的主旋律。

部分機構裁撤消費組,或者消費投資人轉(zhuǎn)行看芯片、看農(nóng)業(yè)已經(jīng)屢見不鮮。整個消費投資進入疲軟階段,投資熱度也持續(xù)下跌。

但即便如此,部分消費基金依然逆勢起航。壹叁資本、金鼎資本和梅花創(chuàng)投今年的出手次數(shù)并列第一,分別有11次;其次是紫金科創(chuàng)、險峰和順為資本,分別有9次。

其他優(yōu)秀的消費基金,比如尚承投資,在2022年一共出手6次,分別是食分有料、AtoB咖啡、愛樂甜、丸聚、全球方程和躺島,還追投了MU16及檸檬共和國。

出手次數(shù)TOP10機構排名

如果進一步分析投融資事件,會發(fā)現(xiàn)2022年最受機構青睞的主要是天花板較高的大賽道和規(guī)模較大的傳統(tǒng)品類。

大賽道經(jīng)過無數(shù)次驗證,其人群、規(guī)模和增速都相對確定且需求剛性,而新興賽道由于較少被驗證,PMF有待進一步考量,在下行周期,資本普遍不愿意再下賭注。

2022年的過億元融資項目主要分布在食品、餐飲、家電數(shù)碼和護膚等領域。機構不僅繼續(xù)加注品牌,也開始關注和布局全產(chǎn)業(yè)鏈機會。

我們將重點分析食品、餐飲、酒水飲料、數(shù)碼家電、美妝個護、服裝配飾、家居百貨和寵物消費這八大領域,從融資額TOP10企業(yè)及獲得多次融資的明星項目這兩大維度,解讀賽道機遇。

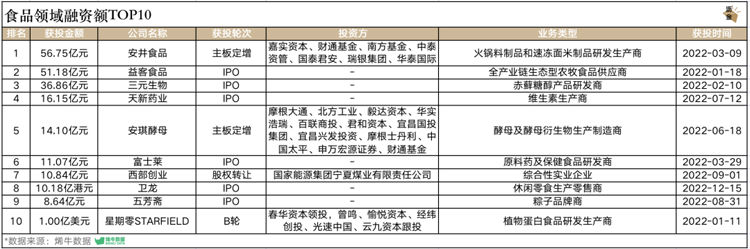

民以食為天,食品賽道在任何時期的熱度都不會衰減。縱然在大環(huán)境不樂觀的局勢下,也仍出現(xiàn)了數(shù)家融資額過10億的品牌。

安井憑借渠道高粘性和大單品優(yōu)勢,盈利能力顯著高于同業(yè)水平,更受資本青睞;益客食品、三元生物和天新藥業(yè)也憑借IPO不斷擴大產(chǎn)業(yè)規(guī)模。

食品領域融資額TOP10

有部分企業(yè)還在2022年獲得了多輪融資,比如衛(wèi)龍在12月初獲得5.8億港元股權投資后,于12月中旬正式在港交所上市,完成IPO之路。

糖友飽飽憑借控糖系列的主食和零食也持續(xù)獲得融資;森美SEIMEI更是依靠抗老營養(yǎng)產(chǎn)品連續(xù)獲得將近655萬美金融資;每日黑巧也通過不斷打造諸如玉米黑巧脆和奶酪夾心等爆品,于年內(nèi)兩次獲得股權投資。

食品領域中獲得多次融資的項目

餐飲本應是消費的熱門融資賽道,但受疫情政策影響,資本調(diào)整對于線下業(yè)態(tài)的預期,無論融資數(shù)量還是金額均大幅下滑。

Tim Hortons雖然是加拿大的咖啡連鎖品牌,但在中國市場也展現(xiàn)出了較高的適應性,于今年3月獲得1.95億美元融資;麥金地則作為團餐運營服務平臺,為組織機構提供日常餐飲,獲得2億元戰(zhàn)略融資。

餐飲領域融資額TOP10

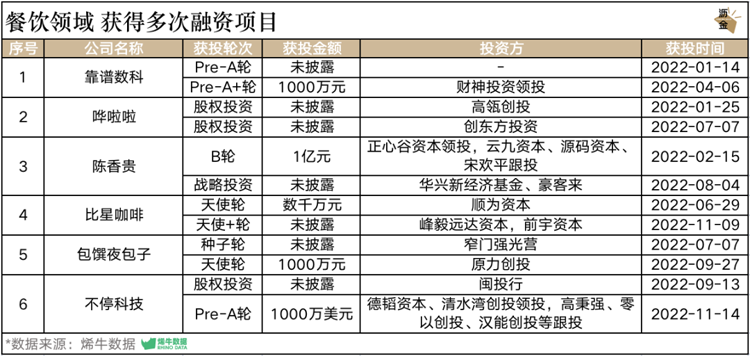

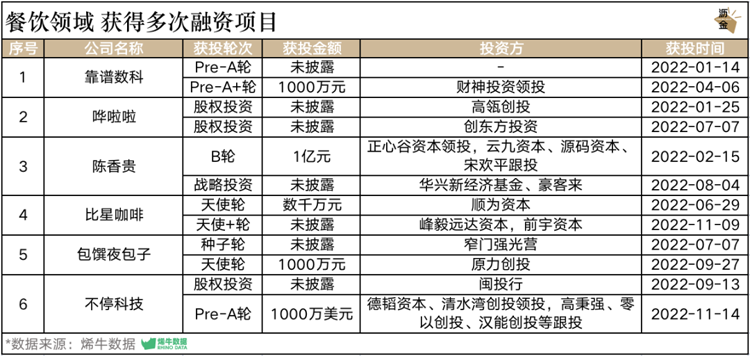

餐飲領域也有部分獲得多輪融資的企業(yè)。比如,靠譜科技通過多輪融資打造全新的餐飲營銷SaaS平臺;包饌夜包子也憑借去年的大火不斷擴大版圖,于7月和9月分別兩次獲得融資;嘩啦啦則在1月末和7月初分別獲得兩輪股權投資;不停科技和比星咖啡也獲得多輪融資。

餐飲領域中獲得多次融資的項目

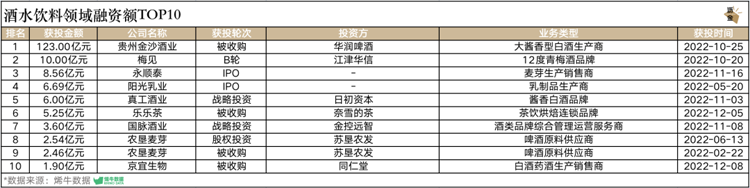

在酒水飲料領域,白酒和啤酒由于對供應鏈和營銷成本投入較高,融資金額也名列前茅。

其中啤酒企業(yè)龍頭華潤通過收購貴州金沙酒業(yè),首次布局醬香型白酒,擴張酒類版圖;梅見作為江小白成功孵化的青梅酒品牌,也于今年10月獲得10億元融資。

酒水飲料領域融資額TOP10

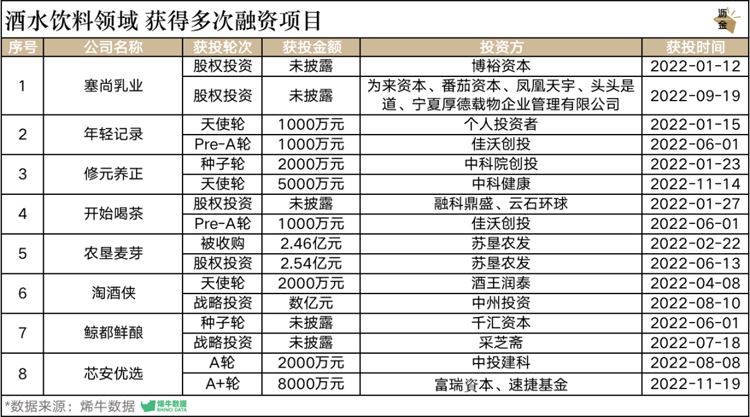

獲得多輪融資的企業(yè)有:酒類新零售平臺淘酒俠,不僅在近期獲得中州投資的數(shù)億元戰(zhàn)略投資,還在4月時獲得酒王潤泰的2000萬元天使輪投資;精釀啤酒品牌鯨都鮮釀,也于今年6月和7月分別獲得種子輪和戰(zhàn)略投資,品牌致力于精釀鮮啤的新零售與社區(qū)場景滲透。

酒水飲料領域中獲得多次融資的項目

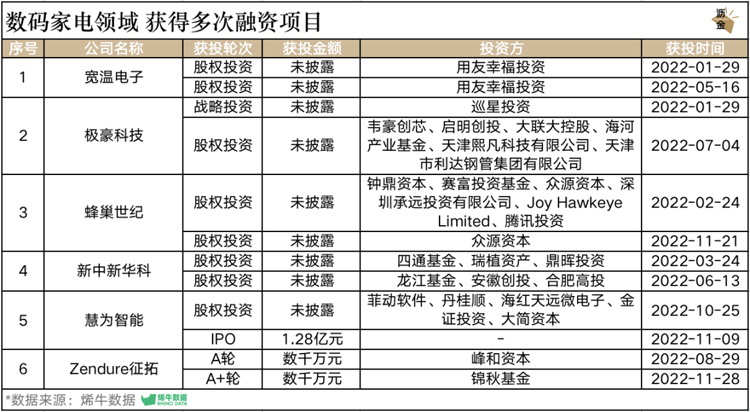

數(shù)碼家電在2022年的消費市場中集體遇冷,投融資數(shù)量僅為去年的一半。

其中兆馳股份和黑鯊手機以43.68億元和27億元分別被深圳資本集團及騰訊投資收購;而江波龍、康冠科技、希荻微和維海德均通過IPO完成上市。

數(shù)碼家電領域融資額TOP10

數(shù)碼家電領域也有多家企業(yè)獲得多輪融資,比如智慧校園服務提供商新中新華科,在年內(nèi)兩次獲得股權投資;極豪科技和蜂巢世紀,一家消費電子供應商,一家創(chuàng)新類消費電子產(chǎn)品研發(fā)生產(chǎn)商,也于年內(nèi)兩次獲得投資;慧為智能則通過IPO不斷加深其在智能終端設備的研發(fā)。

數(shù)碼家電領域中獲得多次融資的項目

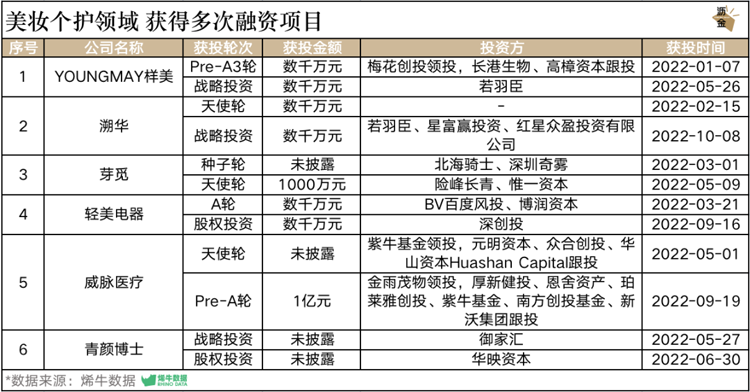

受疫情、行業(yè)周期、創(chuàng)新困難等因素影響,美妝個護在2022年的整體熱度不及上一年,但也出現(xiàn)了部分大額融資。

值得關注的明星項目有泰國品牌Mistine,融資2億人民幣;美妝集合店HARMAY話梅,在年初融資2億美元,成為今年美妝個護賽道單筆融資金額最高的項目。

美妝個護領域融資額TOP10

美妝個護領域也有部分公司獲得多輪融資。威脈醫(yī)療作為微創(chuàng)及無創(chuàng)能量醫(yī)學整體解決方案的提供商,于5月獲得天使輪融資后,又于9月獲得1億元Pre- A輪融資;青顏博士專注女性健康護膚,也于年內(nèi)兩次獲得融資。

美妝個護領域中獲得多次融資的項目

受疫情影響,C端的服裝配飾銷量下滑嚴重,投資的熱點順理成章轉(zhuǎn)移到了服裝供應鏈。

柔性快反供應鏈管理解決方案的提供商凌迪科技,獲得高瓴創(chuàng)投、鼎暉投資等資方的1億美元投資;服裝供應鏈SaaS服務商領貓SCM也獲得了數(shù)億元投資。

服裝配飾領域融資額TOP10

今年獲得多輪融資的服裝配飾項目有新銳鞋服品牌重新加載,其在1月份獲得天使輪投資后,又于2月獲得3000萬Pre-A輪投資;可持續(xù)生活方式品牌KOKOLU也于3月和8月獲投數(shù)百萬美元。

可穿戴藝術玩具品牌KataWorld也于年內(nèi)獲得兩輪融資,其通過明星達人種草帶動銷量,目前復購率可達46%。

服裝配飾領域中獲得多次融資的項目

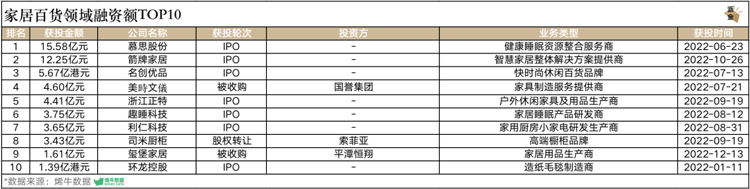

2022年,家居百貨領域可謂喜事連連,越來越多的品牌走上了IPO之路。

慕思股份、箭牌家居、上美股份、名創(chuàng)優(yōu)品等企業(yè)通過IPO獲得融資。其中慕思股份于6月23日在深交所上市;上美股份從A股轉(zhuǎn)戰(zhàn)港股,于12月22日在港交所敲鐘上市。

家居百貨領域融資額TOP10

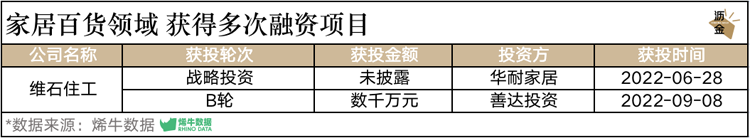

和其他類目不同,家居百貨領域在年內(nèi)多次獲得融資的品牌僅有維石住工一家。這是一家整體衛(wèi)浴數(shù)字化服務商,專注建筑內(nèi)裝工業(yè)化領域,于6月獲得戰(zhàn)略投資后,又于9月獲得數(shù)千萬元B輪融資。

家居百貨領域中獲得多次融資的項目

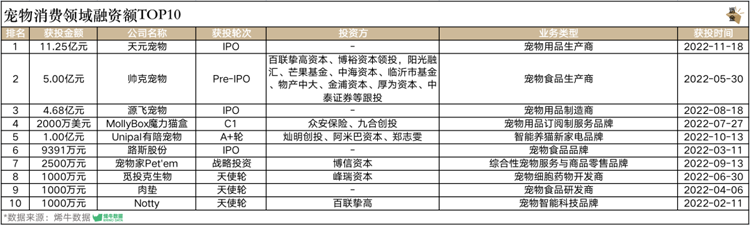

“它經(jīng)濟”的大火促使資本更加關注寵物賽道,雖整體不及去年,但依舊有多家寵物企業(yè)獲得過億元融資。

天元寵物在11月通過IPO獲得11.25億元融資,是今年寵物行業(yè)融資額最大的一筆;帥克寵物作為寵物食品生產(chǎn)商,通過自建品牌和生產(chǎn)線于今年5月獲得Pre-IPO輪5億元融資,投資方包括百聯(lián)摯高資本、博裕資本領投,陽光融匯、芒果基金、中海資本等。

寵物消費領域融資額TOP10

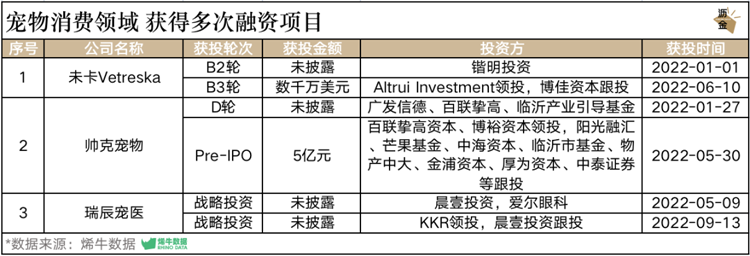

值得注意的是,時尚寵物生活方式品牌未卡Vetreska分別在今年1月和6月獲得融資;寵物連鎖醫(yī)療品牌瑞辰寵醫(yī)也于5月和9月兩次獲得戰(zhàn)略投資。

寵物消費領域中獲得多次融資的項目

消費是一個長坡厚雪的賽道。

受疫情、政策、及前些年的盲目樂觀影響,消費投資的泡沫在2021年下半年開始有破裂跡象,直至今年來到真正的寒冬。

雖然綜合機構對消費的重視程度下降,機構出手次數(shù)普遍下降,在估值評估上也更為謹慎,但2022年仍有部分項目得到了市場的認可。

2023年,消費市場會逐步復蘇,消費投資也將緩慢恢復。但這并不意味著資本會延續(xù)2018-2020年的盲目與盲投。

經(jīng)歷了這一場寒冬,資本會更加看重創(chuàng)始人的風險應對能力及現(xiàn)金流管控能力;對于項目本身而言,創(chuàng)新能力,是否能為市場帶來真正的差異化與價值,以及PMF都將被重點驗證。

新年伊始,2023年會是萬物生發(fā)的一年。瀝金愿與優(yōu)秀創(chuàng)業(yè)者和明星機構攜手同行,創(chuàng)造復利,不斷前進。