不久前有一則新聞,大概內容是說由于中國生產的光伏組件實在太便宜,歐洲人已經開始用光伏組件替代院墻、圍欄。當組件價格跌到六毛一瓦時,光伏成本的確比欄桿還要便宜。

所謂外行看熱鬧,內行看門道,就是別人以為這是段子,但對于光伏行業內的人士來說,卻是無比扎心的真實寫照。

縱觀本輪光伏的深度回調,所有環節都有大量過剩產能難以化解,所有企業都在經歷深度內卷,這是光伏產業從未面對過的場景。

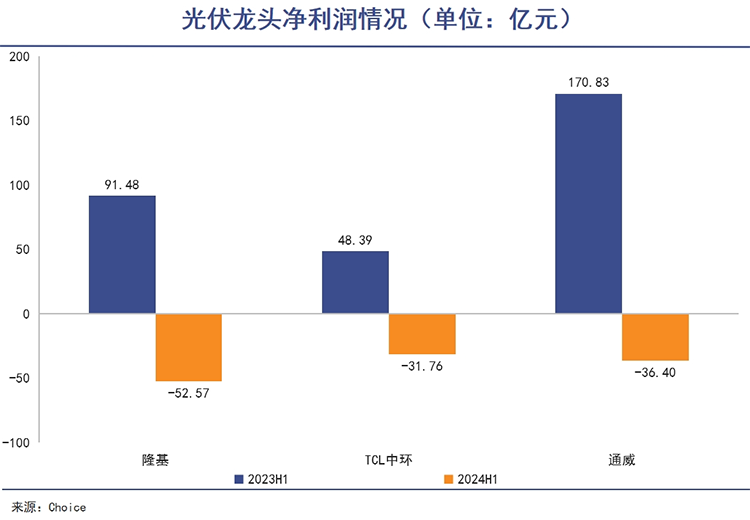

目前,硅料、硅片、電池、組件的開工率分別為56%、49%、54%、50%,而且大多環節正在面臨現金虧損。今年上半年,光伏龍頭公司隆基、TCL中環、通威的凈利潤分別為-52.57億元、-31.76億元、-36.4億元。

最近資本市場上光伏板塊突然活躍,隆基、通威、TCL中環在最近一個月股價都反彈了50%以上,“光伏行業即將筑底反彈”的論斷開始不斷在市場上被提及。

《巨潮WAVE》認為,在光伏板塊已經經歷了一輪深度回調的背景下,短期股價的反彈主要反映了資金的博弈,以及對未來預期的修正。但是,短期過剩的產能難以被有效消耗,頭部公司追求一體化發展,也會拉長行業探底的時間。在這些問題被真正改善之前,光伏在產業層面的拐點,應該還需要再等一段時間。

從過往周期來看,政策、技術和資金的合力,是拉動光伏板塊的關鍵。目前產能過剩的背景下,政策和資金的拉動作用有限,技術變革或許會成為開啟光伏產業下一輪周期的關鍵。

暴漲

諸多因素共同作用的結果。

和很多股市行情一樣,光伏板塊刺激反彈的直接因素來源于“小作文”的傳播。

傳聞稱光伏行業將出臺限制能耗政策,若落地有望使產能出清加快,緩解產能過剩問題,提升產品價格。雖然無法證實消息的準確性,但客觀來講這種傳聞具有一定的產業基礎。

今年7月份,工信部在《光伏制造行業規范條件(2024年本)》(征求意見稿)中,針對多晶硅、硅錠、硅棒、多晶硅片、P型晶硅電池、組件等環節的現有項目、新建項目的能耗進行了詳細規定,其中要求多晶硅現有、新建綜合電耗小于每千克60kwh、57kwh,晶硅組件、薄膜組件項目平均綜合電耗小于2.5萬千瓦時/MWp、40萬千瓦時/MWp。

更嚴格的能耗政策有利于倒逼產能出清。目前的政策趨勢依舊是重視光伏產業各環節降低能耗,落后產能的淘汰有望成為主旋律,產能加快出清也有利于光伏產業“抗通縮”,讓各環節產品價格重回合理區間。

同時在今年10月份,中國光伏行業協會測算了當前組件的成本,結論是在不計折舊,硅料、硅片、電池片在不含稅的情況下,最終組件含稅生產成本為0.68元/W。

這意味著,光伏組件低于0.68元/W投標,如果中標將涉嫌違法。

其實,《中華人民共和國招標投標法》中已經明確規定,中標合同價格必須高于成本。只不過,此前一直沒有權威機構界定光伏各產業鏈的成本價格,也使得法律難以真正實施。

如今中國光伏行業協會規范成本價格之后,組件報價開始逐步上漲,如中節能2024年度光伏組件框架協議采購開標中,共13家企業參與2.5GW的N型TOPCon雙面組件投標,項目投標均價0.694元/W,相較9月中旬有一定幅度上漲。

監管層對于能耗的把控、協會促進投標健康化發展,都將有望改善光伏行業的無盡內卷。

其次在國際政策層面,據美國聯邦官方網站消息,美國商務部已啟動變更情況審查,正在考慮部分撤銷中國晶體硅光伏電池的反傾銷稅和反補貼稅,所涉產品為某些小型、低瓦數、離網晶硅光伏電池,并邀請相關各方發表意見。

全球的光伏市場中,美國市場不僅是藍海,而且“多金”,組件價格甚至能達到中國組市場的兩倍以上。只不過由于政策風險,國內許多企業家并不愿意冒險淘金。美國商務部政策的松動,雖不能立竿見影恢復赴美信心,但至少能讓一部分中國企業開始動心思。

從裝機層面來看,9月國內新增裝機20.89GW,同比增長32%、環比增長27%,行業似乎回到了以往旺季終端需求回升的狀態。

最后,自2021年以來,資本市場上光伏產業各版塊都經歷了一輪非常深度的調整。資金永遠是逐利的,并低成本介入博弈,是資本市場的規律。

可以看出,近段時間光伏板塊的強勁漲幅,確實在各個層面都有邏輯上的合理性。

筑底?

暴漲反映預期。

當前光伏行業最大的問題,莫過于產能過剩,供需關系失衡會導致多數環節現金虧損嚴重。

目前,硅料、硅片、電池、組件等環節中,僅有組件環節可以實現微利,硅料環節行業現金虧損1萬/噸,硅片環節行業現金虧損7-8分/w,電池環節行業現金2-3分/w。

從開工率這一指標來看,硅料、硅片、電池、組件的開工率分別為56%、49%、54%、50%,都處于歷史底部位置。

受此影響,大多數光伏企業都在面臨虧損困境,行業龍頭隆基、TCL中環、通威在今年上半年的凈利潤分別為-52.57億元、-31.76億元、-36.4億元。

TCL中環在半年報中甚至還直言道,光伏行業的競爭正在從全成本競爭轉向現金流競爭,意味著在激烈的價格戰下,比拼的早已不單單是成本能力,而是誰手里的錢夠撐到最后。

在國家限制低端產能擴張、沒有成本優勢的企業逐步退出的情況下,光伏產業的供給端正在逐步改善。根據中國光伏行業協會的統計,今年上半年新投產、開工和規劃中的產能項目數量相比往年減少了75%,已有超過20個項目宣布延期或終止。

同時,資本市場的波動也在影響光伏產業的融資,使得部分光伏新建項目被迫延期或終止,倒逼企業關停或者尋求被收購。在一級市場上,中潤光能、潤陽股份、一道新能等企業已經終止IPO,二級市場上如天合光能、晶科能源等公司也暫停了增發項目。當然也有告別市場的情況,如ST聆達和ST嘉寓等企業已宣布破產或進入重整程序。

供給側不斷收縮的背景下,是否意味著光伏板塊各環節產品價格將企穩,產業板塊底部已經來了?或者說,光伏板塊中哪一個環節,將會率先帶領行業走向復蘇?

有些業內人士認為,由于硅料環節的擴產和復產周期最長,大概需要一年半到兩年的時間,遠大于硅片、電池和組件環節,同時硅料環節需要大量的資本支出,停產后依舊需要大量的維護費用,因此硅料環節會率先探底,然后轉變光伏產業鏈整體的產能過剩情況。

也有分析人士認為,從目前供需失衡情況、價格彈性、上下游博弈的話語權和經營杠桿等角度來看,組件應該會成為光伏產業鏈中最先見底的環節。

此前,許多頭部企業都開始了一體化建設,而且在資本的加持下,一旦產品價格略有起色就會帶動不少新的產能投產,拉長了底部周期,也淡化了以往的產業運作規律,這一點在養豬、乳業等產業同樣有所體現。

總而言之,估值底會比業績底先出現,光伏板塊的暴漲反應了市場對于產業未來反轉的預期,但是產業基本面的徹底反轉,或許還要尚需時日。

下一輪

下一輪光伏周期會因何而起?

其實反彈行情至今,人們所預期的“反轉”,基本上還停留在產業回歸合理利潤、企業能夠活下來的水平上。

縱觀過去十幾年,無論在產業界還是在資本市場,光伏行業都創造了一個又一個、一次又一次的造富神話,產業脫離苦海之后,總是會出現新的一輪大發展。也就是說,投資者有理由對新下一輪光伏行業發展的更多的期待,而不僅停留在“活下來”的低層次之中。

以史為鑒,我們可以回顧一下光伏板塊歷次大周期開啟的前置條件。

2004年,德國修訂《可再生能源法》,對光伏行業加大政府補貼,采取以0.54-0.62歐元/千瓦時的價格收購光伏電力入網,是當時零售電力價格的3倍,并且保障收購20年,開啟了全球光伏激蕩二十年的發展。

當時,以無錫尚德為代表的中國企業,憑借響應靈活、質量可靠、擴產迅速、價格實惠等多重因素,得到了德國市場的青睞。2004年,無錫尚德實現年營收7.1億,比前一年增長了514%,中國也一躍成為全球光伏組件產量排名第四的國家。

2011~2013年,為了應對歐美“雙反”對中國光伏行業的傷害,中國政府出臺了一系列政策鼓勵國內光伏企業發展。比在2012年出臺的《太陽能發電發展十二五規劃》,將2015及2020年裝機目標進一步提升至21GW及50GW。

與此同時,中國光伏產業開啟了技術路線、生產工藝、終端應用等全方面的創新,如通威的“漁光一體”、隆基開始布局金剛線切割技術,推動單晶硅發展。

2019年之后,光伏平價上網逐步實現,同時在2020年,“雙碳”上升至國家戰略層面,帶動光伏產業進入高景氣發展階段,中國光伏產業開啟了一輪史無前例的擴張潮。到2021年,光伏制造端產值一度突破7500億元。

綜合來看,政策、技術和資金是影響光伏產業的重中之重。在國家愈發重視環保、資本市場面臨資產荒的當下,下一輪光伏周期大概率還是會因技術變革而起,雖然至今人們仍然無法明確這種技術變革將會是什么。

從目前的情況來看,光伏行業似乎沒有發現下一個顛覆性創新的技術,能夠引領行業走向新的周期。雖然目前有很多人寄希望于HJT電池技術,但是HJT電池的理論效率極限為27.5%,表面鈍化技術下的TOPCon電池理論效率極限為27.1%,對比起來優勢并不明顯。

而且,HJT電池的設備價格昂貴,較高的投資成本勸退了許多新進市場的玩家,在一定程度上限制了HJT電池的推廣。

產業界對于TOPCon和HJT電池之間也存在意見分歧,晶科、天合、晶澳等廠商堅定選擇了TOPCon,東方日升則更看好HJT技術,隆基和愛旭則選擇利用BC技術進行改良。

也有人判斷下一輪光伏產業大周期,或許要等到第三代太陽能電池鈣鈦礦的問世。也許這會最終成真,也許又是一次雷聲大雨點小。但無論如何,很多個行業的歷史都證明了,只有真正意義上的技術突破,可以為產業打開被封閉的天花板,為業內企業爭取到更大的利益空間。