丸美股份成立于2002年。

前身是廣州升旺和日本史威共同出資設立的中外合資企業,2007年公司推出第一代彈力蛋白眼霜。

經典廣告詞“彈彈彈,彈奏魚尾紋”一出,在當時的中國美妝市場,翻遍眼部護理品類,都很難找到能與其匹敵的產品。

2010年,現任CEO孫慶懷受讓全部出資額,丸美變更為內資企業。2013年獲得LVMH集團旗下基金戰略投資,并于2019年成功在A股IPO。

上市后首份財報(2019年)營收18億,28.5%的凈利率的成績,將前輩上海家化(7.33%)、同期生珀萊雅(11.73%)、后輩貝泰妮(21.25%)都甩在身后。

圖:2019-2022年國貨美妝排名變化,來源:上市公司財報

當國貨美妝的風吹到下半場,情況卻發生了極大的變化:老大哥上海家化基本守住了規模(70億營收)和盈利空間(6%-7%凈利率);后輩無論珀萊雅還是貝泰妮都在規模上翻了倍,重新排資論輩后,丸美卻留在了過去。

根據最新財報顯示,2023年Q3丸美營收15.36億元,收入原地踏步的同時,凈利率跌至11.39%。如今其市值也從上市初的350億元跌至102億元,蒸發掉三分之二都不止。

丸美的墜落故事有哪些啟示?

01

失守護城河

1)市場情況

當一個消費產品投入市場的時候,市場對其態度可以從成交量、平均客單價、復購率等指標中直觀的反映出來,這三個指標的持續增加,都從某一個角度表示品牌具有強勁的生命力。

在成分黨論論調只增不減的基礎下,各化妝品牌都致力于圍繞單一成分走大單品策略,包括我們在上一篇國貨美妝的研究中,也指出過有大單品的品牌無論是營收增速還是定價和利潤空間都高于均值。

因此,化妝品牌的單品熱度可以在一定程度上代表企業的成長性。

圖:2022年化妝品企業毛利情況,來源:choice金融終端

從平臺數據來看,目前天貓平臺丸美店鋪銷量最高的單品為丸美小紅筆眼霜,核心成分為勝肽。

目前小紅筆在天貓眼霜熱銷榜中排名第八,近七天(包括雙12)銷售3000+件;而熱榜第一的雅詩蘭黛小棕瓶銷量則超出丸美2倍,為8000+件。

除此以外,排在丸美前面還有珀萊雅、蘭蔻、優時顏等品牌產品,總體看來,丸美似乎正在失守眼霜賽道。

圖:丸美小紅筆眼霜銷量情況,來源:電商平臺

這一點,在更長的時間線中表現更加明顯:其眼部產品因618、雙11購物節等降價活動會在二、四季度有小幅上漲,因而呈現一定季度性,但總體看來,近12個季度銷量情況一直處于同比下滑的頹勢。

再看復購情況,一般消費者復購可以反映品牌消費者粘性,高復購率的產品傾向于形成拉新-購買-再購買的正循環,從而獲得比同行更高的投入產出效率。

根據電商平臺數據,丸美小紅筆在整體榜單中排名13,年度回購人次為4744,與榜首雅詩蘭黛小棕瓶(4.7w)差了一個量級。

現在,丸美官網上掛著一句宣傳語,是市場對其印象的高度概括:“A股主板上市,中國眼霜第一股。”但從產品銷量、平臺榜單和復購率三項指標看來,丸美在眼部護理賽道的關注度正處于衰退階段。

2)運營情況

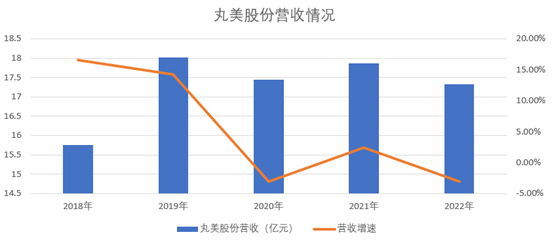

收入端:近五年來,丸美股份營收規模僅在2019年迎來較大改善,尤其是2020年、2021年及2022年其營收增速大幅收窄甚至降為負值。除了前面提到的丸美大單品市場關注的不理想外,還因為丸美2020年因線下渠道占比較高(45.53%)受到疫情影響較嚴重。

圖:丸美股份營收情況,來源:丸美財報

成本端:丸美成本主要在營銷費用上,近五年呈現上升趨勢,2022年銷售費用占據營收比重近五成,這是擠壓凈利率的主要原因。

02

踏步十年前

2007年丸美所打出的“彈彈彈(彈力蛋白),彈走魚尾紋”廣告語,是當時國貨美妝中最成功的營銷案例,領先現在的營銷內卷和成分黨十余年。丸美因此早早的在眼部護理賽道站住了腳跟,也因此在2013年獲得了頂級奢侈品牌LVMH旗下基金的投資。

然而,正是這次投資,令丸美的發展開始以營銷、擴張、資本化為主旋律,并錯過了最早的成分紅利。

丸美招股書顯示,2013年,丸美以10%的股份拿到了LVMH旗下基金L Capital的3億元融資,并簽署了對賭協議,內容是要求投資完成后60個月內,丸美需完成上市。或許是受此壓力,此后的丸美在發展便將發展重心轉移到了回報短平快的營銷與擴張上。

當然,LVMH集團傾注給了丸美一部分資源:包括公關管理上傾注LVMH集團媒體公關總監;渠道擴張上開放絲芙蘭和DFS等渠道 ;時尚雜志資源如《VOGUE》、《ELLE》、《芭莎》等。

為了承繼這些資源,丸美幾乎將所有精力都用在了在當時更具確定性的線下渠道上。

根據招股書,2019年丸美簽約的經銷商數量為186家,登陸在冊的終端網點數量超過1.6萬個,在行業遙遙領先。在此期間,丸美的創造性似乎被按下了暫停鍵,2013年-2019年間,丸美幾乎再也沒有推出過令市場眼前一亮的產品或成分。

輾轉多年,固守CS渠道和傳統媒介的丸美在2019年終于擁有了好看的成績單,并登陸A股。次年,LVMH集團減持累計套現近18億美元離場,對LVMH來說,這是一個完美的投資故事,但對丸美來說卻十分不完美。

一方面,固守CS渠道,令丸美在2020年受到疫情極大沖擊;再者,在社交媒體的滲透與教育下,消費者選擇產品逐漸呈現出成分大于品類的趨勢,堅守傳統營銷媒介的丸美在消費市場的口碑則困在了“只知品類、不知成分”的囧境里。

03

藍海早已翻紅

目前來看,丸美的大單品矩陣主要圍繞兩塊,一個是承繼早期延續下的眼霜品類,成分主要是勝肽;另一個是押注的圍繞抗衰成分—重組膠原蛋白展開的精華、面霜等產品。

首先是小紅筆眼霜,核心成分為勝肽,其中最重的是六勝肽,具體為乙酰基六肽-1。

這一成分最早為2002年國際成分研發機構Lipotec推出,至今已有20余年,作為抗衰的熱門成分,無論是國際大牌,還是國貨美妝都已獲得廣泛的應用,目前含有這一成分的熱度較高的產品為雅詩蘭黛精華、薇諾娜眼霜、OLAY面霜等。

值得注意的是,隨著原料端的內卷和創新,六勝肽的成分也隨之進行了迭代,2019年Lipotec創始人推出六勝肽的六勝肽Pro版本(乙酰基六肽-8),其功效比前者強3-4倍,目前少數品牌采用了第二代的六勝肽產品,包括珀萊雅、夸迪、可麗金等。

不過,無論是六勝肽還是六勝肽Pro,隨著需求端品牌的普及和推廣,勝肽原料包括研發和生產的供給問題已經逐漸跟上,目前這一成分并不存在稀缺性以支撐溢價能力。

尤其是,丸美的原料系向德國巴斯夫、法國SEPPIC、韓國BIOLAND等國際知名原料生產商采購而來,因此其原料尤其是勝肽主要還是跟著市場熱度走。

其次是重組膠原蛋白小金針瓷拋精華和補充雙膠原奶油霜等,核心成分為重組膠原蛋白,是目前丸美重點押注的領域。其中,丸美具有重組雙膠原蛋白的發明專利,2022年這一成分為公司貢獻的營收為2.05億元,占總營收的11.84%。

根據我國對化妝品原料的相關監管,目前膠原蛋白主要分為三類:動物源性膠原蛋白、重組膠原蛋白和人源性膠原蛋白。

· 動物源膠原蛋白即從豬源、牛源等提取,通過加工合成,由于生產過程簡單且成本可控而被廣泛應用,國內代表企業包括華熙生物、臺灣雙美、創爾生物。不過由于一定致菌隱患,目前正處于市場出清階段;

· 承接動物源膠原蛋白市場的是重組膠原蛋白,其主要運用大腸桿菌等菌種發酵而成,具有高可加工性、易運輸型和低病性的優點,丸美的重組膠原蛋白就在此列,專注這一賽道的還有巨子生物和錦波生物等,這二者分別因為大單品(膠原蛋白面膜)和專注蛋白質原料而積累極大的消費者心智。

· 全人源膠原蛋白,從人體組織(如皮膚、軟骨)中提取制成,由于生產成本較高,主要應用于注射的械字號醫美產品中,目前拿證的有雙美生物(膚麗美、膚力原、膚柔美)、長春博泰(弗縵)、錦波生物(薇旖美)、荷蘭漢福生物(愛貝芙)。

與巨子生物的23.64億營收和錦波生物2008年就開始研發積累相比,丸美在重組膠原蛋白領域才剛剛出發。

根據丸美的產品規劃,計劃在2026年推出重組膠原蛋白水光針三類醫療器械產品,2028年推出重組膠原蛋白填充類三類醫療器械產品,而錦波生物在今年就已完成這一“長遠規劃”。

更重要的是,隨著國貨美妝原料內卷,膠原蛋白賽道會越來越擁擠,從A醇開始、到玻色因、到勝肽,再到重組膠原蛋白,現有薇諾娜、資生堂先后布局,未來的競爭者還會更多——此消彼長之下,如何破解“被卷出牌桌”這個命題,留給丸美的思考時間已然不多了。