化妝品的本質是精細化工。化工作為飽和式競爭行業,極強的周期性,使得其常年只有個位數PE,因此需要裝扮上消費主義的精致外衣,擊中人們更深層次的精神需求,才能獲得數十倍的估值溢價。化妝品產業,某種意義上,就因此誕生了。

這很像可口可樂,本質是糖水,幾分錢的成本穿上鋁殼或PET后,被售賣到數元錢之間。但不同于可樂,化妝品的競爭門檻相對極低——可樂有著傳說中的配方商業秘密與數十年所搭建起來的全球銷售網絡所支持溢價。因此,渠道與品牌,是任何一家有野心的化妝品品牌生來所必將獻身的宿命。

競爭門檻固然不高,但相較于其他消費品品類,化妝品有著獨特的賽道優勢:

1.足夠低的成本

2.足夠大的產能

3.足夠廣袤的客群

4.足夠的信息差與多巴胺開關器效應,帶來的足夠的故事空間。

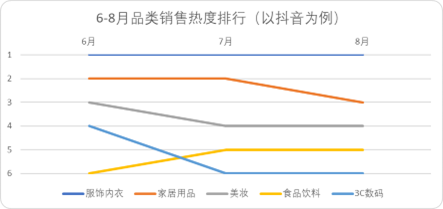

正因如此,我們可以看到,占據電商SKU細分賽道前五,除了“衣(服裝)食(食品)住(家居個護)”等必選消費外,美妝作為可選消費,總能占據一席之地。

圖:6-8月抖音電商熱門品類,來源:飛瓜數據

即便嘴上標榜普惠平權、助力產業升級,電商平臺大部分暗勁還是投入了可以獲得更高溢價、更高傭金的美妝賽道。

在之前短視頻系列研究文章中,我們分別分析了短視頻的經濟模式、以快手為例目前短視頻的利潤狀態以及短視頻未來的主要趨勢,行文偏宏觀;本文之中,將從細分賽道出發,聊聊短視頻、內容電商和直播帶貨,對于美妝這條具體賽道,產生了哪些影響,又有誰分到了這塊蛋糕。

01

先甜后苦:美妝遇上短視頻

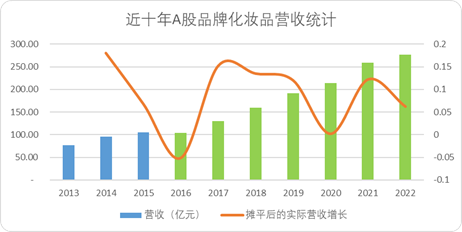

直播電商最早興起于2016年,淘寶在雙十一前夕,正式上線了直播帶貨,并于2017-2019年進入了高速發展期,我們從A股品牌化妝品的營收趨勢中也可以看到,2016年-2019年攤平后(剔除新股上市影響)的營收增速進入了高平臺期,這也正是短視頻帶貨的紅利期。

圖:近十年A股品牌化妝品營收趨勢,來源:Choice金融客戶端

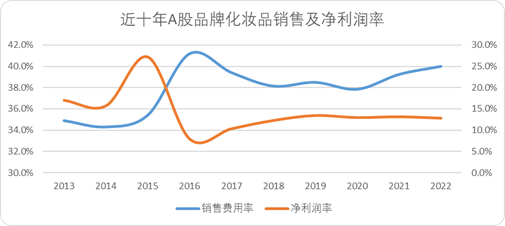

與此同時,品牌化妝品的銷售費用率和凈利潤率也在2016年前后發生了顯著的波動:銷售費用率自2016年以來明顯提升了一個量級,利潤率自2016年以來出現了驟降后緩平。二者出現了明顯的負相關性,恰好說明自直播電商興起后,品牌化妝品渠道費和營銷費出現明顯提升,并大幅度影響了企業的凈利潤率。

圖:近十年A股品牌化妝品銷售及凈利潤率,來源:Choice金融客戶端

僅從這兩項指標來看,短視頻時代的美妝品牌確實經歷了“先甜后苦”的過程:

· 前半程2017-2019年,營收同比增速迅速擴大至10%-15%左右,同時銷售費用率經歷了快速增長后,伴隨著頭部主播和流量供給拓寬,2019年較2016年還下降了2.7%,較2017年,凈利潤率也增長了3.1%。

· 后半程2020-2022年,隨著頭部流量集中,流量費、渠道費和坑位費水漲船高,在營收已經處于歷史高位的情況下,銷售費用率仍然增長了1.5%,整體凈利潤率隨之下降0.6%。而營收的流量杠桿逐漸減小,同比增長也下降至個位數。

那是不是到現階段,平臺流量算法推薦和頭部直播間流量集中的特性拖累了美妝行業的高速發展呢?如果將這個問題展現給平臺流量服務商和MCN機構,他們一定會給你一個完全相反的答案:害怕降低利潤率而選擇放棄短視頻和直播的品牌方,就像是莫泊桑筆下的瑪蒂爾德—“為了面子失了里子。”

“你不能只看利潤率,不看利潤額啊。”

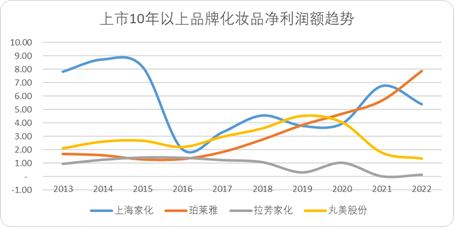

其實對于上市老品牌來說,也不太正確。如果我們選取上市披露報表超過10年的化妝品企業就會發現,這些老牌化妝品上市公司,即便是利潤額,也沒有出現明顯的增長。除了珀萊雅實現了穩定增長外,上海家化(佰草集等品牌)、拉芳家化(拉芳)以及丸美三家超過10年以上的化妝品企業凈利潤均低于10年前水平。

圖:上市10年以上品牌化妝品凈利潤額趨勢,來源:Choice金融客戶端

營收方面也是大致相同,上海家化、拉芳家化和丸美三家公司十年營收復合增速分別為5.3%、0.8%和6.6%,均跑輸了社零平均增長水平。

而與之相對應的是,銷售費用率方面,四家披露報表超過十年的上市企業,拉芳家化增長了2%,珀萊雅增長了3.5%,上海家化增長了5.1%,丸美股份更是增長了5.4%。也就是說,為了維持不增不減的營收和利潤水平,老品牌們付出了相較于電視和傳統電商時代更高的營銷成本和渠道成本。

目前來說對于這些品牌,確實不算好日子,并沒有賺到超額利潤,但是平臺和MCN的說法也沒有錯,因為盤子也確實變大了。

02

定價權博弈:頭部主播為何愛白牌?

盤子變大的說法確實沒有任何問題,2013-2022年間,根據國家統計局和化妝品報的數據,半年期的化妝品行業社會零售額十年間復合增長率達到了13%,遠高于社零總額的7.37%。2017年短視頻和內容電商興起后增長尤為明顯。

既然不是頭部老品牌,短視頻時代美妝的基本盤到底是誰在拉動增長,其實我們可以從飛瓜數據每月的電商品牌報告中窺見一二。以今年八月為例,快手美妝TOP20中,有70%是國貨品牌,而抖音美妝TOP30中,也有60%為國貨品牌。

成立小于10年的互聯網原生美妝品牌,甚至是成立不足5年的短視頻原生美妝品牌,在快手國貨美妝品牌中占比達到了57%,抖音更是達到了67%。

也就是說,吃到短視頻帶來增長紅利的大多是新成立不久,和頭部主播(如李佳琦花西子,小楊哥嬌潤泉等等)亦或是平臺(抖品牌快品牌)深度綁定的小牌、白牌化妝品。

當然,分享紅利的代價也是高昂的,有一些品牌付出了高昂的帶貨傭金和坑位費,雖然大部分主播對具體的分成細節諱莫如深,但我們依舊可以從品牌方側面進行估算。以長江商學院教授陳歆磊刊發在財新中文章測算,新興的頭部直播品牌東方甄選的渠道率大約在18.24%,而一些個人IP如薇婭早在兩年前渠道費用率就已經達到了24.78%。

這也就不難理解為什么美妝能長期霸占內容電商的頭三把交椅,畢竟不是所有行業都有足夠的溢價長期分出20%以上的銷售額來做部分線上渠道的,也只有美妝能夠喂飽MCN和平臺對高額利潤的胃口。

更甚于一些品牌,可能還需要以股權為代價來綁定流量,或是基于平臺興起所謂的“抖品牌”、“快品牌”,都能看見其與平臺間千絲萬縷的聯系。

比如淘寶直播一哥與國貨龍頭花西子不清不楚的關系,再如“抖品牌”嬌潤泉,背后的公司為合肥弘文生物科技有限公司,正是在抖音頭部主播三只羊企業所在地,而三只羊也與合肥文投有合作。嬌潤泉進入三只羊直播間,大火成為抖音頭部美妝品牌——而在6月前,該品牌卻無人問津。

那么,是不是納了投名狀之后,對于這些興起的美妝品牌就可以衣食無憂了呢?答案顯然是否定的。

03

挖金子,不如賣鏟子

互聯網時代最不缺的就是迅速崛起的例子,但是歷史經驗告訴我們,大多數情況下崛起越陡峭,跌落越迅速,無論是共享經濟鼻祖OFO,還是生態化反開創者賈會計,總是在展現宏偉藍圖后迅速跌落神壇。

其實美妝賽道也是一樣,尤其是短視頻時代依靠平臺,頭部主播流量傾斜后崛起的新美妝品牌。

舉幾個例子:

比如年初大火的海潔婭,巔峰銷售額達到10億量級,銷量超過100萬,一度摘取了3月份美妝榜單的桂冠。半年時間,飛瓜最新數據顯示,其銷售額每月不過千萬量級,銷售量也萎縮至10萬量級,只能排在美妝的186名。

這不是個例,而是大多數新品牌的命運,去年同期大火的IYIY在飛瓜美妝榜單中排在26名,今年迅速跌落至95名;CASSIEY cosmetics更是由第7名下滑至400名名不經傳的地步,就連表現不俗的抖品牌里季,短短兩個月時間,就排在200名開外了。

當然我們不能否認有花西子、極萌這種依靠平臺和頭部主播站穩行業頭部的國貨新品牌,但是大部分所謂的爆火國貨品牌,還都是曇花一現。

細想其中邏輯,不過是美妝產品的特性,只是精細化工的分支而已,本身壁壘并不明顯,多依靠品牌、營銷和外包裝突出差異化,新品牌好締造,這類沒有根基和研發能力的企業,其背后的資本開支不足以支持其長期投入研發、營銷,因此大多數都是掙一筆快錢,然后查無此人。

但是回到之前的邏輯,雖然新品牌一茬又一茬,但是短視頻帶來的需求至使美妝盤子變大了,除了真正伴隨流量走起來的國貨品牌,和曇花一現的新品牌外,還有一方勢力不容忽視:“賣鏟子的人”。

1848年美墨戰爭結束,美國擊敗墨西哥奪取其大片領土,伴隨著西進運動,在加利福利亞圣弗朗西斯科掀起著名的“淘金熱”,大批想要致富的民眾涌入舊金山,僧多粥少,最終也僅有少數早期本地民淘到了財富。

不過伴隨著“淘金熱”是加州本地服務業興起,大批供年輕人消費娛樂的場所蓬勃生產,還有大量售賣淘金工具的本地商人賺了個盆滿缽滿,這便是買鏟子的人。

美妝賽道也是如此,我們可以看到,A股中化妝品產業制造大部分企業其實比品牌化妝品的業績表現要優異,尤其是近兩年隨著品牌化妝品營銷費用飆升,化妝品上游制造企業受渠道影響較小,優勢較為明顯。

我們可以看到,今年中報期,A股化妝品制造企業整體營收增幅、凈利率增幅要明顯高于品牌化妝品,十年以上企業復合增長率也要高于品牌化妝品。而上游賽道企業更為分散,僅上市企業就有不俗的財務表現,沒上市的供應鏈企業大多數也在偷偷發財。

圖:化妝品制造行業和品牌化妝品財務績效對比,來源:Choice金融客戶端

表面光鮮的掘金者可能外強中干,而樸實無華的五金店老板卻賺的盆滿缽滿。

04

結語

對短視頻美妝賽道的梳理做個總結:

1.美妝賽道是短視頻和內容電商最重要的賽道之一。

2.毫無疑問,短視頻和內容電商確實帶動了美妝大盤子整體增長,不過近幾年來新舊品牌分化比較嚴重:

· 對于A股多數老品牌來說,經歷了先甜后苦的過程,早期吃到了營銷杠桿帶來的紅利,后期因為玩家變多,為了維持不變的收入,付出了更多的營銷和渠道成本,利潤率變薄。

· 對于新品牌和白牌而言,蛋糕變大,大多數愿意分利納投名狀的企業,都分到了一杯羹,不過多數不具備可持續性。

3. 尤其是隨著渠道費用變貴的近一年,相較于品牌化妝品,短視頻和內容電商帶動美妝賽道整體增長的同時,上游化妝品制造和精細化工企業吃到了更明顯時代紅利。