對中國家庭來說,“打掃衛生”是和“開伙做飯”一樣既日常又重要的事情。

有需求就會有供給,刻植于文化中的“高頻剛需”,自然也推動著市場不斷推陳出新,幫助消費者既快又好地搞定家務。

少有人注意到的是,在近幾年家電大盤景氣程度受限的背景下,清潔電器卻已經連續三年實現高速增長。根據奧維云網數據統計,國內清潔電器規模已經從2019年的200億人民幣增長至2021年的309億人民幣,2021年同比增長29%,作為對比,在2014~2020年整體家電市場的規模增速年復合增長僅有3%,可以說清潔電器在大賽道中走出了“獨立行情”。

目前市面上的清潔電器主要包括掃地機器人、吸塵器、洗地機、擦窗機器人、除螨儀、電動拖把等眾多產品,主要滿足消費者對于地面、門窗玻璃、床褥等不同家居場景的清潔需求。其中掃地機器人與洗地機是帶動行業增長的核心品類。

這幾年,清潔電器賽道已經闖出如科沃斯、石頭電器等上市公司,在一級市場也有追覓、云鯨、追光等品牌密集完成大額融資,以至于完成吸塵器品類消費升級教育的戴森還沒把屁股坐熱,就見到大量中國品牌已經追趕上來、試圖擠上牌桌。

那么,當前賽道的戰況如何,在競爭勢必更加激烈的下半場,又有哪些玩家有望實現突圍?

掃地機器人高端“內卷”,洗地機疾馳猛進

掃地機器人是近年來推動行業增長的主力品類之一,隨著導航及算法避障能力日趨成熟,從前的“人工智障”已經成為居家必備。GfK中怡康數據顯示,2021年全球掃地機器人市場規模達53億美金,同比增長18%,其中中國掃地機器人市場規模超百億人民幣,同比增長22.2%,零售額占到全球市場32%,也超越美國成為全球最大市場。

被稱為“掃地茅”的科沃斯和享受到小米生態鏈紅利的石頭科技,均收益于掃地機器人的迅速普及,前者從ODM業務成功轉型自有品牌并在2018年成功登陸上交所,目前市值近400億人民幣,后者股價也在2021年一度沖高至千元以上,成為A股市場中極少數的“千元股”之一。

但在今年上半年,掃地機器人卻迎來了一波“倒春寒”。

數據顯示,2022上半年,中國掃地機器人零售量201萬臺,同比下滑28.3%,不過行業零售額卻同比增長了9%,來到57.3億人民幣——量價變動上的差異顯示出當前行業來到了升級換代的新階段,中低端產品銷量受阻,高端產品憑借功能優勢和品牌溢價仍然能夠享受到增長紅利,隨著老舊款式逐漸進入換代期和銷售渠道進一步拓寬,行業有望重回價穩量漲的增長通道。

行業短暫盤整,也是考驗品牌綜合實力的關鍵時期。

今年以來,以自清潔功能以及全能版作為主要賣點的中高端產品成為拉動銷量的主力產品,頭部品牌也都在集中發力高端產品,科沃斯今年上半年推出T10系列,搭載自清潔、自動集塵、自動洗拖布等功能的同時,也將去年推出的X1的避障技術以及智能語音能力進行下放;石頭科技在年初更新了G10S系列,搭載“5+2”全能基站;追覓科技則是展現出“卷王”姿態,在9月上半年更新的S10系列中,更是聚焦“全能免動手、掃拖更干凈、室內更智能”三大方向進行全能升維,推出了“行業前沿的免動手維護方案”,幾乎將市面上所有主流配置全部拉滿。

行業高端化的態勢下,消費者將更加追求功能更新和品牌保障,這將使得頭部品牌的集中度進一步上升,目前科沃斯、石頭、追覓、云鯨、小米作為五強選手突圍基本無虞,隨著市場對技術研發和品牌溢價的要求不斷上提,中低端產品及品牌將會逐漸被淘汰。

和“內卷”激烈的掃地機器人相比,作為國內成長最快的電器品類之一的洗地機仍在高速發展。

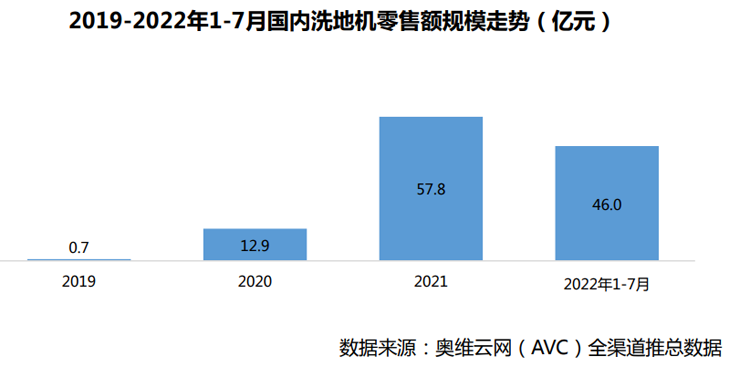

根據奧維云網的研究報告,今年上半年,洗地機行業零售額42億元,同比增長84%,零售量137萬臺,同比增長87%,是現階段清潔家電市場增量的主要來源。而在2019年洗地機的市場規模還只有1億元,短短三年時間,起量速度相當驚人。

洗地機的走俏有著一定的“中國特色”,中國家庭的地面清潔主要以掃拖清潔硬地板為主,與國外對地毯除塵的強吸塵傾向有所不同。而且和掃地、吸塵相比,拖地的勞動強度普遍要更大,對于污漬往往需要用力擦拭,對拖把也需要清洗、投干。

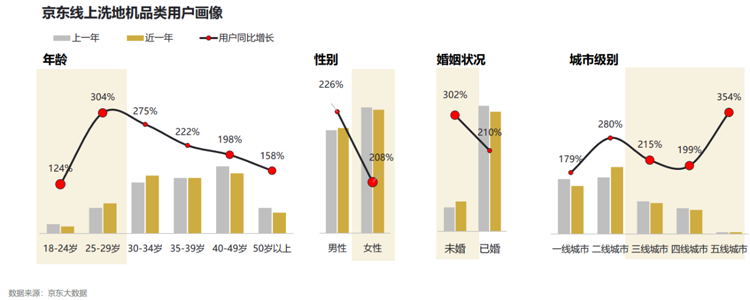

既能吸塵、又能拖地的洗地機則很好解決了這些痛點,雖然仍需手持推動,但是因為配備了馬達牽引和電動滾刷,拖地過程效率大大提升。與此同時,洗地機在使用環境上要遠比掃地機器人靈活便捷,也因此,與掃地機器人更受年輕、男性消費者喜愛不同的是,洗地機的主流消費群體是30~49歲的已婚女性,并正逐漸在從一二線城市擴散至三四線城市——從人群和區域切分,洗地機正滲透到中國家電消費的“基本盤”。

競爭的烈度可想而知。

市場格局已經出現松動。根據奧維市場羅盤數據統計,2021年8月~2022年8月,在線上渠道,科沃斯旗下添可洗地機銷量市占率仍然排名第一,但整體銷量市占率已經從去年11月最高的63%連續下降,最低時達到41%。這一趨勢也在科沃斯財報中得到印證,添可(洗地機以及其他品類)在2021年時有著69.7%的國內線上市場份額,但在2022半年報中該數字已經下降至56.7%,洗地機一家獨大的市場逐漸被瓦解。

追覓、UWANT等品牌正全力卡位,以追覓為例,該品牌自今年3月以來洗地機線上銷量市占率接連攀升,已連續6個月位居第2名。

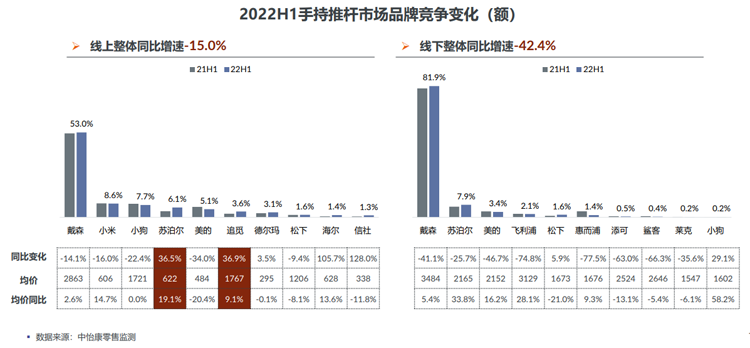

相較于掃地機器人和洗地機,在2018年以前作為清潔電器絕對主力的手持無線吸塵器品類則顯得有些“乏善可陳”,由于功能較為單一、無線吸塵器市場受到洗地機品類明顯擠壓,2022年上半年銷售額28億元,同比下降33%,銷量193萬臺,同比下降31%。

目前戴森仍然有著超過五成的市占,品牌格局高度穩定,但其他品牌在穩住既有市場的同時已經紛紛將重心向潛力更大的其他品類遷移,無線吸塵器品類未來增長較為有限。

總的來看,激烈競爭之中,一些擁有先發優勢的品牌正在被分食市占,比如前面提到的添可份額下滑超20%,還有如歐美老派洗地機廠商必勝的市占率已經從21年下半年的第2名掉落至第6名,與此同時,以追覓為代表的新銳品牌則抓住行業向中高端進發以及洗地機等新品類創造的增量市場,躋身成為行業“新一線”。

比賽還遠未結束,和“家電三大件”相比,清潔電器增量可期——根據歐睿數據,中國清潔電器目前整體滲透率為34%,而新興品類如掃地機器人和洗地機的滲透率均為超過10%,大多數歐美國家的清潔電器滲透率卻已超過80%。根據Gartner“技術采用生命周期”的預測,新產品在大眾市場獲得成功,15~18%的市場接受度是一個關鍵的轉折點。

根據財信證*測算,到2030年,中國清潔電器市場總規模將超過1400億元也就是說,經歷過一輪洗牌的清潔生意,真正的爆發還未到來。

下半場如何突圍

從美國、日本、德國等較為成熟市場的集中度來看,美國CR3占比52.2%、日本CR3占比51.7%、德國本土品牌較為弱勢,市場CR3占比43.6%,清潔電器行業在下半場會經歷馬太效應的不斷強化以及中小玩家的進一步出清,很可能形成2~3家頭部企業拿到半數以上市場份額,其他品牌分食余量的終局,考慮到智能家電的生態聯動能力,最終的市場集中度還會高于預期。

那么,在行業下半場,擁有怎樣的素質才能分到更大的市場蛋糕?

我們認為,主要需要關注以下三個方面。

首先是技術與產品驅動,加以營銷閉環,在“小步快跑”中積累優勢、擺脫內卷。

清潔電器是典型的以供給端創新推動市場發展的賽道。需求端“快速、省力、干凈”作為基本需求,“智能、高顏值”作為進階需要,考驗的則是廠商技術創新、方案整合以及成本控制的綜合能力。

這其中,技術是底層支撐。戴森一度所向披靡,依靠的是其在高速馬達上的技術優勢;掃地機器人的崛起,來自于人工智能技術的發展成熟;洗地機的普及,則離不開防水馬達的普及。

“科沃斯+添可”的雙品牌持續通過產品拓新和規模化下放構建完整的產品矩陣,在市場上保持領先。然而財報顯示,2019至2021年,科沃斯研發投入占比分別為5.22%、4.67%、4.2%,呈逐年下降趨勢,2021年科沃斯研發投入5.49億元,僅占總營收4.19%,不及同期銷售費用的六分之一。

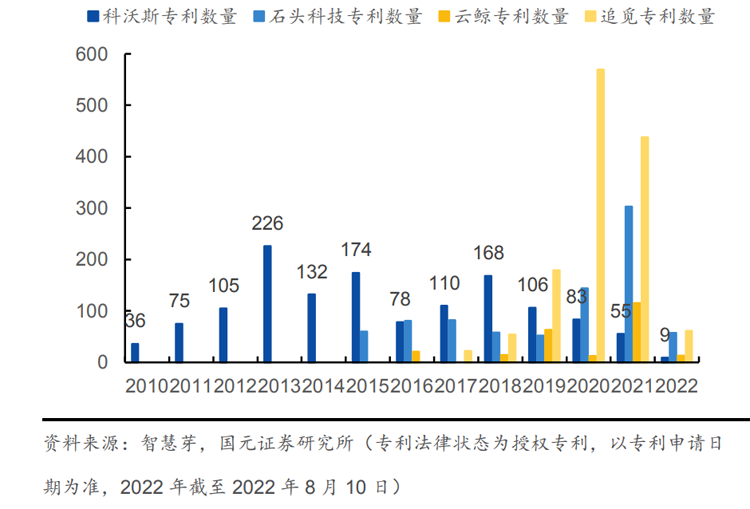

高速數字馬達是追覓的核心技術之一,近年來,追覓在不斷刷新高速無刷馬達轉速記錄的同時,也在流體力學、機器人控制及SLAM(即時定位與地圖構建)等方面持續發力,也正是依靠在研發上的不斷加碼,追覓能夠迅速在掃地機、洗地機、吸塵器、吹風機等業務條線推出符合中高端市場技術規格的產品,截至2022年9月底,追覓科技已在國內外申請專利3133項(其中發明專利1096項,PCT專利253項),目前已授權專利1677項(其中發明專利77項)。

將產品迅速迭代并通過營銷和渠道建設推向市場的能力也同樣重要。

在這一方面,不得不感慨國產廠商的“戰斗力”實在太強。掃地機器人“老大哥”iRobot產品更新周期一般在一年以上,而且價格貴、功能少,拓展功能還往往需要額外選購套件。但科沃斯、追覓等品牌往往一年內能夠更新至少兩次產品線,消費者使用中的痛點功能往往在數個月后就能在新款上得到解決——集塵盒迅速替換、基站自動上下水、自動熱風烘干等配置都是如此。

產品側不斷推陳出新,也在倒逼企業在營銷及銷售層面上提升能力。隨著直播電商一級自媒體渠道興起,消費者的決策鏈路也在不斷改變,消費家電越發呈現出小步快跑的“互聯網化”特點——新產品的推廣campaign往往在產品還沒有量產時就已經開始籌備,廠商不但要懂研發、懂制造,也必須懂銷售,以追覓為例,在今年618電商節期間,追覓全能全自動清潔旗艦S10系列掃地機器人首發銷售額破億,登頂抖音好物榜、京東熱銷品牌、天貓熱門商品等多項榜單,在小紅書、知乎、B站等社區也有大量博主參與評測。

當前消費品市場火爆,營銷的復雜程度和重要性遠超以往——怎樣精準觸達目標人群、提升ROI;怎樣對用戶分層運營、積累私域,提升復購和交叉銷售;在鋪量推爆品和品牌廣告投放中如何保持平衡等等,都考驗著廠商的經驗——客觀來看,追覓等新銳廠商的崛起一方面來自于對抖音等直播電商的熟練運營,讓智能清潔家電這種高客單品類迅速完成銷售閉環,另一方面也來自于對私域建設的重視,今年618以來,追覓已積攢了超過10萬的私域會員。

以技術作為根基,不斷進行品類拓寬并且與營銷形成閉環,是清潔家電下半場廠商必須具備的“基本功”。

第二點,是出海謀求增量的能力。

對于在技術和制造層面都占據優勢的中國廠商來說,出海掘金謀求增量也成為自然而然的戰略選擇。

科沃斯半年報顯示,2022上半年,科沃斯品牌海外業務收入同比增長17.2%,添可品牌海外業務收入同比增長15.9%,海外市場占各自收入比重分別達到27.1%和27.7%,通過財報營收折算上半年科沃斯+添可的海外市場營收接近18億元人民幣左右。

石頭科技并未在半年報中談到海外市場受高通脹影響導致消費較為疲弱且競爭越發激烈,并未單獨對海外地區營收進行披露,不過2021年年報中石頭科技的海外收入達到33.64億元人民幣,同比增速超過80%,占到其總體營收的57.6%,總的來看以石頭和科沃斯為代表的中國品牌已經在海外扎下腳跟。

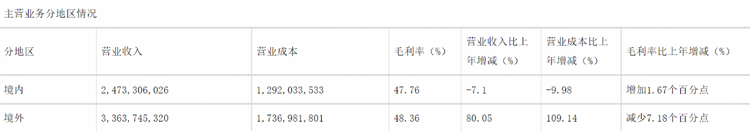

石頭科技境內境外營收數據

追覓目前也在大舉拓展海外市場,在2017年成立至今已經進入上百個國家,布局節奏十分緊湊,而且目前追覓在內部特別設置了MI(MarketIntelligence市場智能)+區域營銷團隊以個性化地滿足不同國家消費者的習慣及需求,相較于許多仍然以海外經銷為主的品牌,追覓已經進入到“全球本土化”的2.0階段,比如在重點拓展市場建立本地化群組,收集社群用戶的使用感受并基于各市場的用戶洞察有的放矢的調整營銷素材、組織市場活動等。

盡管目前國產清潔電器品牌的出海集團軍形勢總體樂觀,擠占iRobot市場份額的同時大有“包攬領獎臺”的勢頭,但“客場作戰”仍存隱憂——一方面是在知識產權層面上iRobot有一定的專利優勢,在掃地機器人品類上進行起訴或許會對國產品牌造成銷售困擾;另一方面則是在銷售渠道上,和許多跨境電商品類一樣,清潔電器在境外也對亞馬遜渠道的依賴度較高,有“雞蛋放在一個籃子里”的風險,加之受累于通脹壓力,國外許多市場的消費升級亦有所放緩,中國品牌的海外淘金仍要克服不少困難。

最后則是企業要有跳出賽道,打破“天花板”的能力和意愿。

馬斯克從未將特斯拉定位為一家造電動車的企業,只是將電動車作為推動人類能源革命、技術革命的階段方案,在這一理念的指引下,特斯拉在不久前的AIDay推出了人形機器人Optimus原型機。

這背后體現出的,其實是智能時代的企業有著遠超工業時代的跨界潛力,智能技術與工業制造能力的結合往往能帶來意想不到的第二曲線。

打破“天花板”既是意愿,也是一種能力:核心技術的跨行業沿用性是關鍵所在。比如據傳石頭科技在2020年底秘密啟動造車項目,并且參與車輛/無人機的自動駕駛研究,這得益于石頭科技在智能算法及避障探測能力上的長期投入。

擁有高速數字馬達和智能算法等核心技術的追覓則在廣義機器人方面不斷加碼,2021年10月,追覓創新研究院就自主研發出了搭載12組高性能伺服電機的仿生四足機器狗EameOne,能夠實現爬坡、上樓梯等高難度動作。追覓科技也一直對外強調,希望將核心技術“大腦”(智能算法)和“心臟”(電機)應用到農業、醫療、交通等諸多行業,從單一公司轉向完整的機器人生態。

長期來看,開啟第二曲線的潛力才決定了企業能否基業長青。

小結

峰瑞資本投資人李豐有一個中國消費正處于“三圈聚合”的判斷,李豐認為中國同時擁有全世界最大的消費市場、最全的供應鏈以及仍在升級的消費與數字技術,因而未來一定會在許多消費品類中誕生世界級的品牌。

這一邏輯已經在手機、汽車、家電等品類上反復得到驗證,短短十余年時間,中國制造從代工逐漸上攻到更高附加值的產業鏈上下游,華為、比亞迪、海爾等品牌得到全球消費者認可。

與之類似,已經將iRobot、必勝等國外品牌“卷怕了”了的國產清潔電器有著廣闊的發展前景,但誰能在大浪淘沙的全球市場排位賽中笑到最后,答案仍需交給時間。