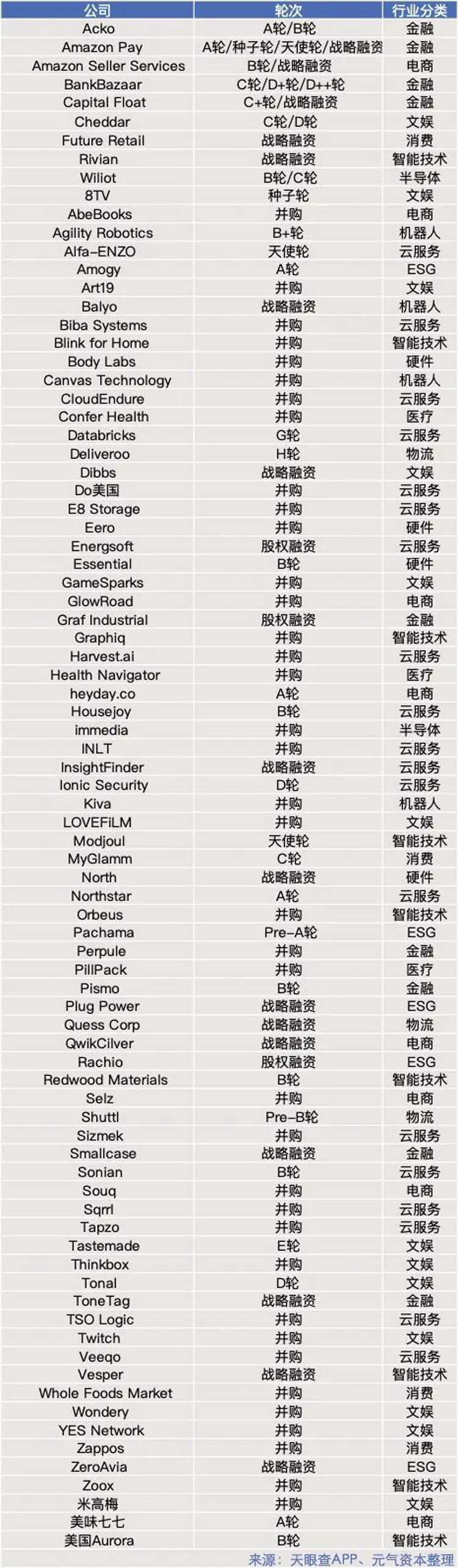

據元氣資本整理,2008年至2022年四月份,亞馬遜的對外投資事件共105起,涉及公司83家,其中云服務領域公司19家,占亞馬遜對外投資公司的23%,另外占比較高的領域還包括金融、智能技術、文娛、零售消費、物流、機器人等。

在亞馬遜過往投資歷史中,現已IPO上市的項目共兩個,一個是2021年11月上是的美國電動汽車研發商Rivian Automotive,亞馬遜參投了其8輪戰略融資中的3輪;另一個是2020年9月上市的美國癌癥早期篩查服務提供商Grail(后被ILLUMINA以80億美元收購),亞馬遜參與了其9億美元的B輪融資。另外,有25個投資項目成功進入了下一輪。

01

復刻AWS模型

據《財經涂鴉》消息,4月,亞馬遜剛宣布成立10億美元的亞馬遜產業創新基金(Amazon Industrial Innovation Fund,以下簡稱“AIIF”),致力于投資改善供應鏈、物流技術和履約交付的公司。AIIF首輪欲投資的五家公司分別為物流倉儲機器人制造商Agility Robotics、改善工作場所安全性的可穿戴安全技術研發商Modjoul、優化庫存管理方案的AI視覺解決方案提供商Vimaan、倉庫貨架貨箱搬運機器人制造商BionicHIVE和觸覺機器人手臂制造商Mantis。據天眼查APP,AIIF現已完成對前兩家公司的投資。

最早于2012年,亞馬遜就開始關注物流領域。2012年3月,亞馬遜以7.75億美元收購了智能物流機器人研發商Kiva。2012-2016年期間,物流近乎淡出了亞馬遜的投資規劃,而到2017和2018年,亞馬遜又連續為其旗下印度物流公司Amazon Transportation Services注資共3700萬美元。而后2019年,亞馬遜連續投資了5個物流供應鏈公司,其中包括外賣平臺、倉儲機器人、物流基礎設施解決方案提供商等。而2020到2021年,或是由于疫情爆發的打擊,物流對于全球來說都成了難題,同時也消失在了亞馬遜那兩年的對外投資活動中。那么為何今年又“卷土重來”了呢?

對于電商巨頭亞馬遜來說,讓用戶成功進行訂單支付只是完成了整個銷售流程的一半,讓這些商品盡快成功交付到客戶手上才算真正完成。而過去,亞馬遜幾乎完全依賴于UPS、FedEx和美國郵政服務(US Postal Service)等第三方快遞公司,物流這一塊業務是完全脫離公司掌控的。

物流費用一直都是亞馬遜一項重要成本支出,2022年第一季度,亞馬遜的物流費用為195.6億美元,同比上漲14%,而第一季度亞馬遜線上商店 (Online Stores) 的收入為511億美元,與去年同期相比下降3%,通過同時對比從2020年至今的財報數據,我們發現,亞馬遜的物流費用的增長速度一直要遠快于其線上零售額的增長速度,其中疫情的爆發也是很大的影響因素之一。

為了加快配送速度,增強用戶的購物體驗,轉化更多的用戶成為Amazon Prime,亞馬遜不得不在物流上加大投資力度,減少對第三方物流供應商的依賴。

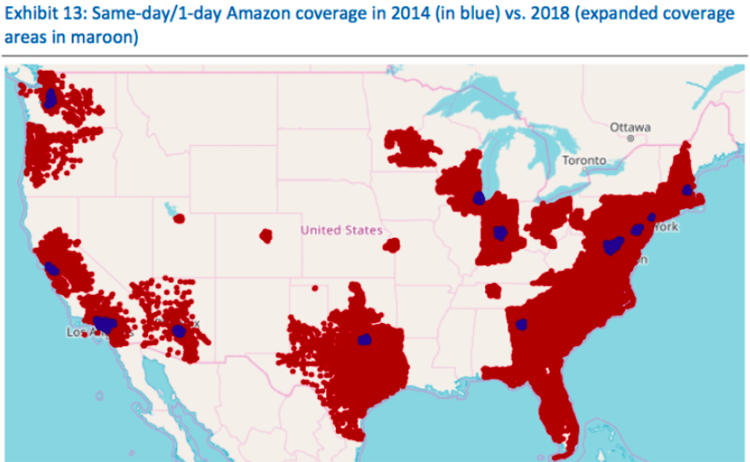

CNBC數據顯示,從2014年到2018年,亞馬遜在美國的物流基礎設施規模增加了近3倍,并且到2020年也沒有放緩的跡象,同比增長了50%。現在亞馬遜超過三分之二的包裹是通過亞馬遜物流(Amazon Logistics)來運送的,僅在2020年7月,亞馬遜就發運了4.15億個包裹。截至2019年,亞馬遜為美國72%的用戶提供當日或次日送達服務,較4年前顯著提高。

2014年(藍色)和2018年(紅色)亞馬遜當日達/次日達服務在美國的覆蓋范圍對比,來源:CNBC

這一發展趨勢看上去似乎很熟悉,這與亞馬遜的AWS(云服務)發展的邏輯類似。

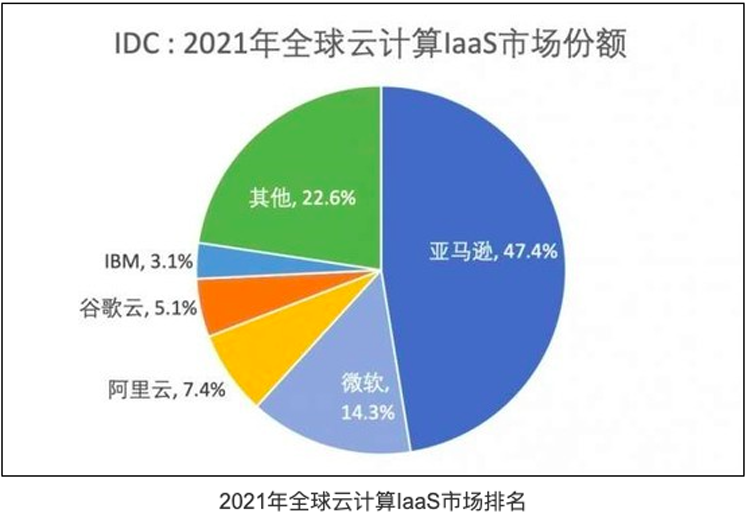

亞馬遜除了主要零售業務外,它的AWS(云服務)業務已成為其最賺錢的業務。據亞馬遜發布的2022年一季度財報顯示,來自AWS云服務 (Amazon Web Services) 的收入為184億美元,同比增長37%。就利潤而言,亞馬遜在 2022 年第一季度損失 38 億美元,而去年同期的利潤為 81.07 億美元,一季度唯一保持增長的就是其AWS云服務部門。2021年,亞馬遜就以47.4%的市占率遠超其他互聯網巨頭,牢牢占領著全球云計算市場龍頭的寶座。

來源:IDC數據

AWS最關鍵的需求方就是Amazon.com。AWS業務最早是在2002年推出的,當時它還是一項免費的服務,旨在幫助公司的開發人員在自己公司的網站上加入Amazon.com的功能。2006年,亞馬遜推出第一個AWS產品Amazon S3(Simple Storage Service:簡單儲存服務),隨后推出了EC2(Elastic Compute Cloud:彈性計算云),也就是亞馬遜的服務器租賃和托管服務,這兩種產品至今仍非常受歡迎。

亞馬遜中國云科技的負責人顧凡表示,亞馬遜作為一個大型零售公司去做云業務的首要前提是“自己有需求”,如果今天AWS對外的服務不存在,它對內需求依舊不會消失。

同樣是從企業內部需求出發,AWS的邏輯模型或許將在不久的將來被再次復制,亞馬遜物流或將成為下一個AWS。

02

京東帶來的啟示

談及國內電商自建物流的代表公司,不難讓人聯想到京東。京東從2007年開始自建物流,2021年在港交所主板上市,2021年京東物流總收入達1047億元,同比增長42.7%,其中來自除京東的外部客戶收入達591億元,同比增長72.7%,占總收入比例達56.5%。

與亞馬遜相似的內需驅動的發展邏輯,京東從一開始就在做,發展到今天,京東堅持做物流已經15年了。

但早在京東自建物流的初期,市場上就圍繞“自建物流的高昂成本”等問題進行過爭論,一度更看好“電商+第三方物流”的合作模式。隨著時間推移,自建物流的優勢得到了市場的認可,其核心原因在于,隨著用戶對電商配送時效性的要求進一步提高,履約質量和效率正在成為電商競爭的關鍵。

要提升物流的時效性,最關鍵莫過于“最后一公里”的配送。京東物流已經在中國33個城市運營了43座“亞洲一號”大型智能倉庫,2021年新增11座,它們深度覆蓋二三線及以下城市,大大提升了偏遠地區的配送時效。另外,去年京東物流在英國、美國、澳大利亞等6個國家新建自動化海外倉,全球保稅倉及海外倉數量近80個。

亞馬遜現還著眼于與美國各地即將倒閉或關閉的購物中心進行談判,欲將廢棄的百貨商店改造為倉庫。據Wall Street Journal消息,2020年,亞馬遜與美國最大的購物中心所有者西蒙地產集團(Simon Property Group)進行談判,但至今還未有實質進展。

“最后一公里”的配送成本不斷增高,消費者越來越期望免運費,零售商和物流供應商則越來越多地在承擔這些成本,因此物流流程必須不斷優化來縮減這方面成本。京東和亞馬遜都選擇布局科技來實現更高的效率,這種布局一方面是通過自研+外包的方式,另一方面則是通過戰略投資來發現、扶持優秀的物流科技公司。

在數字化運輸方面,去年,京東推出國內首批無人配送車,特別是在疫情期間,有效減少了人與人接觸傳染的風險。而在無人配送和自動駕駛上,京東于2020年和2021年分別與廈門金龍和北汽集團達成戰略合作,通過合作伙伴在汽車領域的無人駕駛技術實現京東無人配送車的交付和上線。

來源:京東物流官微

而亞馬遜在近年的對外投資中,也不乏對無人駕駛技術的投資:去年6月,亞馬遜收購人工智能無人駕駛技術研發商智加科技;2020年以12億美元收購無人駕駛汽車研發商Zoox;2019年參與Aurora的B輪融資。

早在2013年,亞馬遜就開始探索“最后一公里”無人配送的可能性,前后推出了Prime Air原型無人機和六角形混合動力無人機。亞馬遜六角形混合動力無人機在2021年獲得了美國聯邦航空管理局(FAA)的許可,卻在同年6月發生嚴重安全事故,導致亞馬遜的無人配送業務經歷9年發展至今仍未實現商業化。

但其近兩年在無人駕駛技術和電動汽車領域一級市場的頻繁出現,或是預示著不久的將來,亞馬遜將改良其無人配送機為無人配送車,迎合疫情時代的同時進一步提高其配送效率。除了自動駕駛之外,亞馬遜投資的電動卡車制造商Rivian,這家公司正在努力在2024年底前向亞馬遜交付10萬輛電動貨車。

在“貨”上,京東物流在諸多“亞洲一號”大型智能倉庫中利用自動導引車AGV和先進的機器人技術,提高了倉儲工作環境的安全性和效率。而這一點也正是亞馬遜剛成立的AIIF所想要達到的目標。

03

靠自建平臺“干掉”第三方平臺

隨著亞馬遜自身的貨運能力越來越強,首當其沖的將會是亞馬遜原本依賴的第三方快遞公司們。

據RBC Capital Markets數據估計,如果亞馬遜繼續擴大其物流網絡,公司可以將最后一英里的配送成本降低20億至60億美元。據CBinsights數據,FedEx于2019年取消了與亞馬遜的合作關系,其原因之一為FedEx在同年8月披露,亞馬遜只為其貢獻了總營收的1.3%,而同年美國郵政單從亞馬遜就收獲了16億美元的利潤,占其全年總收入的近1/10,同時亞馬遜也占了UPS約13%的銷售額。

亞馬遜的貨運合作伙伴大多常年受益于這家零售巨頭公司,亞馬遜物流的獨立無疑是對第三方物流公司的巨大打擊。

此外,其他的零售巨頭也紛紛主動“卷”進獨立物流的浪潮里。

例如疫情爆發以來,沃爾瑪也在積極尋找更快更方便觸達消費者的方式。它隨后推出了Walmart+,作為亞馬遜Prime的直接競爭對手,Walmart+為用戶提供無限制的免費送貨、折扣燃油價格和移動結賬等服務,其價格約為100美元/年。截至2021年9月,已有3200萬美國家庭使用該服務。

與亞馬遜不同的是,沃爾瑪主要專注于通過合作實現增長,而不是內部開發或投資。2020年8月,沃爾瑪宣布與配送服務商Instacart合作,在美國部分市場試行當日送達服務。據財經涂鴉消息,2020年年初疫情爆發后,Instacart一年的訂單數量增長了500%,平均每筆訂單的消費金額增加了35%。據彭博社引用的YipitData數據,截至2021年12月,Instacart占生鮮、雜貨配送市場的52%。

2021年是供應鏈初創企業融資規模創紀錄的一年,數據顯示,2021年全球共產生789筆交易,融資總規模達到410億美元。

若是亞馬遜能夠將其物流業務打造成下一個AWS業務,供應給外部零售商,這些供應鏈初創企業難免也會面臨競爭風險。