根據清科創業(01945.hk)旗下清科研究中心數據,2022年1月共有34家中國企業在A股及港股成功上市,總融資額約1104.55億人民幣。境內上市中企共31家,數量較上月有下降,總融資額約1059.16億人民幣。本月半導體及電子設備行業上市數量共9家居首位。中國移動登陸上交所主板,融資額達486.95億人民幣,成為本月單筆融資額最高的上市中企。

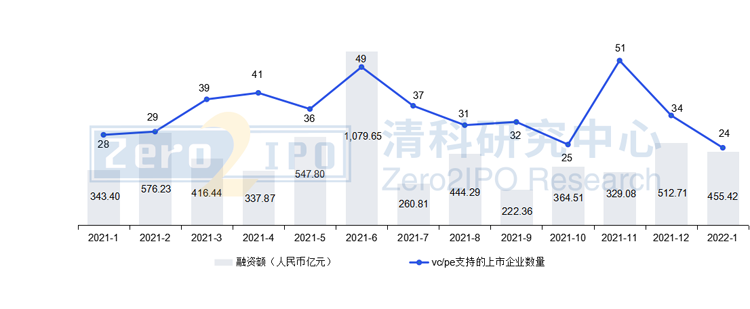

圖1 2021年1月至2022年1月

中國企業境內外上市數量及融資總金額

1月前十的上市企業總融資金額占比約79.1%

1月融資排名前十的上市企業融資額合計為873.96億人民幣,占總融資額約79.1%。其中,融資金額排名前三的企業為:中國移動(486.95億人民幣)、晶科能源(100.00億人民幣)、翱捷科技(68.83億人民幣)。

表1 1月上市企業融資Top10

中企境內上市數量占比九成,境外上市數量環比下降

1月,境內上市中企共31家,融資額約為1059.16億人民幣;境外上市的3家中企全部來自于港交所主板,相比上月的14家有大幅下降,融資額約合45.38億人民幣。此外,深交所創業板表現亦較為突出,有14家企業上市,總融資額為191.98億人民幣。

表2 2022年1月中企境內外上市分布(按上市板塊)

江蘇省IPO數量領先,北京市融資額居首位

1月中企上市數量排名前三的地區為江蘇省、廣東省及山東省,數量分別為9家、4家和4家,三個地區的首發融資額合計220.21億人民幣,占全國總量約19.9%。此外,北京市中企融資金額占據首位,約為492.81億人民幣。

表3:2021年11月中企境內外上市地域分布

1月上市涉及11個行業,半導體及電子設備行業上市數量領先

1月中企上市涉及11個行業。數量方面,半導體及電子設備、生物技術/醫療健康、化工原料及加工的上市企業數量分別為9家、6家和4家。融資額方面,電信及增值業務行業上市融資486.95億人民幣,占中企融資總額44.1%;半導體及電子設備行業緊隨其后,融資額合計約237.63億人民幣,占中企融資總額21.5%;生物技術/醫療健康行業融資額為106.56億人民幣,占中企融資總額9.7%。

表4 1月上市企業數量和融資金額行業分布情況

1月IPO企業VC/PE滲透率為70.6%

1月上市的34家中企有24家獲得VC/PE機構支持,融資規模為455.42億人民幣,VC/PE滲透率達70.6%。

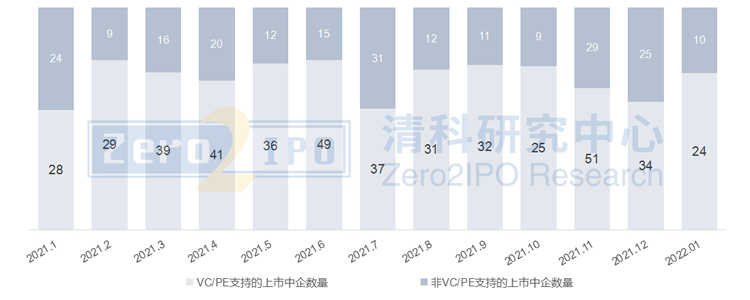

圖2 2021年1月至2022年1月

VC/PE支持的中企上市數量及融資額

圖3 VC/PE支持的IPO滲透情況走勢

上市市場方面,從上市數量來看,1月上交所科創板和深交所創業板獲VC/PE支持的上市企業數量最多,均為10家。從融資額來看,科創板居首位,融資額為339.29億人民幣。從各板塊的綜合回報水平來看,1月年境內市場的發行時、首日收盤以及1月31日的平均賬面回報分別為8.85倍、10.54倍和9.55倍;港交所僅1家上市中企獲VC/PE支持,為創新奇智,其發行時、首日收盤以及1月31日的平均賬面回報分別為2.3倍、1.71倍和1.74倍,均低于境內外平均水平。此外,1月科創板的平均賬面回報水平優于其他板塊。

表5 2022年1月VC/PE支持的中企市場分布及賬面回報倍數

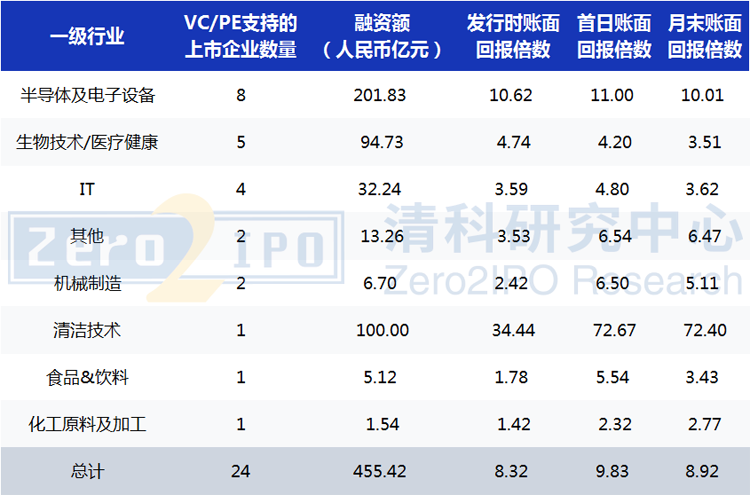

行業方面,獲VC/PE支持的上市中企數量排名前三的行業為半導體及電子設備、生物技術/醫療健康、IT,數量分別為8家、5家和4家。其中,清潔技術行業發行日賬面回報率最高,主要原因是晶科能源上市,發行日平均賬面回報倍數達到34.44倍。此外,半導體及電子設備行業的發行日賬面回報為10.62倍,高于市場平均水平。

表6 2022年1月VC/PE支持的行業分布

地區方面,獲VC/PE支持的上市中企數量排名前二的地區為江蘇省和山東省,數量分別為7家和4家,上海市和廣東省并列第三,數量均為3家,四個地區的首發融資額合計286.68億人民幣。此外,上海市融資金額占據首位,約為109.62億人民幣。

表7 2022年1月VC/PE支持的地區分布

證監會發布《關于北京**交易所上市公司轉板的指導意見》

設立北交所是深化新三板改革的重要舉措,有助于完善多層次資本市場體系,更好地服務實體經濟發展。為進一步明確轉板相關安排,證監會對《關于全國中小企業股份轉讓系統掛牌公司轉板上市的指導意見》(以下簡稱原指導意見)進行修訂,形成了《關于北京**交易所上市公司轉板的指導意見》(以下簡稱《指導意見》)。

本次修訂在保持原指導意見制度框架、體例和主要內容的基礎上進行修改,主要包括5個方面。一是調整制定依據。刪除《國務院關于全國中小企業股份轉讓系統有關問題的決定》(國發〔2013〕49號)。二是名稱修訂。將“全國股轉公司”“精選層公司”分別修改為“北交所”“北交所上市公司”,將“轉板上市”修改為“轉板”。三是明確上市時間計算。北交所上市公司申請轉板,應當已在北交所上市滿一年,其在原精選層掛牌時間和北交所上市時間可合并計算。四是股份限售安排。明確北交所上市公司轉板后的股份限售期,原則上可以扣除在原精選層和北交所已經限售的時間。五是對其他文字表述作了適應性調整。

2021年10月30日至11月14日,證監會就《指導意見》向社會公開征求意見。征求意見期間,收到來自**公司、個人投資者等提出的意見。總的看,各方對《指導意見》修訂思路、主要修訂內容基本認可,相關意見有的涉及交易所層面業務規則安排,有的屬于理解咨詢性質,不需要調整征求意見稿內容。

需要說明的是,對于北交所開市前已向滬深交易所提交申請的,適用原指導意見及配套規則。對于北交所開市后、《指導意見》及配套規則正式生效前,向滬深交易所提交申請的,滬深交易所參照原有規則進行受理和審核。

下一步,證監會將組織上交所、深交所、北交所、中國結算等做好轉板各項準備工作,并根據試點情況,評估完善有關制度安排。

本月IPO案例:中國移動、晶科能源?

中國移動登陸A股,成為紅籌公司回歸A股第一股

2022年1月5日,中國移動有限公司(600941.SH)在上交所主板上市,發行價格為57.58元/股,發行量84570萬股,對應市盈率為12.02倍。據公告顯示,中國移動本次募集資金約486.95億人民幣。

中國移動于2000年4月20日成立,注冊資本3千億元人民幣,資產規模超過萬億元人民幣。中國移動主要經營移動話音、數據、IP電話和多媒體業務,并具有計算機互聯網國際聯網單位經營權和國際出入口局業務經營權。除提供基本話音業務外,還提供傳真、數據、IP電話等多種增值業務,擁有“全球通”、“神州行”、“動感地帶”等客戶品牌。

1997年10月22日和23日,中國移動分別于美股及港股上市,時隔超過24年后,中國移動回到了境內資本市場。中國移動登陸A股,成為紅籌公司回歸A股第一股。此舉也標志著中國移動搭建起境內外資本運作平臺,進而為公司加快改革轉型奠定了基礎。中國移動招股書顯示,本次IPO募資用途將圍繞“新基建、新要素、新動能”,推動CHBN全向發力,推進數智化轉型,構建新型數智生態,用于5G精品網絡建設、云資源新型基礎設施建設、千兆智家建設、智慧中臺建設、新一代信息技術研發及數智生態建設等5個項目。

晶科能源登陸科創板,A股光伏千億俱樂部再添一員

2022年1月26日,晶科能源股份有限公司(688223.SH)在上交所科創板上市,發行價格為5元/股,計劃發行200000萬股股份,總融資金額為100億元人民幣,月末市值為1051億人民幣。隨著晶科能源的上市,隆基股份、天合光能、晶澳科技、晶科能源這四家排名全球光伏組件出貨量前四的公司已齊聚A股。

晶科能源成立于2006年,現階段主要從事太陽能光伏組件、電池、硅片的研發、生產和銷售。深耕光伏行業16年,晶科能源已經成長為全球知名的光伏產品制造商。經過多年的發展,晶科能源已形成“垂直一體化”的產業鏈布局,可覆蓋硅棒/硅錠、硅片、電池片、光伏組件等一系列產品的研發、生產及銷售,并在各生產工藝段均積累了豐富經驗,建立起了產業鏈一體化優勢。通過垂直一體化的競爭戰略,晶科能源能較好地降低核心產品成本、擴大產能、提升產品附加值。

晶科能源招股書顯示,2018-2020年,晶科能源營業收入分別為245.08億元、294.90億元和336.60億元,年復合增長率達17.2%,整體實現快速增長。本次募集資金擬投向與主營業務相關的項目及主營業務發展所需的流動資金,扣除發行費用后的募集資金將投資于年產 7.5GW 高效電池和 5GW 高效電池組件建設項目、海寧研發中心建設項目。