老黃不負眾望,實現了四連勝。

2月22日,英偉達公布了2024財年第四季度財報。數據顯示,該公司Q4季度實現營收 221 億美元,同比增長265%,凈利潤122.85億美元,同比增長769%,關鍵指標均大幅超出市場預期。同時,2024財年全年營收為609.22億美元,同比增長126%;凈利潤為297.60億美元,同比增長581%。

在這之前,英偉達三季度業績十分亮眼,營收均超出分析師預期10% 至 20%。與業績一同起飛的還有股價。自從AI浪潮興起,英偉達股價節節攀升,市值已經站上了歷史最高位。

昨晚,英偉達市值單日市值飆升2770億美金,先后超過亞馬遜、谷歌,達到接近2萬億美金,成為美股第三、全球第四大公司。一夜漲出2770億美金有多夸張?就??是一夜漲出一個阿里巴巴+百度+京東。

因此在Q4財報發布之前,很多人認為英偉達應該是走到了頂峰。有分析師警告:將于當地時間周三公布的英偉達業績報告可能會給美股漲勢“踩剎車”。最終,英偉達用扎實的成績單再一次狠狠“打臉”市場。

但市場的擔憂也有一定道理。作為科技板塊乃至整個美國股市的主線,英偉達貢獻了納斯達克100指數今年三分之一的漲幅,高盛集團的分析師將其稱為“地球上最重要的股*”。而英偉達看似一路高歌,但也危機四伏。中國市場的變動、Meta、特斯拉、Alphabet和亞馬遜等大型科技公司正加入芯片大戰,這可能會對英偉達未來的需求帶來壓力。壓力與希望并存,英偉達將會如何應對?

手持“數據中心”金鏟子

英偉達賺翻了

01

三個月賺了221億美元(約合1,589.4億人民幣),誰是英偉達的現金奶牛?

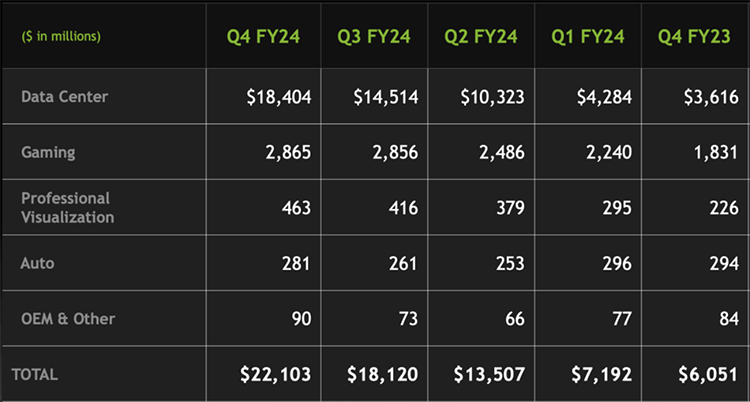

數據顯示,銷售額其中的大部分都來自英偉達的數據中心業務:其中大部分是炙手可熱的 H100 系列,數據中心業務銷售額增長409%,達到 184 億美元。英偉達表示,數據中心業績的增長反映了用于訓練和推理大語言模型和生成式 AI 應用的英偉達 Hopper GPU 出貨量的增加。

財報電話會上,英偉達 CFO Colette Kress 詳細闡述了數據中心 184 億美元季度營收背后的組成部分。讓人驚訝的是,大模型的推理場景已經占據英偉達數據中心 40% 的營收比例,這意味著,主流大模型回答的每一個問題、輸出每一行代碼背后都少不了英偉達芯片,而它們的確帶來了實實在在的業務和業績。

她還舉例消費互聯網公司部署人工智能對它們自己和對英偉達業績的幫助,“Meta 在最新的一個季度中提到,更準確的預測和改善的廣告商績效是其收入顯著加速的原因之一。” 發布財報當天,英偉達宣布和 Google 一起優化其大模型 Gemini,以加速在云端、數據中心和個人電腦上使用英偉達 GPU 進行推理。

AI帶來的算力淘金熱,有可能繼續持續。英偉達首席執行官黃仁勛(Jensen Huang)曾在新聞稿中說道:“加速計算和生成人工智能已經達到了臨界點。全球各地公司、行業和國家的需求正在激增。我們的數據中心平臺由日益多樣化的驅動因素提供支持——大型云服務提供商和GPU專業提供商以及企業軟件和服務提供商對數據處理、培訓和推理的需求。

此外,黃仁勛著重介紹了英偉達對于數據中心業務的展望和計劃。他指出,當前數據中心業務正處于兩個重要的行業變革之中,一是從通用計算向加速計算的轉變,二是向生成式人工智能的轉變。

有起有落,英偉達在游戲、專業可視化和汽車細分市場的表現可能沒有那么亮眼。英偉達的消費級業務并沒有表現出同樣的快速增長;其汽車業務銷售額下降 4% 至 2.81 億美元,而其 OEM 和其他業務(包括加密芯片等產品)增長 7% 至 9000 萬美元。

同時,英偉達財報還暴露出一個問題:中國市場業務正在悄悄流失。以往,中國市場的數據中心業務曾一度貢獻約20%-25%的總收益。但在Q4財季報告,中國市場的收入占比已經大幅度下滑。對此,分析師預計,英偉達在中國的高端人工智能芯片市場份額可能會從當前的 80%,在未來五年內下降至 50%-60%,讓位給華為等廠商。

即便如此,英偉達的業務正在全速運轉,AI引發的算力需求依舊能為其帶來源源不斷的業績。

AI持續火熱,

英偉達的根基越來越穩?

02

踩中AI風口的英偉達如何繼續狂飆?

春節期間,OpenAI發布了強大文生視頻大模型Sora再次震驚國內外科技圈。眾人感慨人工智能顛覆了人們對世界認知的同時,也清楚地意識到:Sora引爆的文生視頻大模型將會大幅推動人工智能基礎設施的需求。

OpenAI自從ChatGPT以來,算力一直是圈內熱議話題,這意外讓英偉達成為AI狂潮的最大贏家。同時,在縮放法則(scaling laws)指導下,OpenAI創始人兼CEO山姆·阿爾特曼提出了芯片需求每三四個月就要翻一番的大模型時代“摩爾定律”。

Raymond James分析師指出,英偉達 H100每塊售價在2.5萬—3萬美元之間,盡管黃仁勛說過“買的越多、省得越多,但再怎么大批量采購,可能仍要花費超90億美元。而這些資金大多數都會流入為大模型提供算力支持的‘賣鏟人’英偉達手中。”

黃仁勛認為,包括 Sora 在內的強人工智能應用場景背后,行業硬件的升級換代仍處于早期階段。他預測整個行業將會需要大約 2 萬億美元的英偉達芯片,才能滿足未來的算力需求。

英偉達的供貨能力如何?Colette Kress表示,總體上英偉達 GPU 仍然處于嚴重供不應求的狀態,即使臺積電的產能逐漸增長,2024 年這種情況會稍有改善,但隨著下一代 GPU 芯片的發布,短時間內 GPU 一卡難求的情況,也難以得到明顯緩解。

但英偉達也積極做好應對措施,提升供貨速度。此前,商業內幕報道稱,英偉達已經開發了一個名為ChipNeMo的人工智能系統,用于加快其GPU的生產速度。要知道,設計一款芯片耗時、耗人力,通常構建一枚芯片需要近1000人,每個人都需要了解設計過程的不同部分如何協同工作。

而英偉達設計的ChipNeMo系統運行在一個大型語言模型上,該模型建立在Meta的Llama 2之上,該公司表示,他們使用自己的數據對其進行了訓練。作為回應,ChipNeMo的聊天機器人功能能夠回答與芯片設計相關的查詢,例如有關GPU架構和芯片設計代碼生成的問題。

不過,關于ChipNeMo是否導致芯片生產加速的問題,英偉達尚未對外回應。

另據瑞銀分析師近日分享給投資者的備忘錄,英偉達大幅縮短了AI GPU的交付周期,從去年年底的8-11個月縮短到了現在的3-4個月。該機構認為英偉達此舉背后有兩種可能:該公司正在規劃新的方案提高產能,滿足未來的訂單;英偉達目前已具備足夠的產能,可以處理積壓的訂單,同時也不排除兩個因素疊加的效果。

除了在提高效率方面下功夫,英偉達“上新”速度也十分喜人。以往,英偉達每隔兩年才推出新款芯片,如今已經加速到每年一次。

今年1月初,英偉達在2024年國際消費電子展(CES)開幕前,發布了三款針對AI PC的新顯卡,包括RTX 4080 SUPER、RTX 4070 Ti SUPER和4070 SUPER GPU芯片產品。

其中,GeForce RTX 4080 SUPER擁有更多的處理核心和更快的內存。該公司表示其運行Stable Diffusion XL圖像生成軟件的速度比上一代英偉達技術同類機型快1.7倍。新的芯片還將支持光線追蹤,通過計算單條光線的路徑來構建圖像,分辨率為4K。

不止如此,英偉達甚至有內部孵化一個“Arm”的野心。不少知情人士透露,英偉達正在建立一個新的業務部門,專注于為云計算等公司設計定制芯片,有望進一步鞏固英偉達在AI芯片方面的領導地位。這一切并不是空穴來風。有媒體報道,英偉達高管已經與亞馬遜、Meta、微軟、谷歌、OpenAI等公司的代表會面,討論為他們定制芯片的事宜。

現如今,英偉達靠著時代風口和自身實力成為資本寵兒,榮登芯片市場王座。可是,英偉達想成為常勝將軍,就要時刻保持市場敏感度。黃仁勛提到,通用計算增長逐漸失去動力,因此英偉達將重點放在加速計算上,通過提高計算效率和降低成本來滿足不斷增長的市場需求。

誰能啃下AI芯片這塊大蛋糕?

03

AI芯片市場“一超多強”的格局已初見雛形,“一超”便是英偉達。

英偉達以80%的市占率幾乎壟斷了AI芯片市場,看似穩居行業龍頭寶座,但不少人對這塊市場虎視眈眈。

“多強”則是那些伺機而動的“友商”,其中便有英偉達的老朋友——AMD。此前,AMD推出用于大模型訓練的MI300X芯片。AMD 表示,MI300X 基于一種能顯著提升性能的新架構。這款芯片的最大特點是擁有 192GB 的高性能 HBM3 內存,傳輸數據速度更快,可以適配規模更大的人工智能模型。

這款加速卡采用 Chiplet 設計,擁有 13 個小芯片,基于 3D 堆疊,包括 24 個 Zen4 CPU 內核,同時融合了 CDNA 3 和 8 個 HBM3 顯存堆棧,集成了 5nm 和 6nm IP,總共包含 128GB HBM3 顯存和 1460 億晶體管。

去年 12 月,Meta、OpenAI 和微軟在 AMD 投資者活動上表示,他們都將使用 AMD 最新開發的人工智能芯片 Instinct MI300X。這表明,雖然英偉達的 GPU 芯片對于開發和部署 ChatGPT 等人工智能程序至關重要,但很多科技公司都在尋找替代品;今年2月,國外科技媒體 Windows Report 報道,AMD 公司為 Instinct MI300 系列加速器謀發展,將以較低的價格供貨給微軟公司,促進雙方新一輪長期合作。

AI越熱,芯片大戰將會愈發激烈。英偉達身后的“對手”并不只是商場中短兵相接的AMD,還有一匹黑馬。

最近,一家名為Groq的初創公司賺取大量眼球。該公司的芯片推理速度較英偉達GPU提高10倍、成本只有其1/10;運行的大模型生成速度接近每秒500 tokens,碾壓ChatGPT-3.5大約40 tokens/秒的速度。

據悉,Groq芯片完全拋開了英偉達GPU頗為倚仗的HBM與CoWoS封裝,其采用14nm制程,搭載230MB SRAM,內存帶寬達到80TB/s。算力方面,其整型(8位)運算速度為750TOPs,浮點(16位)運算速度為188TFLOPs。

此外,英偉達有可能還要警惕曾經談判桌的“合作伙伴”。

面對芯片供不應求、價格昂貴的局面,微軟、Meta、谷歌、OpenAI等大大小小的企業一邊在尋求替代英偉達的AI芯片產品,一邊籌劃組建自己的芯片團隊。

今年2月,有媒體報道,Meta第二代自研AI芯片Artemis今年正式投產。Meta CEO扎克伯格此前宣布,計劃到今年年底部署35萬顆英偉達H100 GPU,使得Meta共擁有約60萬顆GPU用于運行和訓練AI系統。

不過,新的芯片將被應用于數據中心的推理任務,與英偉達等供應商的GPU一起協同工作。

同時,阿爾特曼也在組建自己的芯片帝國。此前,阿爾特曼個人曾向舊金山芯片初創公司Rain AI投資了超100萬美元,該公司生產模仿大腦工作方式的芯片,目標是為AI公司制造“低成本和節能的硬件”。

上個月,彭博社報道,阿爾特曼的目標是籌集數十億美元,大幅提高全球制造尖端計算芯片的能力,避免資金短缺,他擔心這將干擾人工智能的大規模部署和該領域的持續發展。

但不愿再被算力卡脖子的阿爾特曼有一個極為大膽想法——正在計劃籌集7萬億美元重塑全球半導體行業。

斥資7萬億美元有多夸張?有網友估算,如果阿爾特曼拿到7萬億美元,可以買下英偉達、AMD、臺積電、博通、ASML、三星、英特爾、高通、Arm等18家芯片半導體巨頭。剩下的錢還能再“打包”Meta,再帶回家3000億美元。

黃仁勛有些諷刺地回應道,阿爾特曼相信芯片行業將會推動AI成本下降:“(七萬億美元)顯然能買下所有的GPU,如果你認為計算機無法發展得更快,可能會得出這樣的結論:我們需要14顆行星、3個星系和4個太陽來為這一切提供燃料。但是,計算機架構其實在不斷地進步。”

不論阿爾特曼的“芯片帝國大廈”能否正式落地,OpenAI踏足芯片陣地的意圖已經十分明顯了。

同樣想與黃仁勛掰手腕的大佬,還有一度跌落神壇的投資人、億萬富翁、日本軟銀集團創始人兼首席執行官孫正義。彭博社稱孫正義欲為AI芯片企業籌資1000億美元,與英偉達競爭。

報道稱,孫正義正在尋求最多1000億美元資金,為一家芯片企業提供資金,與英偉達的AI芯片競爭。該項目由孫正義直接領導,以日本創造和生命之神“伊扎那吉”(Izanagi)命名,部分原因是它包含了通用人工智能(AGI)的首字母。

有趣的是,孫正義和 OpenAI 的 Sam Altman 就半導體制造領域的聯手和融資事宜進行了會談,但目前Izanagi與 Altman 的野心是分開的,二者暫且不能達成合作。

諸侯割據,英偉達能否守住故有疆土?在回答這個問題之前,我們需要搞清楚英偉達的護城河有多深?

研究公司Fabricated Knowledge創辦人歐勞林(Doug O‘Laughlin)指出,英偉達之所以可以主宰AI芯片制造業,是因為它提供了最好的芯片、最佳的網路設備和最優秀的軟件。

正因為英偉達布局足夠早、生態構建時間足夠長,其他芯片想要吃下這塊大蛋糕要面臨著軟件遷移存在隱性成本,而這并不是一件易事。

英偉達的城池也非固若金湯。受美國對華芯片出口限制政策影響,英偉達的中國市場面臨著流失的問題。2023年10月,英偉達著手推出三款基于其AI芯片H100的“閹割”芯片:H20、L20和L2,并計劃在今年二季度量產。

但中國互聯網大廠測試英偉達“中國特供版”AI芯片樣品,結果并不理想,更有一些中國客戶轉而購買華為等本土企業開發的芯片。路透社報道,英偉達專為中國市場設計的 AI 芯片 H20 系列已經開始接受經銷商的預購,定價幾乎與國產的華為 Ascend 910B 一致,但在某些關鍵領域的 FP32 性能表現卻不如華為產品,不過 H20 在互連速度方面似乎比 910B 更具優勢。

這并不是一個積極信號。中國是英偉達的第三大市場,銷售額占英偉達收入的五分之一。如果在AI芯片市場競爭愈發激烈的關鍵時刻,中國市場恐將成為英偉達此時最大的變量。

成為一家偉大的公司,并不是只有賺錢那么簡單,解決危機和潛在風險的能力也同樣重要。未來,英偉達帶著市場領先的產品能否傲視群雄,成為行業的絕對霸主?

不難想象,這場算力大戰一定精彩絕倫,我們拭目以待。