市場最大的不變就是“總在變化”,尤其是在中國這樣龐大而復雜的市場,行業發展總能超出外界預期。

就拿快遞業來說,1993年至今,中國民營快遞已經走過了30年,我們共同見證了這個行業的野蠻生長和淘汰出清。但就當所有人都覺得,快遞業將成為少量頭部企業的游戲時,變數又出現了。

2020年,極兔攜價格戰武器席卷市場,加上對百世的收購,這只兔子兇猛地攪動格局。根據極兔招股書顯示,2022年極兔的市占率已經達到10.9%,這個數據已經高于順豐,位列行業第五,且極兔近年的業務量還在高速增長中。

除了極兔,菜鳥也帶來了新的變數。6月28日,菜鳥集團宣布推出自營的品質快遞業務菜鳥速遞。這個原本承諾“不送快遞”的物流大玩家,以一種出乎意料的方式躬身入局。

極兔的躍出和菜鳥的入場,說明快遞行業依然充滿變數,每個玩家都無法掉以輕心。這個和電商發展、和國民消費息息相關的行業,仍然值得被高度關注。

龍頭排位賽:

中通穩、申通猛、韻達壓力大

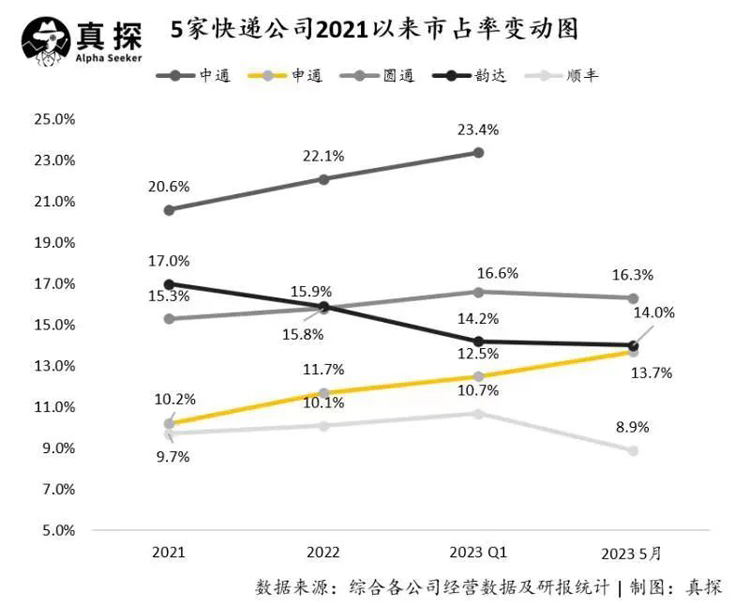

2022年,快遞行業CR3達到53.79%,CR5達到75.51%。這意味著行業競爭格局趨于少數幾家公司的排位賽。

具體來看,2022年中國快遞行業上市企業市占率中,中通以22.1%的份額穩坐第一,緊隨其后的是韻達(15.9%)和圓通(15.8%),申通(11.7%)和順豐(10.1%)在份額占比上稍顯落后。值得注意的是,極兔招股書顯示,極兔2022年的市占率達到10.9%,已經超過順豐。

這樣的格局在今年又有了變化——圓通超越了韻達成為行業第二,申通則表現出了遠超行業平均水平的業務量增速。今年5月,申通的業務量增速達49.9%,高于行業平均值18.9%,這使得申通5月的市占率有了明顯提升,達到13.7%。

根據東興證*的統計,今年四家快遞公司的份額排序為:圓通、韻達、申通、順豐(A股四家上市公司的整體份額為52.9%,較去年同期的53.5%略降,預計中通及極兔也有較高業務量增速),其中申通的市占率已經非常逼近韻達。

這幾年來,快遞公司情況各異:中通多年穩坐第一,圓通則靠數字化轉型結束排位下滑之勢,重回第二。相比之下,韻達壓力較大,2022年韻達全年業務量已經下降4.31%,關于韻達的負面傳言也一度甚囂塵上。申通則表現出追趕之勢,5月業務量增長創了上市以來新高。

跟“通達系”相比,順豐因為其直營制基礎和對速度的重視,依然是時效件領域的龍頭。今年順豐將以低價電商件為主的豐網速運賣出,折射的是順豐將更聚焦在中高端快遞、國際快遞等核心業務上,而不是和“通達系”做量上的比拼。

量大利薄的游戲里,

誰還想打價格戰

除了關注業務量,快遞企業的盈利能力也是至關重要的指標。

快遞公司的利潤是由一件件快遞的微薄利潤“堆”出來的。受益于價格戰的緩和,2022年,頭部快遞企業在利潤上有較好的表現——申通實現扣非歸母凈利潤3.1億元,同比增長133%;圓通實現扣非歸母凈利潤37.8億,同比增長83%;中通的扣非歸母凈利潤為68.1億,同比增長45%;順豐的扣非歸母凈利潤則大增191%。

相比之下,韻達2022年的扣非歸母凈利潤為13.9億,同比下降1%,是幾個主要快遞企業中少數呈現利潤負增長的公司。這一情況在2023年一季度仍在延續。

今年一季度,就扣非歸母凈利來看,順豐的扣非歸母凈利為15.2億,同比增長66%。通達系中,中通(19.2億,+82%)增速最快,隨后是申通(1.25億,+34.1%)和圓通(8.7億,+7%),而韻達(3.45億,-13.8%)增速排名最末。

目前來看,各家之中壓力最大的當屬韻達。該公司在業務量和利潤增速上都相對落后。行業正在迎來新一輪重新排位,與此同時,新一輪“價格戰”也有了苗頭。

眾所周知,“以價換量”是快遞行業競爭的主要手段,降價是快遞企業擴大份額的有力手段。監管平息了惡性的價格戰,但各家快遞公司之間的價格競爭并未就此消失。

作為行業風向標的義烏地區,今年5月快遞價格出現回落,整體單價下降0.13元至2.68元/件,環比下降4.6%,同比下降8.0%。具體來看,5月數據顯示,順豐、圓通、韻達、申通單票收入出現下滑,其中申通下滑幅度最大,同比下降13.33%。

不難看出,單票收入下降幅度最大的申通恰恰也是業務量增長最快的企業。低價以換取市場規模的吸引力一直存在,暗流仍在涌動。

電商風云如何攪動快遞格局

除了各家企業之間的角力,來自“電商”的力量也在主導快遞格局的變化。

電商件是快遞行業的重要組成部分,電商件占快遞件的比例達八成。早年“通達系”的崛起,很大程度是因為和阿里巴巴形成合作,搭上了電商高速增長的快車。

對于電商件,順豐幾度試圖強攻入局。順豐做過自營電商、特惠電商件,還拉起過主打加盟模式的“豐網”。這些動作曾給順豐帶來巨大的虧損壓力,但從順豐的屢次嘗試中,不難看出電商件之于快遞行業的重要性。

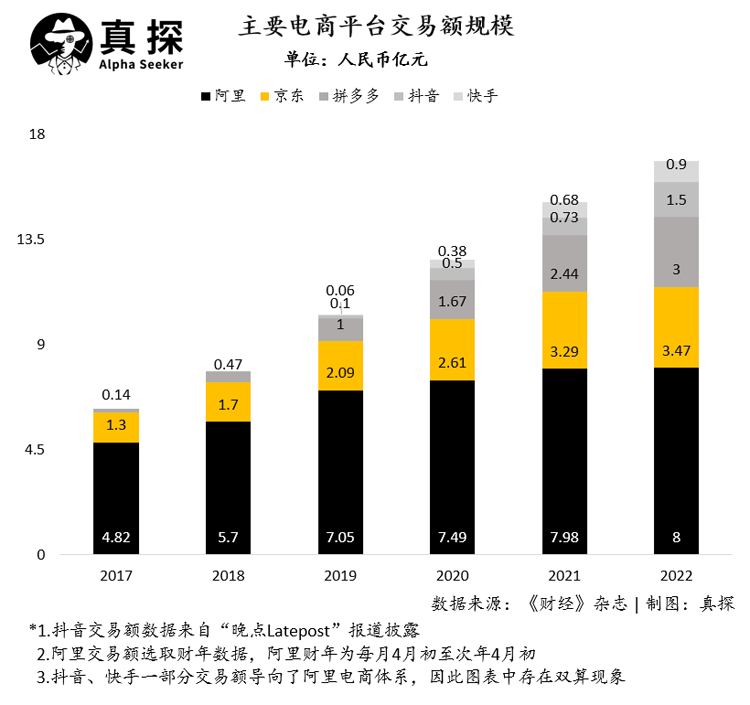

而近幾年,電商行業發生了巨大的變化,原本由阿里和京東組成的雙龍頭格局,變成了阿里、京東、拼多多、抖音電商、快手電商多方共存的格局。最重要的是,新玩家為電商行業貢獻了可觀的交易增量,這些增量也成了快遞新玩家崛起的支撐。

極兔快速的增長背后,一個無法繞開的原因就是拼多多。2020年、2021年拼多多為極兔貢獻收入分別為5.43億美元和17.15億美元,都占總收入的35.4%;按照中國區收入來算,這個數字分別為51.9%和78.7%。

而在收購百世快遞后,極兔實現業務量大漲,同時還接入了淘系電商,極兔中國業務呈現多電商平臺化。極兔的招股書顯示,公司為拼多多、淘寶、天貓等電商平臺,以及TikTok、抖音、快手等短視頻平臺提供服務。今年,在京東推進平臺化的進程中,劉強東也強調,不再要求商家必須使用京東物流,“他們想用極兔或者通達系快遞,就讓他們用。”

電商行業的風云和快遞公司的命運緊密相連。早年,電商的發展帶動了快遞的勃發。而在當下,當平臺積極向海外擴張,當平臺在國內的競爭轉為對“低價”的追求,新的增量和機會也在出現。

如何看待電商的變幻,各家公司有自己的看法——順豐選擇不再死磕,將豐網打包出售給極兔;菜鳥收購了申通25%股份,兩者實現深度捆綁;極兔在廣結善緣的同時,也在奮力抓住電商出海的機遇。面向未來,過往30年的發展只是序章,留給快遞行業的變數只多不少。