2022年的八九月,清潔機器人產業不太平靜,中國的掃地機器人玩家,經歷了股價震蕩,目前科沃斯和石頭科技雙雙市值僅為一年前最高點的四分之一。

行業里正在發生什么樣的顯著變化?

看起來好像泡沫破裂,但巨頭仍在入場。不久前的8月,行業知名Roomba吸塵器的制造商iRobot公司被報道將以每股61美元、總價約17億美元的價格賣身亞馬遜。這個歷經32年獨立發展的掃地機器人鼻祖iRobot,在服務機器人行業當紅之時,出現“硬著陸”,同期比較來看,該領域的中國品牌科沃斯市值55億美元,而iRobot收購價格僅為科沃斯市值的30%。

17億美元并不是亞馬遜公司在惡意壓低價格,收購消息傳出后,iRobot一度經歷五連漲,但直到目前總市值也不過15.65億美元,仍低于亞馬遜開出的收購價。iRobot最新財報顯示,歸屬于母公司普通股股東凈利潤為-4342.10萬美元,同比下降1474.37%;營業收入為2.55億美元,同比下跌30.15%。此消彼長下,家政機器人行業出現了后浪壓倒前浪的趨勢。有業內資深人士曾預判:“2022年Q4之前,行業將迎來一次洗牌”。

根據“技術采用生命周期”預測,一個新產品若想在大眾市場獲得成功,市場接受度需要到達15%~18%這個轉折點。而目前,據索道投資調研,國內家庭服務類機器人滲透率約為7%,《2021年中國家庭服務機器人行業研究報告》提供的數據則更低,只有4.3%。如此來看,還處于新手村的家庭服務機器人距離市場爆發期還有一段距離。

真正的廝殺還未開始,但局勢已經緊張起來,無論是老巨人還是新玩家,都開始思考,如何在大混戰開始前卡住有利位置。

01

打破家電市值天花板

2015年夏天,機器人技術領域最有影響力的國際學術會議之一“國際機器人技術與自動化大會”(ICRA)在西雅圖舉行。會上,麻省理工學院計算機科學與人工智能實驗室主任,達妮拉·魯斯堅定地宣告,“機器人無處不在的時代已經到來”。

7年之間,機器人市場率先在家政服務上火熱起來。

據GfK(掃地機器人零售監測報告)顯示,2021年,全球掃地機器人市場規模達53億美金,同比增長18%。其中中國掃地機器人市場規模超百億人民幣,同比增長22.2%,零售額占全球市場32%,一舉超越美國成為全球最大市場。在2019年還屬于小眾產品的清潔服務類機器人,如今成為家中必備。以掃地機器人為代表的新興家電群,在市值上開始超越老牌家電,成為科創板新貴。

家電行業除美的、格力等空調廠商、綜合類大廠外,很難在單類別中出現高市值公司。截至9月20日收盤,廚房家電代表老板電器24.17元人民幣/股,總市值229.38億元人民幣,液晶電視代表創維集團股價為3.48元人民幣/股,總市值91.15億元人民幣。而同期,科沃斯70.43元人民幣/股,總市值404.07億元人民幣,石頭科技282.22元人民幣/股,總市值264.40億元人民幣,無論是股價還是市值,家政機器人公司都遠高于業內一些經典家電品牌。

這類情況同樣發生在銷售端,家電市場在寒冬籠罩下,整體銷售數據不佳,據奧維云網(AVC)推總數據顯示,今年一季度中國家電市場整體零售量規模12274萬臺,同比下降17.2%,線上市場也罕見性零售額下降7.5%,零售量下降超15%。

而清潔機器人相關產品則逆勢熱銷,以蘇寧易購618銷售數據為例,添可、云鯨的洗地機器人銷售同比增長達606%、425%。科沃斯不久前發布的財報顯示,2022年上半年,其公司總收入達68.22億元人民幣,較上年同期增長27.31%,凈利潤也較上年同期增長3.15%。石頭科技也在今年上半年,實現營收29.23億元,同比增長24.49%。

此外,相比于小家電行業前期的艱難求生,清潔機器人的成長極為迅速。2020年上市的石頭科技,曾因股價暴漲超千元被譽為A股“掃地茅”,其產品在線上線下攻城略地。今年其國內線上市占率同比提升11.68個百分點,達到23.57%。云鯨在2019年還名不見經傳,2020年市場份額飛速提升至10.5%,成為線上TOP5的品牌。珠玉在前,清潔服務類機器人成為投資寒冬中的一把火,多方巨頭開始關注起機器人賽道中這個細分領域。

僅有兩款掃拖機器人產品的云鯨智能,在今年7月被《中國企業家》雜志評為估值超百億的獨角獸,在8月,獲得了騰訊投資。而小米目前投了由利、追覓、順造科技等行業新星。據天眼查統計,近三年,國內清潔服務類機器人領域投融資事件超過60起,近兩千家企業入局。周天財經統計了2021年該行業所披露的累計融資額達38億元人民幣。

資本加入,加速了智能家居服務類機器人賽道的催化。2021年10月,追覓科技的36億融資尤其引人關注,據雷鋒網披露,如此大體量的融資,從啟動到完成只用了一個月。

和短期內很難看到收益的其他硬科技相比,能夠快速盈利,是這個掃拖機器人賽道易融資的主要原因。追覓CEO俞浩向雷鋒網表示,追覓從有銷售起幾乎沒怎么花過投資人的錢,依靠盈利可以養活自己。據36氪,另一家PreA融資5000萬的掃地機器人品牌由利,2021年上半年營收達到了6億元。

以掃地機器人為主的智能家居服務類機器人基本配備了所有爆款“元素”,在硬科技賽道,消費者與投資人同期買單的項目并不多見,消費者的選擇也將在一定程度上決定資本市場走向。智研咨詢數據顯示,2020年中國掃地機器人市場滲透率僅為4.14%,2021年上漲至7%,一位長期觀察掃地機器人的投資人向36氪表示,以洗衣機的市場滲透率在達到5%之后,才獲得了爆發式的增長類比,目前該類機器人市場滲透率正在拐點上下。

風,已經吹起來了。

02

“技術攀升”——機器人高位崛起

和小家電“低價優勢”不同的是,越來越多的消費者愿意為“更貴”的機型買單。這和公司們的進取性研發相輔相成:消費者想要更多,那公司就花更大代價開發出來。

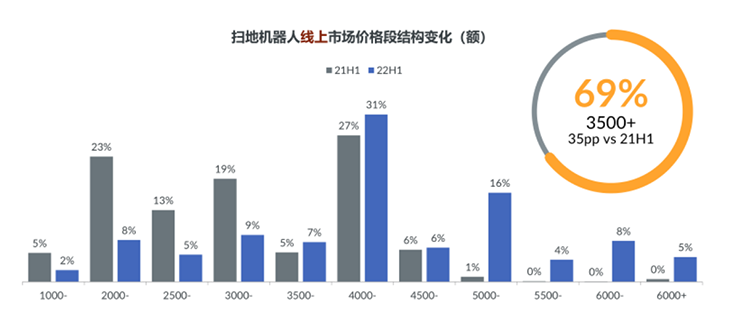

據GfK數據顯示,今年上半年,在整體家電市場低迷的大環境中,清潔機器人市場零售額達145億元,仍保持著同比14.0%的增速,同時單品3500元以上價格段市場繼續擴容,今年上半年線上線下市場均價分別為3163元和4048元,與去年相比分別上漲了768元和1193元。

圖源:GfK2022年掃地機器人市場走勢報告

家電邦統計了當下多款熱銷產品,排名前五名的售價均超過3500元,5999元的科沃斯X1OMNI、售價4007元石頭G10等價值不菲的產品受到市場青睞。截至6月3日,科沃斯T10Turbo掃地機成交額達到1.78億元,占該品牌掃地機金額的57%,科沃斯T10OMNI成交額達到0.66億元,占品牌總成交額比為21%;石頭G10S銷額達到1.3億元,占品牌總成交額比例達到63%。

在各個品牌中賣得最好的產品幾乎都在價格上位區。

90后普遍生活狀態是:工作很忙,疲于干家務,于是想買個掃地機器人代為勞動。上網一看,大部分產品都標價3000~4000元,常常相當于半個月工資,有點心疼。但買便宜的,又擔心效果不好。最后想想,咬咬牙還是買貴的。筆者同樣在今年年初購買了掃拖一體機器人,體驗下來,雖說沒有自己擦得干凈,但勝在省時省力,同時解決了因家務造成的家庭矛盾,無需再通過猜拳、抽簽決定今天到底誰擦地。貴一些的好產品,拿捏住了消費者心態。

2019年左右,清潔機器人一代目還被網友戲稱為“智障機”,只能吸塵,走位“風騷”,使用時需要專人“看護”,一不留神就會撞到家具或原地轉圈。此時,國產機器人剛剛導入國外先進技術,科沃斯2020年5月從iRobot取得了Aeroforce相關知識產權和技術(防止毛發纏繞)的授權,并在避障導航上采用了dToF導航和3D結構光避障技術,但效果并不盡如人意,與iRobot等國際品牌存在較大技術差距。

引用航天界一句名言“三四十年的技術差距,并不一定需要三四十年來趕超”。短短兩三年,國內二代機的功能已多到令人目不暇接,自集塵、自烘干、語音助手、回洗拖布,比如前文提到的只有兩款產品,市場占有率卻能達到20%的云鯨,其二代產品除了能吸塵、拖地之外,還可以回洗拖布、烘干拖布、自動上下水、自動添加清潔液。

短短幾年內,曾經的行業龍頭iRobot就相形見絀了,其在中國市場占有率逐漸回落到3%。價格貴、功能少是原因之一。以目前高端產品iRobotRoombai7+為例,其主打功能是機器人可以自動集塵。而同樣的功能在科沃斯、石頭的產品上也都具備,反之還多了拖地、洗抹布等功能。而iRobot想要集齊多種功能,還需額外購買拖地機器人產品。而看價格的話,石頭與科沃斯加起來都沒有一個iRobot的貴。

并且,多位電子產品測評博主曾對國內外產品進行對比,結果顯示,iRobot在噪音、垃圾回收、地圖構建上的表現均不如科沃斯和石頭。盡管iRobot在功能實測上表現不盡如人意,并不意味著其技術落后。iRobot進行實時定位與地圖構建時所使用的視覺導航(VSLAM)技術始終處于行業頂尖水平。

通過其公開的專利,我們可以知道,這項技術主要通過攝像頭在同一時間維度,對獲取的兩個圖像進行像素數據及多個閾值的比對,確定機器人的當前位置,與特斯拉“視覺識別+神經網絡”的技術路線相似。十幾年間,可以說iRobot已經將此項技術運用得很純熟了,那為什么實際體驗差強人意呢?

這里就體現了各家公司在技術與成本間的權衡。受專利制約,國內清潔機器人在VSLAM技術方面并沒有比iRobot更優,但國產機器人力爭通過更多傳感器達到優于iRobotVSLAM技術的效果,這是從技術路線上繞開專利壁壘的聰明之舉。

好技術沒有制造出好產品,和汽車行業的一個現象有異曲同工之妙:被業界視為落后技術的增程式汽車“理想one”,被譽為三流技術造出一流產品,反而能在新能源車中獨領風騷。

產品能力,成為這一代中國新興科技公司克服技術跛足、實現彎道超車的拿手好戲。

追覓、科沃斯、云鯨等產品也都是將激光導航與視覺、結構光等技術進行融合,就算視覺導航系統無法與iRobot相比,但基于傳感器數量優勢,在體驗上會更勝一籌。

iRobot相當于國產廠商的技術刻度尺,比如iRobot最新產品出了一款防毛發纏繞的軟刷,國內廠商就立即展開對標,將該功能復刻或優化提升后運用在自家新產品上,而兩者區別則是,iRobot很少將所有功能集成在一件產品上,而中國廠商則能做到功能全面,能掃、能擦、能洗。在自動掃地功能之上引入的高階清潔能力是國內產品進入中高端市場的“銀色子彈”,接下來要做的,就是如何讓子彈多飛一會兒。

03

野心不止在腳下

iRobot被亞馬遜吞并后市場如何變化?其實,在高滲透率的紅利空間驅動下,中國廠商內部已經“卷了起來”,iRobot恰恰可以被視為是被中國廠商卷得“快沒了”。

隨著眾多玩家跑步入場,清潔類機器人行業開始變得有些擁擠。目前的業內龍頭科沃斯在過去兩年,從發行價20.02元一路暴漲到252.71元,區間漲幅高達1162%,市值突破千億大關。而今年走勢則飛流直下,截至9月27日,僅剩69元人民幣/股,較去年高點下跌近75%。上市初期被稱為“掃地茅”的石頭科技也同樣如此,初期近千元的股價目前回落至270元左右。

股價回落一方面是科技“祛魅”后的正常收縮,另一方面也反映了這個市場正逐漸擁擠。

目前國內除科沃斯、石頭、小米、等率先布局的企業外,還有美的、海爾、華為等跨界而來的行業大佬,由利、高仙、uwant、追覓、云鯨、以內等頗具流量的新興品牌也接踵而至。

據天眼查顯示,目前成立5年內,經營類別中有掃地機器人的公司有1101家。新品牌也已經對科沃斯、石頭等頭部企業進行擠壓。

先行者們也開始想辦法保衛勝利果實:科沃斯選擇進入行業上游,石頭押注汽車,添可布局智能家居。除此之外,幾乎所有廠商都不約而同地選擇了“出海”這張明牌。

據中國海關總署數據,2021年1-12月中國吸塵器(含掃地機器人)出口量為1.6億臺,同比增長10%;出口額為431.6億元人民幣,同比增長8.7%。在亞馬遜,清潔類機器人銷售榜單前十名中半數為國內品牌,由利、科沃斯和小米常年上榜。

以石頭為例,同等配置下,石頭海外售價僅為iRobot的60%(國內定價僅為海外的50%)。靠“性價比”這張家電老牌,石頭、科沃斯、由利逐漸站穩。據JungleScout數據,2020年亞馬遜美國站掃地機品類中,石頭科技GMV占比13%,僅次于iRobot(38%)。由利旗下的S1和V980Plus先后在亞馬遜美國站掃地機器人細分類目榜單中奪得BestSeller稱號。

年報顯示,2021年石頭科技境外收入增速超80%,達33.64億元。同期,科沃斯品牌海外業務收入47.17億元,同比增長17.2%,添可品牌海外業務收入8.18億元,同比增長15.9%,占各自收入比重分別達到27.1%和27.7%。GfK數據顯示,具有吸塵、濕拖功能的掃地機器人2022年上半年海外銷售額同比增長15%。而接下來,各品牌將在功能細分,產品體驗提升方面進一步發展。

“襪子換飛機”的時代,已經過去了。今天,局面變成了:清潔機器人換飛機發動機,還是讓人能感到未來可期的。

不過,對于國內產商來說,出海局面看似一片大好,實則依然存在隱疾。iRobot自2017年起,發起專利圍剿,起訴包括銀星智能在內的十余家公司,其中有幾家直接退出了行業。當iRobot成為亞馬遜“干兒子”之后,是否對中國廠商出海市場造成銷售困擾,也是目前行業內討論度頗高的隱憂之一。

具有清潔電器多年從業經歷、蘇州榮采創新科技總經理游友靜對財聯社表示,“2018年、2019年亞馬遜起來之后,現在往北美賣產品的公司都在打“擦邊球”。大家都處于不確定狀態,不知道會不會有問題。如果iRobot去起訴的話,其他廠商大概率不會好過。”

游友靜同時也指出,亞馬遜對于中國掃地機器人企業來說,基本上算是唯一的出海渠道----這是一個頗為危險的局面。

04

結語

隨著亞馬遜這樣的國際巨頭親自下場,黑云壓頂,科沃斯、石頭等國內行業頭部既是對友也是對手,要想從“修羅場”中奪得一席之地,底牌尤為重要。

據中國電子學會發布的《中國機器人產業發展報告(2021年)》顯示,目前在機器人賽道,上游市場中游材料和核心零部件占整體生產成本的60%以上,國內企業在電池管理芯片,電機和部分CPU仍然依賴進口。

國內玩家都在拓寬想象空間,試圖擺脫技術和渠道受制于人的現實。年初,科沃斯公告擬進行約12億元、年產2GWH聚合物鋰離子電池項目投資,用于自身鋰電池使用。石頭科技也申請了“極石汽車”品牌,試圖將其掃地機器人所應用的激光雷達、視覺SLAM定位技術與目前無人駕駛技術相連。

就像馬斯克的“火箭故事”在車圈至少還能講十年,“把路走寬”也是國內清潔機器人廠商保持先手優勢的打法。隨著目前產品技術發展速度的提升,留給中國廠商的時間不會像曾經家電行業早期發展那樣多,性價比只是打開市場的第一步,后面的道路依然漫長。