在近三年中,大部分運動品牌的經歷都如過山車一般起伏:無論是2021年中相關產業鏈上眾多工廠的被迫關閉,導致供應鏈中斷和產品供應不穩定的問題,還是2022年全球經濟衰退對消費者購買力的影響,許多運動品牌都面臨著巨大的挑戰。

而在進入2023年后,受放開利好的影響,整體運動品牌市場表現有所回暖。不過同時,諸多大型一線品牌仍然面臨著巨大的去庫存壓力。也正是因此,23H1相關品牌分化更加明顯。

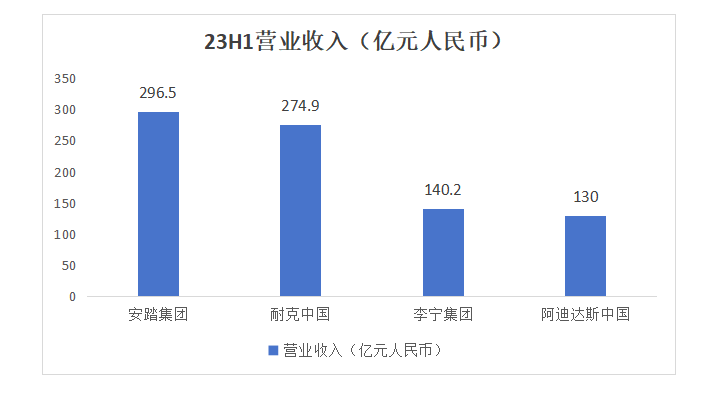

但好在整個市場都在向上,截至8月底,國內知名運動品牌均發布23H1業績,據市界統計,六大體育運動品牌共創收949.94億元,其中國產品牌安踏、李寧的營收和更是超過400億大關,而安踏更是憑借上半年優異的表現,持續了2022年的高光表現——超越NIKE,坐穩了國內“一哥”的地位。

那么,安踏、李寧這兩大國內運動品牌代言人中期業績如何?是否完全走出了三年特殊時期的“陰影”?站在9月末這個采買旺季,又推出了怎樣的產品?體現出公司什么樣的市場打法呢?

1

FILA回暖,安踏向前

2022年過后,國內最亮眼的運動品牌非安踏莫屬,無論是2021年的超越阿迪達斯中國,還是緊隨其后2022年的超越耐克中國,都是安踏走向運動鞋服品牌的國貨標桿的里程碑。

在2023年中,安踏快速解決了累庫的問題,保持了快速向上的勢頭。

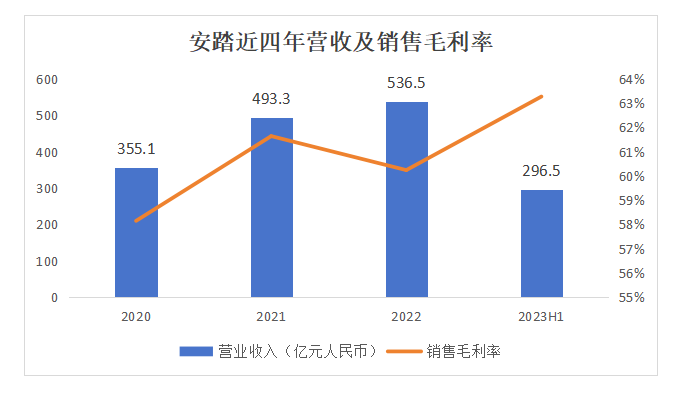

財報顯示,2023年上半年安踏集團收入達296.5億元,同比增長14.2%;整體毛利率達歷年最高水平,上升1.3個百分點至63.3%;歸母凈利潤同比大幅增長39.8%到52.6億元。而安踏的主品牌也以141.7億元的銷售額,對140.19億元營收的李寧壓過一頭。

針對亮眼的業績,安踏也在財報中的市場回顧模塊,給出了上半年快速增長的原因。

其中消費復蘇與政策支持運動場景恢復這兩個“老生常談”的原因,被列在了最顯眼的位置。

隨著線下人流逐漸恢復至2019年的水平,相關消費市場也在快速復蘇,而專業比賽、訓練、體育課、戶外運動、冰雪運動、跑步、籃球等體育活動也在恢復正常,此類快速恢復的運動需求,讓安踏所在的體育服飾用品行業跑贏整個消費市場,成為最大的受益者。

而從政策支持上來看,無論是去年年年底多城市舉辦的馬拉松,還是已經開幕的亞運會,都為體育產業的復蘇與發展帶來了持續的動力。同時,中國也在不斷出臺全民健身運動的新政策,也為體育健康產業提供了發展的動力,直接利好企業。

而在對全行業的利好之外,安踏從眾多品牌中脫穎而出的主要原因,則受益于其獨特的品牌策略與戰略規劃的前瞻性。

隨著體育運動不斷多樣化發展并呈現出各種形式,消費者對品牌差異化提出了更高的要求,引發了新場景和相關商品的需求,而這與安踏主打的“單聚焦、多品牌、全球化”戰略剛好契合,無論是低端或是高端,是休閑抑是專業,都有品牌可打,有產品可用。

戰略規劃上的成功,則主要體現于DTC(即Direct to Consumer,直面消費者)模式的前瞻性轉型。過去,運動品牌很大程度上均采用多級經銷商的模式,但如此貨品的配送需要層層下放,不僅成本較高、更新速度不及時,還會存在品牌形象認知混亂的問題。

而DTC模式便很好地解決了這些問題,在財報中,安踏表示目前已經在24個省市采用了混合運營模式,其中43%由安踏直營,剩余的57%也按照企業的而運營標準管理,如此,不僅解決了讓李寧頭痛的庫存難銷問題,還將毛利率創出了新高。

而在安踏自己在財報里的表述之外,將其營收與產品拆解開來看,外購得來的“品牌”與技術,成為了支撐安踏巨大帝國的頂梁柱。

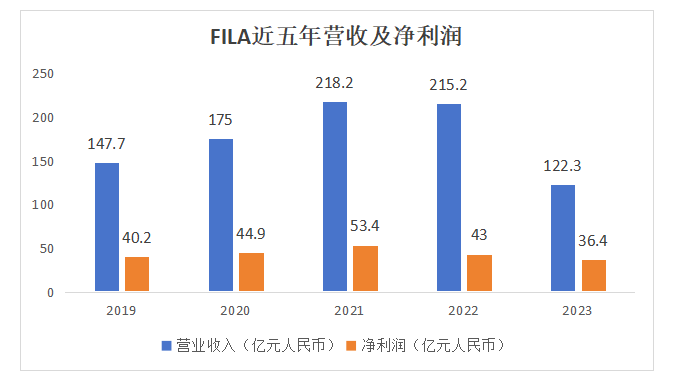

而在這眾多品牌中,FILA作為貢獻集團整體收益41.3%的品牌,成為了安踏主品牌的“兄弟”。從營收上看,在經歷了2022年短暫的挫折后,FILA快速完成了調整,其中凈利潤更是完成了驚天逆轉,按照2022年43億元的標準來說,在半年時間里已經完成了84.7%。

之所以在上半年中能取得如此優異的成績,離不開FILA自身本就優異的渠道構建與戰略打法。

據有數報道,面對DTC渠道改革與2022年積累下的庫存,本就是直營模式的FILA有著對各個渠道及終端的更強掌控力,因而能夠更靈活地應對。FILA去庫存法堪稱樸實無華:將最好的貨給最好的渠道,賣不出去的庫存做“線上專供款”促銷。

而即使是“線上專供款”促銷,FILA也并沒有出現價格“崩壞的”情況,在36kr對FILA大中華區總裁姚偉雄的采訪中,姚偉雄表示,FILA的電商折扣一直控制得很好,今年上半年FILA的毛利率還同比上漲了0.6個百分點,目前線上和線下的產品折扣管理是非常健康的。

除了渠道天然的優勢讓其快速走出“泥潭”外,FILA也沒有停下對外擴張的腳步。

FILA的CEO姚偉雄說過這么一句話:“如果第一個十年,FILA要做高級運動時裝,第二個十年必然突破專業運動”。而對專業運動的攻勢,也逐漸拉開序幕。

在品牌構建中,4月中旬,FILA率先完成了與豪車邁凱倫的首次時裝合作,發布高爾夫裝備;在核心品類布局中,也在持續聚焦網球、滑雪、戶外及綜訓等專業運動產品;而在相關技術方面,姚偉雄透露,FILA正在安踏的賦能下不斷完善研發體系,為各項高端運動的用戶們提供更加舒適的感受。

而在FILA之外,安踏還擁有著Salomon、始祖鳥、迪桑特等高端運動品牌。不過由于其規模較小,尚且無法對母集團的盈利造成實質性的影響。但是,卻絲毫不影響安踏主品牌完成對“鳥”等品牌的“平替”。

戶外、滑雪、高爾夫、登山等等這些專業運動的品牌,在如今收入段的中國來看,還是相對小眾,能產生的效應更多屬于品牌效應,但將其技術應用于安踏系列的產品中,卻是能真正地提高產品競爭力。

9月開學季中,安踏也將多個高端品牌的技術完成了內化再輸出,將價格成千上萬的產品下放至千元以下的水平。而最新一代的秋冬防風防雨科技新品——大地之殼系列沖鋒衣便是最好的印證。具體產品無論是軟殼、硬殼或是三合一,在其所在價位可以被稱得上是“眾生平等殼”。即以低廉的價格,滿足消費者的需求。

可以說,自冬奧會后的不同產品中,我們可以看到安踏新產品強大供應鏈的支持與集團下放科技的決心。而這,也是安踏目前比較受到市場詬病的一點,在未來如果能持續發力研發,并持續完成外購技術內化,將會有更廣闊的天地。

近三年中,安踏給了整個市場與消費者驚喜。無論是兩年內連超阿迪中國與耐克中國,是每年秋冬季總能推出令友商瞠目結舌的性價比炸彈,還是將外購品牌做大做火的過程,無一不體現著安踏強有力的渠道、技術與戰略打發。

而在未來,希望安踏可以持續發力研發,借助最新合作的NBA一線巨星的熱度,完成對中國消費者心智的提升,并在這個過程中快速發展,成為中國版的耐克。

2

高端化與累庫天然相悖

李寧力求快速逃脫泥潭

而在安踏的身后,則是今年在高端化路徑上遭遇去庫問題,進而導致略顯“慘淡”的李寧了。

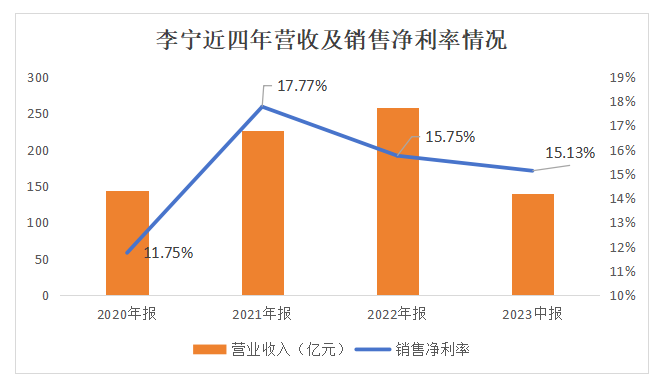

8月11日,李寧發布2023年上半年業績報告,報告期內錄得營收140.19億,同比增長13%;但凈利率卻同比減少3.11%至21.21億元。而這,也是自2020年中報以來李寧首次出現的凈利負增長。

可以說,李寧遇到最大的問題是在“內外交困”時期盈利質量不足。

深究李寧為何難以保持高質量增長的原因,高端化受阻、年內去庫存任務,還有兩者之間天然存在的矛盾,成為了阻礙李寧高質量增長的最大絆腳石。

在高端化路徑中,李寧 “單品牌、多品類、多渠道”的策略與安踏多品牌打法相比,似乎略顯不足。

而從這些高端品牌產品本身的質量上來說,無論是緊跟潮流的設計,還是極為真誠的用料,賣出千元的價格確實無可厚非。

但也正因與母品牌的聯系過分“緊密”,讓消費者難以接受如此巨大的價格跨度,能賣得動的高端產品也僅限于BOGO衛衣、大字衛衣幾款。

此時,便形成了官方為了維持高端定位不打折,消費者圍觀看熱鬧的場景。

而反觀安踏,則選擇了一條讓消費者們更能接受的道路。無論是FILA、始祖鳥還是迪桑特,均脫胎于國外高端品牌。在高端市場中反而能給一些中產“脫離”地面的感覺,還能將最新的技術應用于低端產品,簡直一舉兩得。

其實,如果李寧的高端品牌一直強硬維持不降價下來,隨著時間的推移與品牌在消費者心中的潛移默化,價格也會剛性地打入潛在消費者的腦中,逐步完成品牌的高端化。也不會出現早買當冤種,晚買享折扣的情況。但事實卻并不遂人愿,前三年導致的累庫,又給了李寧高端路徑沉重的一擊。

在被“偷”走的三年中,運動品牌渠道中最緊張的,莫過于渠道商。品牌完成了壓貨可以不急,消費者可以不買,但渠道商的貨品卻砸在了手中。

于是,李寧瘋狂的促銷開始了。在經過不同渠道的檢索后,消費者甚至可以以2折的低價,通過電商渠道拿下曾經超千元的產品。

這樣的“骨折”之下,或許經銷商走出了泥潭。但真正支持的消費者們卻成了那個慘遭背刺的冤大頭,對品牌的信任完全喪失。他們也意識到了,哪怕在李寧的高端品牌,也是可以晚買享折扣的,甚至是地板價。

而甩賣,不僅僅只存在于高端子品牌中,面對2022年舊款產品的累庫,李寧主品牌“含淚大甩賣”的力度更是史無前例的巨大。

對于李寧這樣的運動品牌們來說,其實這也是被迫選擇的路徑。只有賣出存貨,盤活集團與經銷商的資金,完成渠道鏈上“換新血”,方可進行下一步的動作。

在中期業績報告會中,李寧也坦然表示,23H1業績下滑的主要原因是電商渠道利潤的減小,但也通過上半年的“清倉大甩賣”,將庫存周轉天數與資金周轉天數提升至了品牌最優的地位。

換句話來說,便是李寧犧牲了2023年的部分利潤,對過去老款的產品完成了清盤,來確保新品售罄率、庫存與庫齡結構、現金運營周期等保持在健康水準。

其實,拋開李寧高端化的野望與被迫無奈去累庫的操作來看,李寧值得夸獎與詬病的地方還有許多。無論是每年運動品牌黑科技比拼中的獨占上風,還是數次極有爭議代言人合作引起的陣陣風波,抑或者是穩步朝著DTC方向的進展,都有可圈可點的地方。

但無論如何,對于這樣一個成立逾三十年的中國運動品牌來說,李寧身上被賦予了更多的含義。作為消費者,也衷心希望李寧能在三年過后早日治愈“后遺癥”,與其他運動品牌一齊快速發展,不再出現“背刺”消費者的事件,為中國用戶們提供更多的優質運動產品。

3

寫在最后

特別的三年過去已經快一年了,但其留下的“后遺癥”在運動品牌行業中卻仍然明顯,也成為了檢驗不同企業間差距的最好試金石。

對于安踏來說,“單聚焦、多品牌、全球化”戰略使得其能夠在各個市場細分中獲得成功,DTC模式的快速構建成為了去庫階段的最大利器。對外并購品牌技術的身影也逐漸內化再出現于安踏主品牌的身上,這些優勢都讓安踏在2023年中占盡了先機,保持了領先的地位。

而對于李寧來講,近年來“單品牌、多品類、多渠道”的打法,讓其高端化路徑變得艱難。甚至將品牌與消費者們放置在了降價與不降價、打折與不打折的對立面上,而去庫的過程更是撕下了高價李寧的“面具”。但好在陣痛已過,李寧這艘大船也有望再次起航。

總的來說,作為國產老大與老二,安踏和李寧在中國運動品牌的市場中都有著自己獨有的技術與堅實的基本盤。但要想在激烈的競爭中保持領先地位,仍需要不斷創新、調整戰略,并關注市場變化和消費者需求。

畢竟誰也不知道,這樣一個增量市場還能維持多久。“極夜”之前筑起護城河的寬度,或許將成為決定未來行業桂冠歸屬的唯一參考標準。