2022年12月9日,理想披露了2022年三季度財報,營收93.42億元,同比增加20.2%;凈虧損16.46億元,去年同期虧損僅為0.22億元,Q2虧損為6.41億元。

盡管三季度財報并不樂觀,但李想卻意氣風發在全員公開信中表示,“理想汽車正式啟動面向千億規模年收入的全面矩陣型組織升級…我們需要用組織升級實現千億收入規模的突破,向萬億收入規模發起挑戰。”

誠然,理想給出了亮眼的四季度業績指引,交付量將同比增長27.8%至36.3%,營收將同比增長55.4%至65.8%,但是結合三季度報來看,在粗狂的“規模”之外,理想似乎面臨著精細化運營的巨大考驗。

雖然此前理想靠理想ONE另辟蹊徑地贏得了一定的發展窗口期,但是不能忽視的是,隨著補貼終止以及動力電池成本上漲,也有越來越多的車企瞄準了增程賽道,并推出相關產品。這意味著,理想的新車面臨分流風險。在這之外,理想依然未擺脫“換擋”帶來的陰翳。

01

股價斷崖式下跌背后

理想此前的榮光與現階段的隱憂,其實都源自于其曾經的“股肱之臣”理想ONE。

由于創業之初錯誤押注了SEV項目,理想在純電技術上的積累落后造車新勢力一個段位,只得選擇增程技術路線。2018年10月,理想發布了采用增程技術的理想ONE。雖然理想ONE的問世有妥協的意味,但是由于彼時市面上少有增程式新能源汽車,再加上理想ONE同時兼顧智能化體驗以及較高的充能效率,此后卻出人意料地贏得了市場的關注。

▲圖:中商情報網

根據財報數據顯示,2020~2021年,理想ONE的交付量分別為3.26萬輛和9.05萬輛。當年的造車新勢力銷量榜中,理想分別排名第二和第三位。憑借理想ONE亮眼的表現,理想的股價也節節攀升。2020年7月,理想以11.5美元/股的發行價登陸納斯達克。2022年6月理想的股價達到了40.79美元/股,較發行價上漲約255%。

不過此后,理想的股價就斷崖式下跌。截至2022年12月9日,理想的股價僅為21.12 美元/股。雖然相較于10月28日14.26 美元/股的股價已有上漲的跡象,但仍處于低位。尤其是2022年三季度財報發出后,理想的美股股價單日跌幅達12.37%。

這很大程度上都是因為2022年理想的產品戰略出現大的調整所致。2022年下半年以來,理想接連推出L7、L8和L9,并突然停產理想ONE。

誠然,理想停產理想ONE,并推出基于通用平臺打造的L系列,有突破產能束縛的深層次考量。但問題是,理想并沒有在盡可能降低理想ONE停產造成負面影響的同時,有效提升L系列的銷量。

財報顯示,2022年8~10月,理想ONE的銷量分別為4571輛、1408輛以及871輛,相較于以往單月過萬的銷量,有明顯跌幅。

因備貨以及和供應商的簽約金額過大,理想ONE銷量斷崖式下跌,使得2022年Q3,理想計提理想ONE相關的存貨減值和合同損失超8億元。這也讓理想引以為傲的毛利率腰斬。2022年Q3,理想的汽車銷售毛利率為12%。作為對比,2021年Q4~2022年Q2,理想的汽車銷售毛利率分別為22.3%、22.4%以及21.2%。

在理想ONE“撤退”的背景下,理想的新車型如果能挑起重擔倒也還好,但問題是,理想的交付量仍在節節下探。

財報顯示,2022年Q3,理想的交付量為2.65萬輛,連2.7-2.9萬輛的指引區間都沒能達到。2021年Q4-2022年Q2,理想的交付量分別為3.52萬輛、3.17萬輛以及2.87萬輛,環比跌幅均在10%左右。

02

深陷“增程困局”

當然了,理想2022年以來的業績萎靡,部分原因是因為新車沒能很好地填補理想ONE抽身后的“真空”,隨著L7、L8、L9,以及尚未問世的L6大規模交付,其可能會走出業績不佳的陰霾。

不過不能忽視的是,當下的新能源汽車市場已經不同于兩年前,理想汽車已經不是增程賽道的“獨苗”。這或許預示著理想的“復興之路”面臨巨大考驗。

2022年以來,新能源賽道已經涌現了眾多增程式產品。比如,2022年7月,長安深藍推出SL03,有純電和增程兩種配置。緊接著,哪吒推出的哪吒S,同樣提供純電和增長兩個版本。12月,吉利汽車又推出了增程電動SUV星越L。

眾多車企之所以紛紛推出增程式汽車,固然是因為看到了理想ONE創造的商業神話,另一方面,或許也是當下電動車行業的特殊矛盾使然。

首先,2023年,中國新能源汽車補貼政策將正式終止,其中純電車型補貼最高將下滑1.26萬元,而插電式混動車(含增程式)僅下滑0.48萬元,對車企的利潤影響相對較小。因此,眾多車企都趕在2023年前,推出增程式汽車。

另一方面,新能源汽車熱銷帶動的鋰元素價格飆升,也讓車企傾向于推出電池容量更小的汽車。

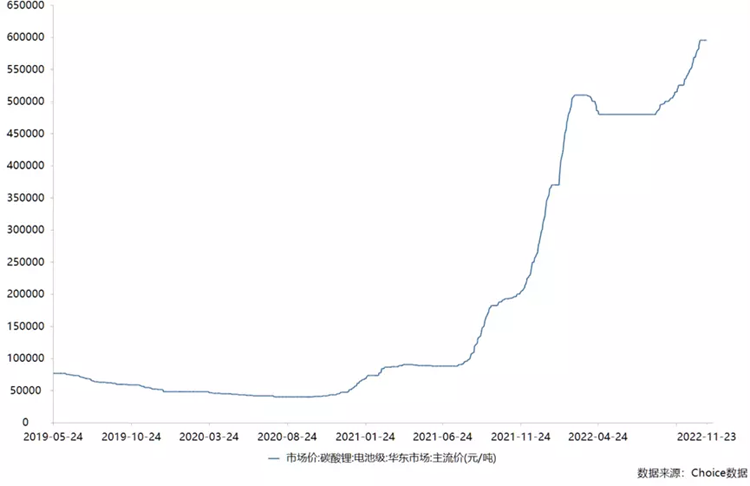

▲碳酸鋰價格走勢( 圖:Choice)

Choice統計的數據顯示,2022年11月,原材料碳酸鋰的價格為60萬/噸左右,而2019年這一數字僅為5萬/噸左右。Rystad Energy調研報告顯示,按當前的鋰礦產能來看,可能 2026年出現鋰短缺,2027年鋰資源供給不足加劇,進而影響330萬輛電動車的生產。

從市場層面來看,問界M5純電和增程版電池大小分別為80度和40度;哪吒S 715Km純電版和增程版電池大小分別為85.11度和43.88度,純電版的電池大小,均為增程版電池的兩倍左右。

按此前國軒高科披露的動力電池1000元/度的價格測算,問界M5純電和增程版僅電池的成本差就高達4萬元。

而從官方指導價來看,問界M5 2022 EV 后驅標準版和2022款 增程后驅標準版的價格差也不過2.88萬元。再加上問界M5的增程器來自打造了東風小康面包車的賽力斯,成本相對更可供。增程版的問界M5,無疑具備更高的利潤。

在此背景下,也有越來越多的車企傳出將會涉水增程式汽車。2022年11月初,汽車博主“朱玉龍-YL”爆料稱,小鵬正在研究增程式混合動力系統;12月,汽車博主“謳德王”爆料稱,石頭科技將推出采用增程技術的中大型SVU。

越來越多的車企推出增程式汽車,很難不分流理想汽車的吸引力。財報顯示,理想2022年Q4的銷量指引是4.5萬~4.8萬,由于10月~11月的銷量已確定,12月的平均銷量或許僅僅為2萬輛左右,依然難以完全發揮出多產品線的優勢。

03

架構變革能否補足短板

或許是因為看到了上述市場困局,發布三季度報發布的同一時間,理想還掀起了一場組織變革。

李想發布的全體員工內部信表示,理想全面啟動矩陣型組織升級。未來三年,理想將在兩個橫向實體部門的基礎上,新增五個橫向實體部門,并在管理流程上向集成化轉變。

此外,理想的管理層也進行了針對性的調整,執行董事兼總裁沈亞楠退出董事會,加入理想汽車流程變革委員會;總工程師馬東輝接替沈亞楠擔任理想汽車總裁并進入董事會,整體負責研發與供應群組;高級副總裁謝炎出任理想汽車CTO,全權負責系統與計算群組。

可以發現,理想的組織變革最主要的進化方向,就是由技術派領航,再由矩陣型組織“確保全流程的管理質量”“把持續創造的價值源源不斷的運送給消費者”。

事實上,透過財報,也能明顯感受到理想押注技術的態度。2022年Q3,理想研發費用為18億元,同比增長103.1%,環比增長17.8%,研發費用率高達19.3%,幾乎將汽車銷售毛利率消耗殆盡。

這很大程度上都是因為過去一段時間,理想一直奉行增程錯位競爭以及重毛利的控制成本理念,致使核心技術出現了嚴重的短板。

以智能汽車的核心競爭力智能駕駛為例,2021年初,蔚來、小鵬相繼為旗下的旗艦款汽車推送了NOP和NGP智能駕駛輔助功能。

反觀理想ONE,因硬件存在先天的不足,一直沒能帶來更高維的自動駕駛能力。直到2021年中發布的2021款理想ONE,才支持NOA導航輔助駕駛功能,而相關車主,一直等到當年年末,才收到OTA 3.0的升級,用上“導航輔助駕駛”功能。

透過專利數據,可以明顯感受到理想的弱勢。財報顯示,截至2021年年末,蔚來、小鵬、理想的專利總數分別為4472項、2979項以及1970項。發明專利上,蔚來和理想的申請量和授權量分別為1671項、1622項以及603項和212項,后者明顯落后一程。

另一方面,將時間拉長來看,增程汽車終究是過渡產品。隨著電池價格的下跌以及電力基建的大規模落地,純電技術或許將徹底淘汰增程技術。

因此,未來一段時間,在發展增程技術的同時,理想不得不關注純電技術,并大力投入電力基建。

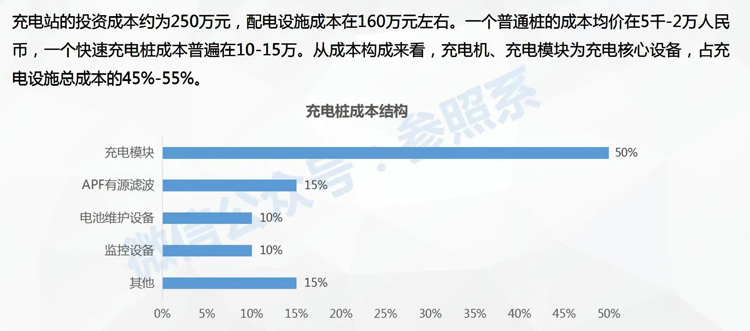

▲圖:參照系

2022年3月舉辦的中國電動汽車百人會論壇上,理想汽車副總裁孫廣敏表示,“希望理想汽車到2025年全國能建成超過3000個超級快充站”。參照系披露的數據顯示,充電站的投資成本約為250萬元,按此測算,單為超級快充站,理想還需投入75億元左右。

總而言之,雖然此前理想靠理想ONE另辟蹊徑地贏得了一定的發展窗口期,但是不能忽視的是,隨著補貼終止以及動力電池成本上漲,也有越來越多的車企瞄準了增程賽道,并推出相關產品。這意味著,理想的新車面臨分流的風險。

隨著技術的成熟,未來新能源汽車市場的主旋律大概率是“純電”,而由于過于關注毛利率以及增程技術,理想也相對忽視了更能增加純電產品核心競爭力的自動駕駛、充電網絡等方面的建設。未來理想如果想要復刻理想ONE創造的商業神話,或許將面臨全方位的挑戰。